“平衡”的艺术:一道关于贝壳的算术题

欢迎关注“新浪科技”的微信订阅号:techsina

文/ 古月

来源:锦缎(ID:jinduan006)

如今市场看待贝壳(NYSE:BEKE)的逻辑已经比较清晰,随着楼市政策的边际改善,其业绩拐点已变得明晰。

在投资者领域,关于贝壳的最大问题就变成了:市值腰斩再腰斩之后,“这波儿能反弹到哪里?”

这就如同一道代数题,答案就隐含在各变量的代入值上。

01

命题:政策底已现,贝壳会反弹到哪儿?

在国内楼市交易持续低迷的大背景下,贝壳交出了一份毫无意外的财报,可以说不疼不痒。尽管各种数据基本都呈现砍半式的下降,但相对于整体更为惨烈的行业表现而言,贝壳的表现又显得合情合理。

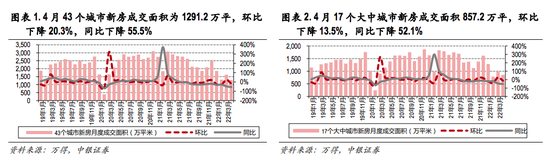

2021年二季度开始,无论是新房、还是二手房,交易面积(即交易量)便开始明显走弱。紧随而来的,就是全国范围内商品房库存去化周期,由原先12个月左右的时间攀升至超过22个月,房产交易显著趋冷。

覆巢之下安有完卵。作为国内最大的线上线下一体化房产交易平台——贝壳:

2022年Q1其总交易额GTV为5860亿元,同比下降45.2%。其中,二手房交易规模3741亿元,新房规模则为1927亿元,包括家装在内的新业务交易额为192亿元;

期间收入为125亿元,同比下降39.4%,其中,二手房业务录得收入62亿元同比下降44.5%;新房业务为59亿元,同比下降40.5%。调整后净利润为0.28亿元;

截至季末,贝壳的门店数为45777家,季度环比减少6.0%;活跃门店数42994家,环比减少4.3%;经纪人数42.7万人,环比减少19.1%;活跃经纪人38.2万人,环比减少20.3%;

移动端月活用户数为3970万人,上年同期为4850万人;

又由于二季度疫情封控(主要是上海和北京)的直接影响,贝壳预计Q2净收入将在100亿元-105亿元,同比下降57%左右。

尽管贝壳的业绩大概率还将继续触底,但在资本市场上,贝壳已经迎来了一轮反弹。市场预期其最迟将在今年三季度实现业务反弹,背后原因还是政策也还是边际松动效应的传导。

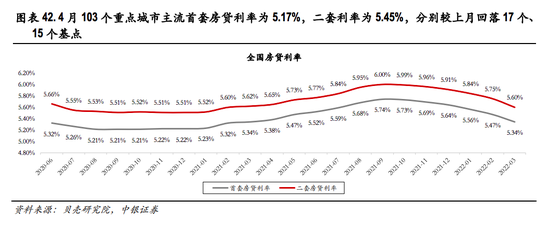

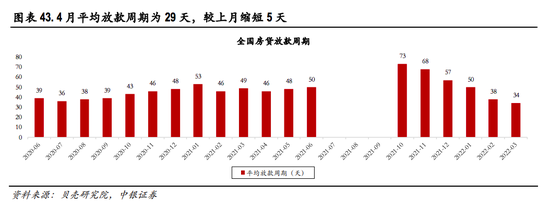

例如全国房贷利率和放宽周期从2021Q3开始持续降低,因城施策下各地向“限购、限贷、限售、限价”等方向松动,趋势正在向一二线热点城市扩围等。

按照我国过往应对房地产下行周期的2轮刺激政策的传导时间看:2008年金融危机后,我们开展了全国范围的下调首付比例和贷款利率措施,房屋销售5个月后转正;2014-2016年间,政策主要以“认房认贷”标准修改、降二套首付、再降首套和二套首付、调减部分住房契税等,政策全面放开的6个月后,销售面积增速由负转正。

考虑到这一轮房地产下行周期的特殊性(主要是疫情的外部干扰),边际宽松政策的传导也将因城施策,有市场预期这一轮一线城市将在宽松政策后立即“由负转正”,二线城市需要一个季度的传导时间,三四线城市将超过7个月。

由于贝壳的自有品牌“链家”主要集中在楼市交易活跃的一二三线城市,贝壳平台在这部分区域的渗透率较高,预计贝壳将更快获得这一轮政策宽松所带来的“由负转正”业绩反转。

而贝壳研究院最新发布的数据显示,其监测的50城二手房成交量在5月已出现环比增长约14%,同比降幅收窄至40%(上月为48%),已出现边际改善迹象。

02

求解: 变量α和β间的函数关系

贝壳于2021年底提出了“一体两翼”的发展战略,希望通过“一体”的房产经纪业务实现导流助力“两翼”的家装和普惠租赁快速壮大。但现如今贝壳的核心依旧是基于新房、二手房的交易服务,两者占据超95%的收入。

也就是说,未来贝壳业绩反弹主要依托的是,政策刺激下全国新房和二手房交易量的反弹。

但这一“政策底”到底能够推升贝壳市值至多高,其实市场也并没有形成一个相对统一的预期,毕竟如今的房地产行业已是时过境迁。

除了大的行业层面的β因素之外,市场对贝壳反弹势能的犹疑不定还来自于本身公司层面的α因素——其超额回报能力也不如从前,例如规模的继续扩张、佣金的提升空间等,综合这些因素又都限制了贝壳这一轮反弹的想象空间。

1)β:楼市系统性复苏难以回到过往交易量

以2021年6-8月期间一系列的“恒大债务事件”为标志,使之后的中国房地产行业和大众视野下的楼市都发生了实质性的改变。

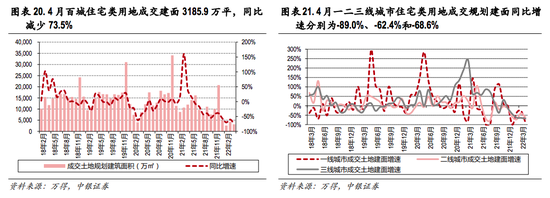

一来大型房企的实质性债务违约容易诱发经济出现系统性风险,以此事件为节点,“高杠杆、高周转”的房地产时代就此落幕,之后土地流拍事件频发、住宅用地成交量和规划建面都大幅减少,土地供给端已经发生调档。

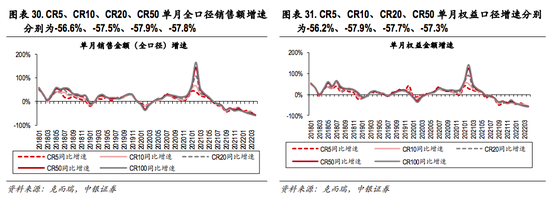

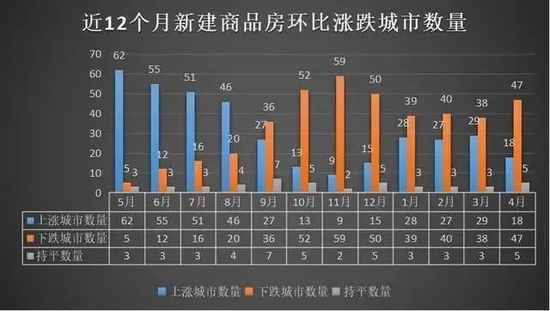

二来楼市需求端也进入实质性转向,从2021年6月起房企月销售额接连出现“砍半式”下滑,迫于资金压力大部分城市的新房价格开始走低,导致房子的金融属性大幅弱化,“房住不炒”真正开始影响部分购房者的行为决策。

图:2022年5月国家统计局公布的70个城市新房销售价格及二手房销售价格变动情况统计,来源:网络

图:2022年5月国家统计局公布的70个城市新房销售价格及二手房销售价格变动情况统计,来源:网络 此外, 历史上的前两轮房地产刺激,已经令居民负债率由2008年的不足20%上升至2021年的62%,而3年疫情也对居民消费力产生实质性的负面影响,限制了新购房群体和改善住宅群体的消费规模。

在楼市供需两端都发生实质性转向的大背景下,这一轮刺激政策想要完全恢复“恒大暴雷”之前的楼市交易规模的可能性非常低。这也意味着,贝壳在没有采取相对应措施的前提下,仅依靠行业复苏回到此前市值高度(另一种价值对价量化方式)的可能性微乎其微。

图:贝壳IPO以来股价走势。来源:雪球

图:贝壳IPO以来股价走势。来源:雪球 2)α:市占率将提升,但佣金率将向社会功能属性妥协

如果要更加充分享受到这一轮刺激政策带来的复苏红利,贝壳能够自主把控的有两点:一是继续扩张规模,让自身市占率进一步提升;二是直接提高佣金率,通过提价做厚利润。

数据显示,2021年全国二手房交易额7万亿元,贝壳二手房GTV为2.06万亿元,市占率达到29.4%;2021年全国新房交易额16.3万亿元,贝壳新房GTV为1.60万亿元,市占率为9.9%;将新房和二手房交易额合计,2021年贝壳在房产经纪行业的市占率来到15.7%,由此可见贝壳的市占率仍在增长。

要知道,在大多数行业周期中,每一次寒冬都是资源整合扩展的窗口期。在这一轮房地产下行周期中,贝壳的业绩数据变现要优于行业层面,并且在行业经纪人普遍流失30%-40%的情况下,贝壳的经纪人团队数量降幅仅在10%-20%区间,随着贝壳门店整合的策略,2022年其整体经纪业务市占率很可能将进一步增长至20%左右。

所以在规模扩张上,其能够做到化被动为主动,其渠道优势将更为明显,这将在β因素之外,贡献额外的超额收益。

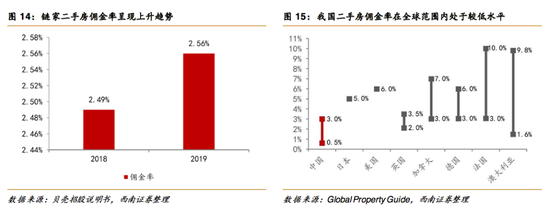

而在佣金层面,贝壳于2021年初开始陆续调整多地中介费,基本是由2%的买方中介费转为3%的买卖双方共担中介费(卖方付1%,买方付2%),并且取消了此前1.5%的贷款手续费改为固定费用,总体上贝壳的佣金率应该在3%出头的样子。

考虑到国情不同,国内3%的佣金率已经处于顶格水平,进一步提价的空间非常有限。特别是在此轮刺激复苏期间,作为系统重要性公司的贝壳(在大部分一二线重点城市其市占率超过50%),一旦继续提高佣金率,将会增加购房者的交易支出,在总量上将对国内楼市复苏起到阻碍作用,或成为这一阶段经济复苏的对手盘。

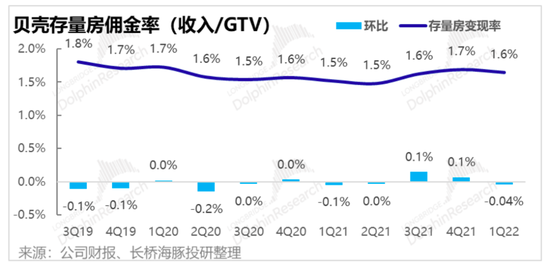

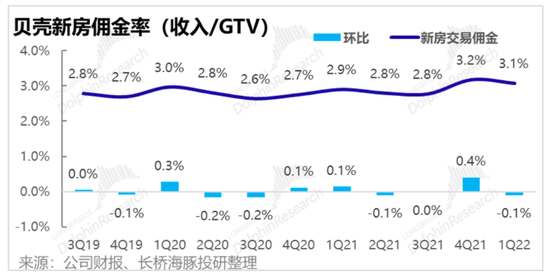

事实上,无论是贝壳的二手房佣金率还是新房佣金率,其已经来到一个压力位,为了应对去年下半年行业的断崖式下滑,其已经通过提佣的方式做了业绩对冲。在今年政策底已现的前提下,高佣金率持续时间也将面临考验,我们已经看到2022Q1期佣金率出现环比下降的趋势。

中介行业的高佣金率并不是无源之水,贝壳(包括链家)3%的佣金率实则来自于其对行业规则和标准的确立。但时移世易的是,房产中介行业从最初的草莽时代进入高景气发展阶段,再到即将进入的平稳发展期,佣金率都将因势利导,商业中枢也适时要向社会层面倾斜。

房产经纪行为实则是事业单位、公共职能的延伸,具备一定的社会属性和价值,当然其也在自由市场的游戏规则中,使房产经纪公司需要在承载社会价值和公司效益之间寻求一种平衡,作为这一行业市占率最高的企业,尤为懂得“平衡的艺术”。

总体来看,贝壳的α主要将受益于其市占规模的进一步提升,有助于公司层面超额收益能力的增长,但受限于β更高的权重系数,所以贝壳曾经5000亿市值高位只可追忆。

02

加分题:贝壳的“家装翼”效应

再来看看贝壳“两翼”战略中的家装业务。

贝壳收购的圣都家装在2020年的业务规模大概在30-40亿元,主营业务是整装模式的家装服务。按照A股家装领域公司(参考欧派、志邦、尚品宅配、曲美等)2021年财务数据作对比,家装行业的毛利率普遍介于32%-36%,但净利率却相差较大,像尚品宅配只有1.2%,而志邦则为9.8%,欧派更是达到13%。

其中的主要区别在于,渠道流量的不同导致销售费用的高低。尚品宅配的门店主要是开设在人流量较高的商圈中,是to C的商业模式,其销售费用占比总营收高达24%;志邦的特点是大宗to B业务占比较高,所以其销售费用占比14.6%;欧派各种渠道都比较综合(经销、直营、大宗等),再加上品牌的优势使其销售费用不到7%。

此外,家装大卖场红星美凯龙2020和2021年的数据也表明,这两年受疫情的影响,公司销售费用的占比会减少净利润率大概3%-6%,对家装行业而言流量的重要性不言而喻。

由此看,无论是to C还是to B,贝壳家装业务的渠道流量优势就非常明显。C端层面,贝壳的成交用户绝大部分都是高含金量的家装用户,容易构成家居前市场和后市场的协同,所以在营销费用上可以充分借助贝壳系统的优势,增厚净利润率。

贝壳在B端的优势或许会更加明显一些,现如今贝壳的新房GTV占据整个市场的近10%,已成为房企去库存回笼资金的重要渠道,特别是在郑州、天津等热点城市。那么相对于大宗业务占比较高的志邦而言,贝壳对于开发商回笼资金的情况将更为“门清”,所以其大宗业务踩雷的概率很可能会大大降低。

据相关披露的数据显示,假设圣都家装完全并表,那么贝壳一季度家装业务营收将达8.6亿元,同比增长54%,季签约订单近6500,同比增长50%,这一规模和增速已经超过了志邦。

理论上,贝壳家装业务能够通过渠道流量的先天优势实现“立竿见影”的效果,当然数据反馈也确实如此。

但不得不提的是,家装市场是一个典型的“散而小”的大行业,2021年国内家装市场规模达到2.85万亿元,头部公司欧派的营业额仅为204亿元,占比不到1%,所以这个行业可谓是“靠流量取胜,却无法靠流量称王”。

而市占率1%都不到的欧派市值能够达到700亿元,如果贝壳“家装翼”能够快速得到发展,可能会是贝壳商业中的一个不错的补充。按照圣都家装现在的规模(大概与50亿-60亿营收的志邦相当)和发展速度,实现其此前制定的2024年实现百亿营收的规划可能性很大,其市值持续反弹势头还是具有一定的支撑力度与想象空间。

(声明:本文仅代表作者观点,不代表新浪网立场。)