中国芯片设备的“出关”之战

欢迎关注“新浪科技”的微信订阅号:techsina

文/吴诗凡 易俊江

来源/远川科技评论(ID:kechuangych)

3月底,万业企业公告称,大基金二期和上海装备材料基金拟向旗下子公司镨芯电子增资共3.9亿元。这是大基金首次布局半导体零部件公司。

在芯片短缺和疫情持续的双重作用下,发展芯片设备零部件行业成为一个战略举措。不仅是大基金看到了这一投资机遇,最近兴起的民间资本也在下注,如专注于芯片投资的全德学。在芯片设备赛道逐渐变得拥挤的背景下,全德学溯流而上,注意到了方兴未艾的设备零部件环节,并投资了国产精密零部件企业先锋半导体。

如果你多思考一下,就会发现,设备零部件行业投资机遇的浮现,离不开一个大背景:

中国芯片设备行业的国产化。

如果说造芯片已经足够困难的话,开发芯片设备所面临的问题只会更多。首先是晶圆工厂是否愿意用;然后是多久才能赚到钱,盖晶圆工厂耗资多、验证周期漫长、回款和确认收入节点迟,只有寥寥几个厂采购,可能拖死一家设备厂商;最后是占有一定份额后,如何持续提升毛利率?能走到最后一步的已经是剩下的强者,但他们要往上走还需要直面每个领域全球仅存的两三个大boss。

幸运的是,经过二十年的发展,在国内芯片制造业步履蹒跚、一路坎坷之际,本土芯片设备行业涌现出众多颇具实力的参与者。

本文以三家公司为例,试图梳理中国芯片设备行业三条不同的发展路径:

1.北方华创~国企做大做强

2.中微公司~海归创业开局

3.万业企业~三驾马车并进

北方华创~国企做大做强

谈及当下国内销售额最大的半导体设备公司北方华创,就得从它不断整合的发展历程说起。

北方华创是“老牌”国企,由七星华创与北方微电子合并而成,其前身七星华创可以追溯到新中国“一五”计划时期。当时,由周恩来总理亲自批准,在前苏联和东德援助下建设了“北京华北无线电联合器材厂”,即718联合厂,建成后对电子工业的建设、国防建设、通信工业的发展做出过卓越的贡献,中国第一颗原子弹和人造卫星的许多关键元件就出自这里。1960年代初,718联合厂分拆为五个独立的国营工厂。

2001年9月,北京电控在整合了五个国营工厂的优质资产和业务后成立七星华创,主营半导体装备及精密电子元器件业务。

七星华创的诞生,是新世纪之初北京雄心勃勃发展芯片工业的一个缩影。当时的北京,与正在建设中芯国际的上海遥相呼应,也设立了北方微电子基地。

2000年12月,北方微电子产业基地在北京经济技术开发区正式启动。当月,基于引进的国外关键全新设备、先进二手生产设备和国产精品设备,首批三条芯片产线开工建设,总投资超15亿美元,投资方包括首钢、京东方等关键市属企业。

北方微电子基地对于七星华创的意义重大。那时,七星华创正处于市场开拓时期,国产设备研发出来没工厂用是一个大问题。北方微电子基地同时引进全新的外国设备和二手设备,七星华创正好可以趁此机会,在产线上做一个“对照实验”,找出自己的不足,然后加以弥补。

为支持北方微电子基地的工作,2001年10月,北京市从清华大学等机构抽调出相当的研发力量,成立了设备工艺研究所,但是以公司法人运行。

北方华创的现任董事长赵晋荣,就曾担任设备工艺研究所总经理。2001年,他作为总工程师和核心技术带头人,承接了“十五”国家863计划集成电路制造装备重大专项,带领团队进行100nm高密度等离子刻蚀机研发项目,在关键技术受到国外严格禁运和限制的情况下,于2005年实现国产首台集成电路8英寸100nm刻蚀机上线,使我国成为继美、日后第三个能提供100nm刻蚀技术解决方案的国家。

就此,在北京市政府主导下,七星华创与北方微电子基地设备工艺研究所紧密绑定起来,双方分工明确,前者负责产业化,后者负责研发,随着互动的加深,他们对于芯片设备行业的理解也就越来越深。

而且,双方的人员交流密切。赵晋荣先在企业担任总工程师和副厂长,后任设备工艺研究所总经理,然后又返回企业。技术与管理人员往来频繁,促进了市场与技术的正循环。

在计划经济时代,国营工厂与研究所之间的分裂,一直是一个老大难的体制问题,到了改革开放后依然是一个困扰。但是这个问题一旦解决,国有经营体制照样能在高技术工业发挥很大作用。

由于芯片设备回血实在太慢,七星华创开始基于在芯片设备奠定的技术基础,向其他高技术领域降维打击:

在面板领域,七星华创与半导体显示龙头京东方合作,这两家的实际控制人都是北京电控,作为兄弟单位,京东方给了七星华创不少支持。2013年,两家在LCD面板设备及配件等业务领域签单约1.7亿元。

在光伏领域,本世纪初,七星华创进入光伏设备行业,一跃成为国内最大的单晶炉制造企业之一,是全球最大的单晶硅制造商隆基股份的主要设备提供商。2016、2017两年时间内,七星华创抢走了晶盛机电的单子,向隆基出售大量单晶炉设备,总计超过11.8亿元。

凭借在面板和光伏领域积累的收入,2016年,七星华创完成与北方微电子的战略重组,并成功引进大基金等战略投资者,实现了产业与资本的融合。次年,合并后的企业更名为北方华创。

公司完成重整后,北方华创进入了快速发展阶段,整体毛利率维持 40%左右,稳中有升。2018年后,北方华创实现了爆发式增长,主要体现在三个方面:

第一,半导体设备收入占比不断提高,从2018年的60%提高至2020年的约70%。2020年,半导体设备收入达43.91亿元,同比增长54.5%,在中国半导体设备厂商中位居首位。

第二,公司客户多为国内知名企业。包括中芯国际、三安光电、京东方都是北方华创半导体设备的主要客户,采购刻蚀机、PVD沉积、清洗机等设备。

第三,产品线不断拓展。2018年,北方华创完成对美国Akrion Systems LLC公司的收购,进一步丰富高端集成电路设备产品线,拓展硅片清洗设备业务。2020年,又收购北广科技射频应用技术资产,布局射频领域。

中微公司~海归创业开局

不同于北方华创的国企改革背景,中微的故事要从尹志尧讲起。

1984年,尹志尧在加州大学洛杉矶分校取得物理化学博士学位,随后进入英特尔中心技术开发部,主要负责测试泛林半导体生产的介质刻蚀机。他给泛林的产品提出了不少建议,两年后加入泛林,主导研制了“彩虹号”氧化物刻蚀机,该机器成为泛林的一款拳头产品,泛林也在九十年代初成为全球规模最大的刻蚀机公司。

1991年,尹志尧跳槽到应用材料,这一待就是13年。他在这里担任过等离子体刻蚀事业群总经理等职务,是公司核心技术人员之一。到他退休时,应用材料已经取泛林而代之,在刻蚀机市场坐上了头把交椅。

退休之后,尹志尧眼见国内半导体设备市场的大好机遇——芯片制造大规模向亚洲转移,但作为生产基础的设备制造仍然留在北美和欧洲,这与成熟半导体产业由成本驱动产业布局的趋势相悖。机不可失,他决定和14位技术人员回到国内这片处女地,创建一家半导体设备公司,这就是成立于2004年的中微公司。

然而,回国创业谈何容易?更何况是领着一帮在国际龙头公司承担关键技术开发的技术专家。

即使他们每个人在回国前都签字画押,保证不带出来任何文件、数据和设计图纸,不泄露任何商业机密,但中微公司成立后仍不免面对老东家来势汹汹的专利诉讼。2007、2009年,应用材料和泛林接连向中微公司发难,起诉其侵犯专利权,为自证清白,中微公司自己请律师彻查了公司和几十位技术人员的电脑和多达600万份文件,光是查阅文件资料就足足花了两年半的时间。

“打铁还得自身硬”,中微公司行事谨慎,在专利战中屡获胜绩。在其第一款刻蚀机产品问世前,他们不仅研究了竞争对手3000多件专利避免踩雷,还将自家1000多件独特设计申请了专利保护,筑起了深厚的护城河。

引来应用材料专利侵权指控的导火索,正是中微公司成立仅三年后就造出的应用于12英寸45-65nm制程高端芯片生产的“Primo”刻蚀机。中微公司一鸣惊人,产品迅速在国内主要的12英寸产线开展试用,成为等离子刻蚀机市场的搅局者,要知道此前该市场全球仅有应用材料、泛林、诺法和东京电子四名玩家。

在高难度、长周期的领域崭露头角,离不开大把大把的资金投入。中微公司备受资本青睐,到2008年上半年,已经累计从高盛、高通、三星等大型国际财团获得了总额达2亿美元的三轮融资。有巨额资金作背书,中微正式取得了芯片设备行业的入场券。

除刻蚀机外,中微公司在MOCVD设备领域也颇有建树。MOCVD设备是一种气相外延生长技术,主要用于氮化镓基和砷化镓基半导体材料外延生长,是LED芯片生产的核心设备。

2012年,中微公司研制出首台MOCVD设备,正式进军MOCVD设备市场。到2017年,中微推出新一代MOCVD设备Prismo A7,凭借较高的性价比攻城略地,打破爱思强、维易科等国际巨头垄断的同时,市场占有率迅速提升。时值国内LED产业在政策推动下的繁荣发展阶段,三安光电、华灿光电等国内头部企业大量采购中微MOCVD设备,伴随着前者成长为全球前几大LED厂商,中微MOCVD设备销售额也水涨船高,占当时全球新增MOCVD设备的60%以上,2018年第3季度就摘得全球市占率第一的桂冠。

然而好景不长,在LED厂商大幅扩产叠加市场需求疲软之下,LED出现了明显的供过于求,产品价格大幅下降,2019年行业进入调整期,LED热开始退烧。LED行业发展放缓拖累了中微公司业绩,2019年MOCVD设备收入及毛利率双双下降,公司亟需跟进最新产业趋势。

正值此时,一方面,芯片产业链在中美贸易冲突中首当其冲,面临美国从设备到产品的全产业链的打压,国产替代迫在眉睫;另一方面,爱思强、维易科等国际巨头在行业调整期中放弃了受冲击最强烈的氮化镓基LED MOCVD设备市场,集中精力投入高端设备。因此,2020年LED行业出清,中微公司趁势进一步巩固市场地位,并显著提升了议价能力,其经营毛利率快速回升。

但中微公司的目标不只是国产替代,曾经沧海难为水,从国际龙头企业归来的技术专家总是不甘人后,他们对于市场的敏锐嗅觉和与之相匹配的创新能力,一直是独树一帜的。

MOCVD设备领域,中微Mini LED设备呼之欲出。2018年以来,新一代显示技术Mini LED日渐成熟,比传统液晶显示器效果更佳,较OLED成本更低廉,或将成为下一代消费电子显示器的主流显示技术,2021年苹果和三星已先后应用在其终端产品中。而2020年底中微公司就前瞻性地在南昌启动Mini LED设备生产基地建设,2021年年中推出相关设备产品,年底订单就已超100腔。

刻蚀机领域,中微在国内公司中更是一马当先,已经作为台积电五大等离子体刻蚀设备厂商之一,开始向其5nm晶圆产线供应设备,是国内唯一一家向台积电供货的半导体设备商,更是首屈一指的能与国际巨头在先进制程市场掰手腕的玩家。

万业企业~三驾马车并进

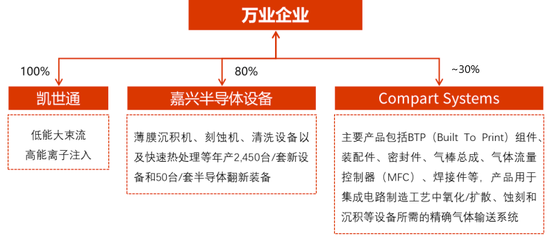

不同于以上两家公司,万业企业在董事长朱旭东博士的带领下,通过“外延式并购”,整合优质产业资源,形成了三驾马车互融互通、齐头并进的发展模式。

朱旭东博士基于前瞻性眼光和独到的创新思维,通过国内外投资并购优质项目,主导投资诸多并购项目,包括收购了澜起科技、先进半导体、瑞士S公司、Compart Systems等境内外项目;推动发起设立上海半导体装备材料产业投资基金,在推动解决半导体装备材料产业链“卡脖子”难题方面发挥了重要作用,取得了良好的功能效益和经济效益。

万业企业的三驾马车,资料来源:公司公告、光大证券研究所整理

万业企业的三驾马车,资料来源:公司公告、光大证券研究所整理第一驾马车,布局凯世通,切入离子注入机。

离子注入机与光刻机、刻蚀机和镀膜机并称芯片制造四大核心装备,而低能大束流离子注入机更是半导体制造中最为核心设备之一,其开发难度仅次于光刻机。凯世通是国内全领域离子注入机公司,产品覆盖集成电路、光伏和AMOLED领域等。

凯世通承担着国家02专项的先进集成电路离子注入项目研发和产业化,且得到了上海市政府的大力支持。2011至2018年的七年间,凯世通取得了亮眼的成果:研制的光伏离子注入机和AMOLED离子注入机均为中国首台套,并推出了国内第一台针对 FinFET 集成电路工艺的离子注入机。

在太阳能离子注入机领域,凯世通2017年共销售iPV-2000和iPV-3000共15台,同期竞争对手美国Intevac仅销售2台,销售情况全球领先。

在集成电路离子注入机领域,凯世通目前主要聚焦于占据80%市场份额的低能大束流离子注入机和高能离子注入机,产品在核心指标上已达到或超过国外同类产品,能够满足国内芯片行业实际应用需求。

集成电路离子注入机在应用上进展迅速。今年2月,公司公告凯世通获得大额批量订单,拟出售多台12英寸集成电路设备,包含低能大束流离子注入机、低能大束流超低温离子注入机,总金额达6.58亿元,离子注入机业务正式进入放量期。

凯世通凭借自身强大的技术研发能力和不断积累的行业经验,依托团队多年的设备研发及产业化经验,取得了客户验证、批量生产、正式订单的依次突破,以领先的产品优势,成为了国内首家为12英寸主流芯片制造厂批量供应半导体离子注入机的制造商,并率先应用在28nm成熟制程产线,进一步巩固了凯世通在国内离子注入行业领域内的领先优势地位。

第二驾马车,借镨芯展开收购,布局半导体设备零部件。

目前,国内企业在7大种类的半导体设备方面都有布局,但往上游穿透到零部件层面,仍然有许多关键零部件受制于人。这些子行业往往市场规模不大,但技术门槛颇高,非多年技术积累不能入,国内在这方面还有很多功课需要补,万业就瞄准了这一领域,努力解决“卡脖子”问题。

2020年底,万业以旗下浙江镨芯和镨芯控股为主体,以3.98亿美元收购Compart Systems Pte.Ltd公司100%股权,这是近年来该领域规模最大的中资跨境并购交易案。

这家企业是全球半导体零部件领域的头部企业,也是全球极少数可完成流量控制领域零组件精密加工全部环节的公司之一。收购后,相关产品成功打入国内半导体设备公司供应链。

2021年,浙江镨芯在海宁投资建设Compart制造基地和研发中心,总投资30亿元,项目投产后,每年可实现营收约15亿元。目前,半导体设备零部件领域整体国产化率仅为10%-30%,尤其在Compart相关的流量控制领域,之前的国产化率几乎为零,这个项目落成后就可有效填补这个领域的空白。

值得关注的是,近期国家大基金拟出手对浙江镨芯进行增资3.5亿元,这亦是大基金首次在半导体零部件产业方面的布局,无疑是对该领域重视的体现。该笔增资完成后,有利于进一步优化浙江镨芯的资金实力,整合各方优势资源,加快推动Compart Systems产能提升,深化与国内半导体设备企业的产业协同,从而加速国产半导体零部件领域的突破与发展。

第三驾马车,携手宁波芯恩成立嘉芯半导体。

2021年4月29日,万业企业联合张汝京的芯恩半导体设立子公司嘉芯半导体,作为第一大股东持股80%,该项目总投资达20亿元。可以预见的是,功率器件、MEMS、电源管理芯片等特色工艺应用的快速增长推动了8英寸晶圆需求爆发,因此嘉芯将先后布局8寸设备与12寸设备市场,有望为当下主流成熟制程提供高性能的产品,涵盖刻蚀设备、薄膜设备、快速热处理及退火、薄膜沉积、清洗机等领域的多种产品。

自去年成立后,嘉芯已快速实现营业收入,预计未来达产后可形成一年供应2450台/套集成电路新设备和50台/套再制造装备。同时,叠加其原有的凯世通离子注入机业务,万业企业打造的“1+N”全领域前道设备平台化效应进一步凸显。

三驾马车齐头并进,万业企业几乎可以覆盖芯片设备中除了光刻环节以外的所有核心设备。

尾声

在中国历史上,对于位居蜀地的政权来说,出关中、定中原、大一统,是比登天还难的梦想。从古至今,除了刘邦,再没有一个历史人物能够达成这一成就。

中国芯片设备的成长史,就是一部“出关中”的历史,很幸运,但也有历史的必然性。

总结起来,无非是天时、地利、人和三条经验。

所谓天时,2018年中美贸易摩擦加剧以来,美国从半导体行业进行制裁,能够轻易拿捏中国国内产业链的命门,这深深刺痛了整个行业乃至终端应用公司,国产替代的愿望从未如此迫切,随之而来的是资本的涌入,具备技术实力的优质公司、优质项目成为竞相争投的抢手货,芯片设备业也在热潮涌动中快速发展。

所谓地利,上世纪末以来,芯片生产大规模向东亚地区转移,诞生了台积电和三星两大代工巨头,芯片制造对生产设备的旺盛需求,正是尹志尧寻找的沃土,也是国产设备公司得以立足与壮大的基础。

所谓人和,尖端技术的研发从来离不开富于创新精神和奋斗精神的参与者,无论他们是以本土科研人才基地为基本盘;还是从海外归来,深耕行业多年;抑或是慧眼独具,深谙“中国智造”之关键。重视技术、推崇技术、钻研技术的人才始终是公司的核心竞争力。

天时地利人和齐备,行业发展提速,纵使前方仍有千道万道技术难关阻隔,突出重围直下中原指日可待。

(声明:本文仅代表作者观点,不代表新浪网立场。)

![[赞] [赞]](https://n.sinaimg.cn/commnet/2018new_zan_org.png)