顺丰不能再犯错

欢迎关注“新浪科技”的微信订阅号:techsina

作者丨林夏淅

编辑丨刘肖迎

来源:市界(ID:ishijie2018)

2021年是中国快递行业关键一年,也是顺丰的“水逆之年”。

在国内快递业务量首次突破1000亿件的这一年,一向以“高端”形象示人的顺丰,在3月30日晚却交出了业绩大跌的成绩单,净利润近乎腰斩,首次低于中通。

而始于2019年的新一轮快递行业价格战,成为大跌背后的重要原因。

从顺丰2021年财报出发,我们试图解释它为什么要卷入价格战,为什么在快递价格战中“受伤”最深,财务数据又呈现出哪些变化。

透过这些问题,或许能看到一个更为立体的顺丰。

顺丰的“元气”恢复了吗?

回顾2021年,顺丰每个季度都有大事发生。一季度巨亏,一向低调的王卫出面道歉,表示“类似的问题不会出现第二次”;二季度分拆顺丰房托上市,开拓了新的融资渠道;三季度以176亿港元收购嘉里物流,补足国际货代板块;四季度顺丰同城上市,和达达闪送“卷起来”。

其中,一季度的大亏让不少投资者心有余悸。

(王卫)

(王卫)长期以来,快递其实都处于降价的大趋势中,原因大致可以归结为居民住宅密度提高和各种技术进步,让快递行业越来越有效率,成本也越来越低,为降价提供了可能性。

在此背景下,只要降价幅度不超过成本降低的幅度,行业利润依然可以维持。但疫情以来因部分网点业务受限,有快递公司率先开局,以价换量开始了新一轮“猛烈”的降价。

与此同时,来自东南亚的极兔速递,以极低价格进入中国快递市场“搅局”,刺激行业持续降价。在发件量庞大的“兵家必争之地”——义乌,甚至出现了“1元包邮”的极端情况。

这场没有硝烟的战争,最终在监管出面后,于二季度偃旗息鼓,回过神来,各家快递公司一季报的盈利能力都有不同程度的下滑,而一季度巨亏11.55亿元的顺丰,无疑是“受伤”最重的一家。

那么从全年数据来看,顺丰恢复如何呢?

分季度来看,顺丰自2021年二季度开始,确实在以可见的速度进行自我“修复”,四个季度净利润分别为-11.55亿元、15.71亿元、8.49亿元和26.55亿元。

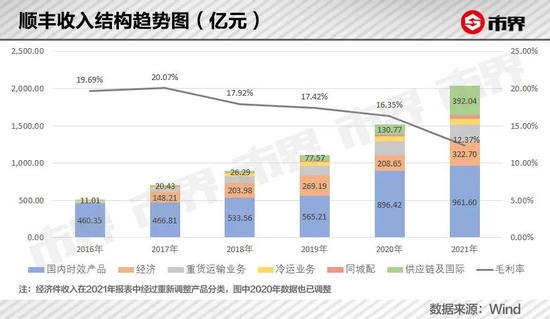

2021年,顺丰共计送出了105.5亿件快递,同比增长29.7%,收入2071.87亿元,同比增长34.55%,后者增幅更大原因,主要在于顺丰并购的嘉里物流,在四季度带来了重要的业绩增量。

但与增长收入形成反差的,是顺丰全年39.19亿元的净利润,同比减少43.46%,如果剔除24.35亿元非经常性损益这层“遮羞布”,其扣非净利润只剩下14.84亿元,同比下滑74%。

年内顺丰控股将持有三项物业资产的三家全资子公司转让给顺丰房托基金,赴港上市,获利8.9亿元;另将2018年开始孵化的一家技术公司丰行智图,出售给了控股股东明德控股,获利8.3亿元,两笔处置收益占其全年净利润的43.89%。

由此可见,顺丰全年的元气虽有恢复,但还不够理想。

从单票收入更能看出原因。自2021年2月降至14.6元的最低点后,顺丰单票收入虽然在12月回到16.4元的水平,但12.23%的上扬幅度有限,相比韵达、圆通和申通23%-53%之间不等的价格上扬幅度,修复力度更小,持续时间也更短。

力不从心的平均单票收入背后,一个主要的原因在于顺丰不赚钱的业务占比,越来越高了。

2017年起顺丰开始发展经济件业务,2019年加入快递行业的价格战,旗下包括电商标快、特惠专配和丰网速运(加盟品牌)在内的低价快递产品,均在2021年出现大幅增长,2021年9月新并表的供应链及国际业务盈利能力也相对较低。

由此,顺丰控股综合毛利率从上年的16.35%降至12.37%,减少了4.02个百分点,为上市以来最大降幅。

“向下试探”的顺丰,显然在扩大经济件业务版图的过程中吃到了“苦头”。

为什么价格战下,顺丰受伤最深?

一个有意思的问题是,同样是价格战,为什么一季度大亏的只有顺丰?

事实上,顺丰和通达系(中通、圆通、申通、韵达)的不同之处在于,前者以自营为主,通达系则以加盟为主。

全环节的自营,意味着顺丰需要参与从揽件、分拣、转运到最终投递的多个环节,投入的资产自然也更多。截至2021年末,顺丰拥有86架飞机(自营68,租赁18)、16.8万个末端网点、超过30万个丰巢快递柜、42万收派员、324个快递中转场和2119座运营管理仓库,这些都是顺丰重金打造的高效运力体系。

相比之下,通达系主要以加盟为主,更多负责的是干线运输和分拣环节,最前端的收件和最末端的派件,则由加盟商完成,通达系根据业务量再向加盟商收取运输费、分拣费、信息费等等。

覆盖更多物流环节的顺丰,赚的也是多个环节的钱,2018年以来其单票收入在15-25元之间不等,而只负责干线运输和分拣环节的通达系,同期的单票收入则在1.5-3.5元之间。

但高收入并没有给顺丰带来高毛利,相比之下顺丰由于在运力系统内投入了更高成本,毛利率甚至比中通还低。

数据显示,2021年上半年顺丰的毛利率已经接近韵达、圆通的较低水平,全年毛利率与中通的差距有所放大。

问题在于,顺丰的单票收入虽然远高于通达系,但通达系庞大的加盟商队伍,能够在价格战期间共同分担、消化降价压力,当然,这种压力传导也可能导致加盟快递网点不堪重负,最终出现快件积压、快递员罢工的极端情况。

而顺丰作为将全环节都装在上市主体里的一家快递公司,从监管到社会都对其有更高的要求,在价格战之下需要自己消化全链条的成本,因此降价幅度对于最终利润的影响也更为明显。

直接的体现是,顺丰的毛利率在2021年一季度下降近9个百分点至7.16%,而同期通达系的毛利率只下降了1-4个百分点。

在此基础上,2021年一季度又赶上了顺丰资产投入的高峰期,新增资产带来的高折旧蚕食了净利润,最终导致一季度的大幅亏损。

从另一个角度理解,顺丰本希望通过发展经济件业务,带来更多的业绩增量,但新旧业务之间其实存在着一条界限,一旦超过界限,经济件过多地占用时效件的运力,低廉的收入就难以覆盖原本适配时效件的高成本,此时就会出现增收不增利、甚至亏损的局面。

对于长期赚取几毛钱单票毛利的通达系而言,对降价幅度自然有更成熟的把控,而对于进入经济件领域不久、业务量处于大幅增长阶段的顺丰而言,很可能就在这一轮降价中,触及了那条界线。

2021年半年报中,顺丰曾针对定价4-5元的“特惠专配”(经济件类别之一)描述道,“未来在高峰资源投入上亦会做相应区隔管控,以确保相应资源和成本投入与产品定位更匹配,提升产品收益率。”

除此之外,顺丰也开始采取类似通达系的加盟模式,开拓了一个对标下沉市场的独立品牌“丰网速运”,在收派两端搭建加盟商网络,只在中转和运输环节利用顺丰大网的融通优势,价格定在3元以下。

已经意识到问题的顺丰正在作出调整,但从全年业绩来看,这种调整还需要时间。

行业内卷加剧

换一个思路,既然加入价格战意味着牺牲毛利、游走在亏损边缘,那么顺丰为什么不干脆“隔岸观火”,保持自己“高端”的调性?

某种程度上,这其实是行业趋势下的一种必然结果。因为快递公司们早就不再是“各守一方、相安无事”的状态了。

曾几何时,顺丰给人的印象是“快”和“服务好”;京东物流只与京东商城深度绑定;“通达系”则以较低的价格和较慢的时效,共同占据着份额更大的那部分快递市场。

那时候,大家的“个性”都比较鲜明。

但不知不觉中,快递公司们早就开始了横向和纵向的布局——圆通收购了先达国际,发展起了国际物流;阿里在2019年携手三通一达投资菜鸟驿站,补足最后一公里的短板;韵达在2021年成为德邦第二大股东,试图提高大件运输能力;同年极兔在搅局中国快递市场后巨资收购了百世快递,站稳国内份额;完成独立上市的京东物流,更是收购跨越速运和德邦快递控股权,补上了快运业务和跨境物流业务的短板。

花钱、并购、补短板,已经成为一个大趋势,各家快递公司都在利用各自的雄厚资本积累,壮大实力、重塑行业格局。

在这其中,同样以自营为主,以“快”和“送货上门”为特点的京东物流,和顺丰在越来越多赛道上“棋逢对手”。

从年报数据来看,2021年京东物流来自外部客户的收入占其总收入比重首次超过50%,为沃尔沃、小米有品、芝华仕等企业提供To B的供应链服务,客单价能达到34.14万元,显示了“抱大腿”的实力。旗下达达集团的同城配送业务也日益壮大,2021年收入68.66亿元,但仍处于亏损状态。

而通达系除了横向扩展包括国际物流、大件物流(快运)等业务之外,也在“向上”兼容,推出更快也更具溢价的时效产品。

面对这种“大乱斗”的行业局势,顺丰涉足经济件的原因,并不难理解。

自电商快速发展之后,对应的电商件逐渐成为快递行业增长的主要驱动力,通达系和极兔速递近年来增长的养分大多来自于此。

与此同时,以时效件起家的顺丰,有很大一部分业务来自于企业客户的各种文件资料,且已经在高溢价的时效件领域内占据较高份额。随着电子发票、电子合同、电子财务凭证等的普及,“无纸化”是大趋势,顺丰原有的这类客户需求必然出现收缩。

即便依靠部分高端工业品和消费品的时效件,弥补这部分收入的缺失,但想要实现时效件的持续高增长,显然是难上加难了。

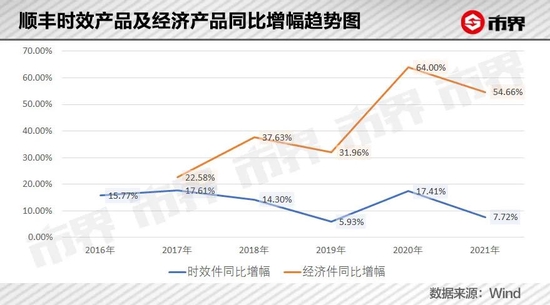

2016年至2021年,顺丰国内时效产品的收入增幅呈现跌宕下滑的趋势,从15.77%降至7.3%,但经济件的同比增幅从2017年的22.58%波动上涨至2021年的54.66%,增长潜力显而易见。

尤其是2020年和2021年,顺丰依托在经济件领域的高速增长,市场份额相比2019年高出了2个百分点,达到9.72%——在此之前的3年,顺丰的市场占有率都在7.5%至7.7%之间徘徊。

如果按照2021年的增长幅度,那么到2024年,顺丰旗下经济件带来的收入很可能就会与时效件持平,那么顺丰在整个快递市场中的份额自然还会上一个新台阶。

于是,顺丰一边通过并购拓展多元业务,补齐短板,一边“向下兼容”,发展更多低价格的电商件业务,加入了整个行业的重塑队伍。

只是从财报数据来看,顺丰希望拥有的更大增长空间,代价是短期内可见的毛利率明显降低、资金压力提升,以及由区隔运力不当产生的亏损风险。

2021年9月末,顺丰的资产负债率一度达到上市以来新高——63.84%,第四季度通过定向增发才改善了资本结构,缓解资金压力,回到54.05%的水平。

对于消费者来说,顺丰的变化提供了更多选择,未来或许有更多电商件加入顺丰的怀抱,但对于投资者来说,在庞大的电商件市场中,顺丰面对的是更多的不确定性,也需要更加精细化的管理和更谨慎的降价方式。

距离5715.49亿元的高点,顺丰当前的市值已经跌去了57.94%,资本市场没有给顺丰留出二次犯错的空间。

(除单独标注来源外,以上图片来自视觉中国)

(声明:本文仅代表作者观点,不代表新浪网立场。)