变局2022:“新能源+”接棒“互联网+”

欢迎关注“新浪科技”的微信订阅号:techsina

文/知勇

来源/锦缎(ID:jinduan006)

过去三十年,锂电池从给手机供电到驱动汽车,其卓越的电化学潜力被一次次激发。如今新能源汽车已成为聚光灯下最靓的仔,然而新能源汽车并不是锂电池应用的终点,而是起点。

新年前后,总有人与我探讨锂电产业链2022年的投资策略,作为锂电的死多头,我们对于锂电仍然保持乐观,但观点的微调体现在:锂电的投资机会可能不局限于龙头白马的贝塔,而机会将外溢到“新能源+”,个股的选择优于赛道的下注。

“新能源+”是个什么意思?新能源+主要想表达新能源的热度仍然很高,但是主流公司已经被充分定价和完全研究,获取超额收益的难度陡增,而新能源(尤其是锂电)对整个产业链甚至商业世界的重塑正在发生,有望孕育更多的阿尔法机会。

2022年,我们也将把更多的精力投入这个方向(未来将有更多相关文章推出),今天想跟大家聊一聊的是一个已经不容忽略的趋势——锂电破圈,即以锂电为代表的“新能源+”商业形态。

锂电池由于新能源车的大热而家喻户晓,但实际上这种轻便且性能强劲的二次电池,自面世以来就在改变人们的生活方式,从早期的数码产品到智能手机再到电动汽车,锂电池已经和我们的衣食住行密不可分,因此实际上新能源车仅仅是锂电池应用的一个分支,重头戏还在后面。

本文作为锂电化未来趋势的概述,将谈到两个问题:第一个是哪些领域正在“锂电化”;第二个是锂电池的渗透会带来哪些新机遇。此处需要指出的是,我们本文仅以锂电池为样本,随着电池技术在电化层面的突破,未来“新能源+”的载体将不仅仅是锂电池,而是多元小型化可充电电池百花齐放的新商业格局。

锂电池“三级跳”

有必要先介绍下锂电池的发展历程。

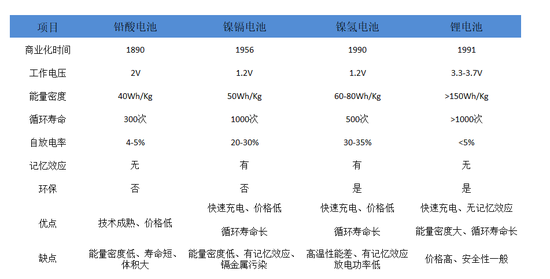

可充电电池是人们生活中不可或缺的一部分,目前已商业化应用的有铅酸电池、镍镉电池、镍氢电池和锂电池。其中锂电池是最晚产业化的,但却在短短30年的时间里取得极大的发展,现已在多个领域成功替代其他类型可充电电池,成为主导者,甚至正在替代传统能源。

翻开后来居上者的逆袭史,锂电池主要经历了三次跳跃。

1、数码产品奠定锂电池发展的根基

时间回到1991年,索尼公司率先实现锂电池量产,敲开了锂电池商业化的大门。当时索尼已经打造了一个庞大的消费电子产品王国,从随身听、录音机、摄像机到笔记本、手机,无所不包。刚上市的锂电池凭借体积小、质量轻、能力密度高、无记忆效应等优点,迅速在便携式数码产品上普及。

到1998年,松下推出了用于笔记本电脑的圆柱型锂离子电池,又打开了笔记本电脑的成长空间。在2000年左右,消费电子占到了锂电池需求的90%,其中功能手机和笔记本电脑的占比高达75%。得益于便携数码产品的快速发展,锂电池的产业链开始形成。

图1:四种二次电池性能对比,资料来源:锦缎研究院整理

图1:四种二次电池性能对比,资料来源:锦缎研究院整理2、智能手机接棒

从2007年开始,作为消费电子主力的功能型手机和笔记本电脑的增量逐步放缓,其对锂电池的贡献开始下降。与此同时,2008年金融风暴又影响了人们的消费需求,锂电池的发展受到抑制。

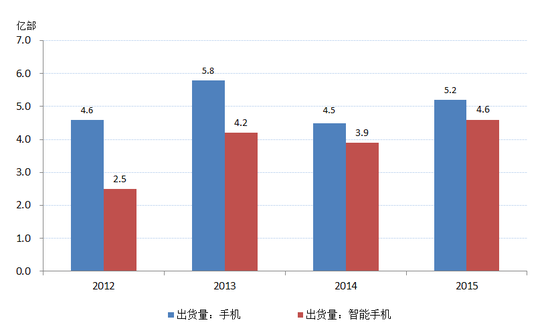

这个时期,智能手机和平板电脑开始陆续登上历史舞台,一方面大屏的智能手机逐渐取代功能机,另一方面平板电脑打开了新市场,销售火爆,锂电池重新回到快车道。

更重要的是,在智能机时代,由于电池的质量和容量直接影响到用户的体验和选择,特别是平板电脑定位于移动办公、视频娱乐的综合需求,这就要求锂电池在设计上更加突出轻薄、长续航以及散热性能,锂电池的技术水平得到进一步发展。

举个简单的例子,早期的数码产品和功能机,单台电子产品都是单个电芯,电池管理系统(BMS)是相对简单的,甚至还没有电池模组的概念。但平板电脑等智能产品一般采用2、3节电芯组装而成的电池模组,电池管理系统作为锂电池模组不可缺少的部件开始发展。

图2:国内智能手机成为消费电子主力,资料来源:工信部

图2:国内智能手机成为消费电子主力,资料来源:工信部而宁德时代的母公司ATL,正是依靠上面的两股春风成为一家消费锂电池隐形冠军。

3、汽车电动化浪潮

伴随数码产品和智能手机的成长,锂电池的性能不断提升,成本进一步下降,同时锂电池也形成了一个完善的产业链体系,但真正让锂电池实现质变式飞跃的还是电动汽车。

第一,汽车要求动力电池能力密度更高、循环寿命更长、充放电能力更强。

第二,动力电池需要数量更多的电芯组成电池包,这对锂电池的一致性提出了更高的要求,对工程制造能力是极限考验。

第三,讲到安全方面,动力电池需要管理更多电芯,电池管理系统的难度成倍增加,毕竟一个电芯出问题容易殃及整体。

最后,讲到电池成本,由于汽车的带电量更大,所需的电池材料成千上万倍地增长,产业规模效应带动电池成本快速下降。

过去十年,全球的锂电池厂商都投身到汽车锂电池,几乎所有资源都集中到了汽车领域,脱胎于ATL的CATL也站上了世界之巅。今天我们也有幸看到锂电池的技术和规模都发生了翻天覆地的变化。

能量密度。2011年汽车锂电池能量仅有80Wh/kg,现在能量密度已超过了270Wh/kg,提升2倍之多,当年遥不可及的800公里续航得以实现。

电池成本。2011年汽车锂电池价格高达3800元/kWh,电动车的销售纯靠大额补贴拉动,今天这个价格已经降到700元/ kWh,电动车正进入到千家万户。

产业规模。2011年我国纯电动汽车销量尚不足1万辆,动力电池装机量几乎是消费电池锂电池的零头。再看现在,2021年我国纯电动汽车销量超过了200万辆,动力电池装机超过50GWh,已成为锂电池的需求主力。

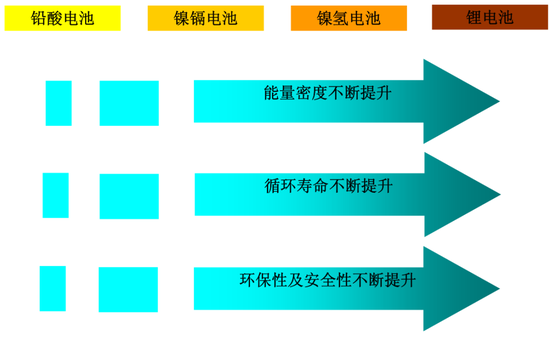

图3:随着技术进步锂电池逐步成为二次电池的领导者,资料来源:申万研究

图3:随着技术进步锂电池逐步成为二次电池的领导者,资料来源:申万研究站在当下的时点,我们的目光应该不仅仅限于锂电池在消费电子和车上的应用,而应该看到随着锂电池被汽车锤炼后,脱胎换骨,锂电池在其他领域的应用理应水到渠成。

锂电的全面出圈

锂电在消费电子、汽车领域外的渗透,已然不再是捕风捉影、异想天开了。我们实实在在看到的是锂电的全面出圈:

1、电动两轮车

一提到两轮车,人们会不由自主的想到低端、廉价这些标签。但实际上,我国电动两轮车保有量超过3亿台,数量上跟汽车一个级别,并且每年电动两轮车销量稳定在3000万台以上,这是个实打实的千亿规模市场。

过去电动两轮车基本使用性能较低、重量大且污染严重的铅酸电池,其占比一度高达90%。从2018年5月开始,工信部发布“新国标”,并且从2019年4月正式实施。不过当时各地政府为了政策的有序推进,大多为超标车给出了2-5年不等的过渡期。

图4:部分地方政府超标电动两轮车处置方案,资料来源:各地政府官网

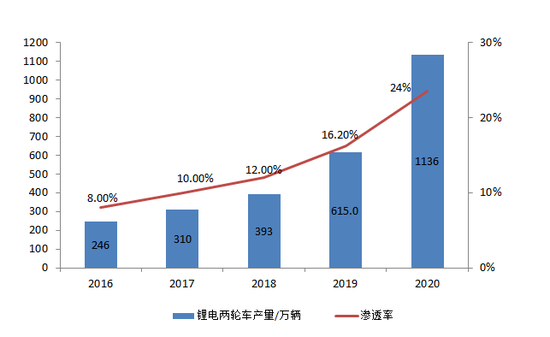

图4:部分地方政府超标电动两轮车处置方案,资料来源:各地政府官网短期看,超标车的换购潮是锂电池在电动两轮车的最大机遇。参照新国标的技术规范,市面上约70%的电动两轮不符合新国标的要求,相当于有近2亿量的新车需求,由此带来的大量替换需求将在2022年至2024年达到高点。

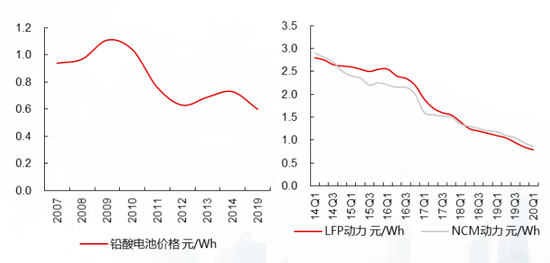

中长期看,随着锂电池单价逐年下降,锂电池与铅酸电池的价差逐渐缩小,而且锂电池循环寿命基本在铅酸的2倍以上,锂电池的优势将进一步突出。加上现在年轻消费者对电动两轮车的续航和性能要求越来越高,传统铅酸电池难以胜任,最后的选择还是锂电池。

图5:铅酸电池和锂电池价格(元/Wh),资料来源:GGII,长江证券

图5:铅酸电池和锂电池价格(元/Wh),资料来源:GGII,长江证券虽然目前锂电两轮车的渗透率只有23%左右的水平,并不算高,但在锂电化趋势确定的情况下,这更能说明其较为可观的成长空间。还有近几年快递、外卖、共享等行业的蓬勃发展,不仅带来电动两轮车销量的增长,也促进了换电模式的发展,这些都额外增加了锂电池的需求。

图6:2016-2020年中国锂电两轮车产量及渗透率,资料来源:EVTank,伊维智库

图6:2016-2020年中国锂电两轮车产量及渗透率,资料来源:EVTank,伊维智库 图7:电动两轮车换电柜,资料来源:天能官网

图7:电动两轮车换电柜,资料来源:天能官网2、电动工具“无绳化”

电动工具是全社会必不可少的工具,如今无绳电动工具凭借轻便,便携的优点越来越受到消费者的青睐。相比有绳工具,无绳电动工具舍弃了电线,采取电池包供电,具备显著的安全和便利优势,尤其在户外和高空作业情景下。根据弗若斯特沙利文数据,2020年无绳电动工具的渗透率已达到52.3%。

在无绳化的趋势下,各大电动工具头部品牌竞相推出了电动工具锂电池平台,相当于同一块电池可以给不同类型的工具进行供电,这将进一步提升无绳化带来的便利优势和客户粘性,更加利于无绳电动工具的推广。

图8:常见电动工具,资料来源:DEVON官网

图8:常见电动工具,资料来源:DEVON官网3、传统工具“电动化”

另一层面,锂电池的技术还在不断突破,气动、燃油、液压式等传统工具都出现逐渐被锂电池电动工具替代的可能。

举例说明,割草机作为户外工具的主要种类,市场规模超千亿,其锂电化正在快速导入。目前家用割草机锂电化率30%,商用割草机的锂电化率仅个位数,后者与早期扫地机器人类似,未来两者均存在较大提升空间。

刚刚赴港上市的泉峰控股(HK:02285)就是电动工具无绳化发展的受益者之一。根据招股书透露,公司来自锂电产品的收益由2018年的约3.47亿美元增至2020年的8.27亿美元,年复合增长率达到54.3%。

图9:锂电割草机,资料来源:DEVON官网

图9:锂电割草机,资料来源:DEVON官网4、工程机械电动化

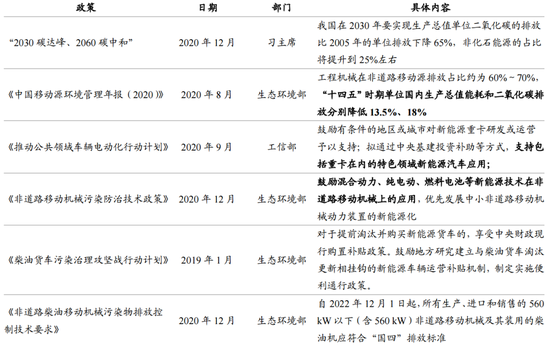

目前我国重型工程机械与重卡约1500万辆,大多采用大功率柴油发动机,不为人所熟知的是,一辆重卡的污染排放量约等于100辆小型汽车,在“双碳”目标的背景下,工程机械的电动化已经迫在眉睫。2021年国内新能源乘用车的渗透率已经超过10%,部分月份甚至超过了20%,但工程机械和重卡领域的渗透率还不到5%,渗透率提升已经迫在眉睫。

从2020年开始,政府密集发布多项政策推进工程机械和重卡电动化。据GGII数据,工程机械车辆用电功耗较大,平均单机锂电池装机量约为普通新能源汽车的5倍,到2025年按照30%锂电渗透率,工程机械车辆的锂电池需求将超过30GWh。

图10:工程机械与重卡的相关政策与规定,资料来源:公开资料整理,浙商证券

图10:工程机械与重卡的相关政策与规定,资料来源:公开资料整理,浙商证券5、智能终端

在去年小米十一周年发布会上,雷军带来了小米的首款仿生四足机器人—CyberDog,吸引了不少科技爱好者的关注。想必大家的关注点都在其智能化上,但另外不容忽视的点是,包括智能机器人在内的物联网智能终端将是锂电池的下一个增长点之一。毕竟,过去已经有多个智能终端已经在锂电的加持下取得了成功。

比如工业领域AGV(搬运机器人)和餐饮服务行业的服务机器人;还有家电领域代表性爆款产品扫地机器人,根据Euromonitor数据,我国扫地机器人零售量份额由2010年的2.4%提升至2020年的26.2%。

图11:小米的首款仿生四足机器人,资料来源:网络

图11:小米的首款仿生四足机器人,资料来源:网络6、储能

当前我国正在建设以可再生能源为主体的新型电力系统,储能的重要性愈发突出。目前电网的储能以抽水蓄能为主,虽然技术成熟、成本低、规模大,但响应时间较长,且对地理位置依赖性强,难以满足新型电力系统的未来要求。

相比之下,电化学储能的灵活便利性优势一直是其他储能方式无法比拟的。而在所有电化学储能中,锂电池先天就有能量密度高、循环效率高的优势,加上消费电子和新能源汽车的蓬勃发展培育了完善的锂电产业链,使得锂电池的成本降到了具备规模化发展的条件。

去年7月23日,发改委下发《关于加快推动新型储能发展的指导意见》,首次从国家层面提出到2025年新型储能装机规模达3000万千瓦以上的目标,未来五年储能装机规模将扩大10倍。

除了电网储能,还有5G基站的相关储能需求也值得关注。根据运营商实测,5G基站的单站功耗为4G基站的2.5-3.5倍,而且5G的频率高、功率衰减快、传输距离短,若实现全覆盖,所需基站数目是4G基站的3倍之多。从2020年开始,中国移动、中国铁塔等公司已经开始了基站用储能电池的招标,目前公开的相关招标项目几乎全部为磷酸铁锂电池。

新起点:电动化时代大潮

行文至此,想必对锂电的理解应该更深:锂电不仅仅可以用作汽车的动力电池,而是作为一个标准基础性工业品,具有极强的延展性。

这意味着投资机会不仅仅只是与车相关,2022年我们更多需要看“新能源+”相关的机会。而这一机会又可以一分为二,一方面国内锂电产业链迎来价值升维的机会,另一方面,传统企业的在碳中和主题下加速锂电化练就下一个时代的竞争力。

1、全球产业变迁下的价值升维

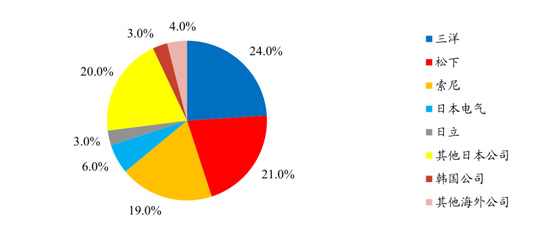

在2000年以前,日本企业凭借专利优势与先发优势几乎垄断全球锂离子电池市场,也造就了三洋、松下等锂电池巨头。可以看到2000年的数据,三洋、松下、索尼三家企业分别占有全球市场的24%、21%和19%,排名前三。

图12:2000年前日本垄断全球锂离子电池行业市场,资料来源:《Evolution du march é mondial des batteries rechargeables》,开源证券

图12:2000年前日本垄断全球锂离子电池行业市场,资料来源:《Evolution du march é mondial des batteries rechargeables》,开源证券后来的十年,韩国企业借助全球化的供应链快速追赶,到了2008年左右,韩国锂电池出货量占到全球出货量比重的三分之一,打破了日本独大的局面,同时韩国也出现了三星SDI、LG等龙头公司。在这个时期,中国锂电池产业链并不突出,但已完成了初期的建设,像贝特瑞、当升科技、新宙邦、星源材质、恩捷股份等企业都是在这个时期成立。

图13:锂电材料核心企业在2001-2010时期成立,资料来源:各公司官网,开源证券

图13:锂电材料核心企业在2001-2010时期成立,资料来源:各公司官网,开源证券从2011年开始,中国的锂电产业开始进入开挂模式,随着核心技术的一步步突破,中国锂电池的综合竞争力逐渐上升,全球锂电池产业链从日韩逐步过渡到中国,中国从陪跑者慢慢变成领跑者的角色。正如我们在《全球锂电军备竞赛:宁德时代和它的海外竞争对手们》所总结的,松下、LG等锂电池巨头开始将眼光转向中国供应链体系。

在锂电产业格局演变中,一大批中国企业从全球激烈的竞争中走出来并发展壮大。今天我们已经有了宁德时代、恩捷股份、比亚迪、亿纬锂能等跻身世界一流水平的领军企业,后面还有国轩高科、中航锂电等诸多中坚力量。

因此,在锂电全面出圈的长逻辑下,中国产业链迎来国际分工价值升维的历史机遇。

以前文提到的电动工具行业为例。无绳电动工具应用以欧美市场为主,牧田、百得、创科、博世以及保时得等大型海外企业占据主要的市场份额,不过他们长期选用三星SDI、松下、LG、村田等海外电芯供应商。

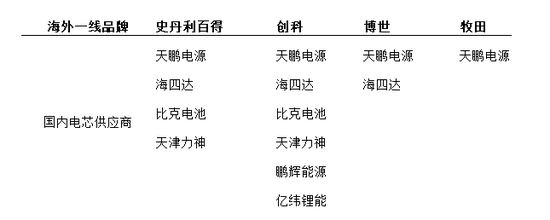

近几年随着国产电芯厂商的崛起,已经有越来越多的国际厂商开始切换中国厂商的锂电电芯。目前亿纬锂能、天鹏能源、力神、比克电池等国产锂电池企业正陆续进入海外企业的供应链。

图14:进入海外一线品牌供应链的国内电芯厂商,资料来源:公司公告

图14:进入海外一线品牌供应链的国内电芯厂商,资料来源:公司公告2、拥抱锂电化的工业也将出圈

锂电池的渗透对传统领域势必会造成冲击,造燃油重卡的要电动化,生产铅酸两轮车的要锂电化…这是“电驱时代”的趋势。就像当初传统燃油车企转型电动化一样,锂电化已不仅仅是车的故事。

而笔者向来对国内企业的灵活性都是非常赞许的,尽管相对海外竞争对手增速尚可,但深受儒家思想熏陶的中国企业家们,忧患意识始终足够。比如目前国内重工机械厂商们正在积极投身电动化转型,已陆续推出符合市场需求的电动化产品。

2020年3月,浙江鼎力发布7款家族式模块化电动臂式系列产品。

2020年12月,柳工856E-MAX电动装载机正式上市。

2021年11月,中联重科在其新产品发布会上推出8大系列16台新能源产品。

2021年11月,三一重工智能换电站亮相,将适配重卡、自卸车、搅拌车、装载机等多种车型。

工程机械行业的先行者们已经在碳中和主题下积极探索拥抱锂电的路径,或者说在进行锂电革命,而掌握锂电应用技术会不会类似于制造流程数字化,成为传统工业企业另一核心竞争力,是未来非常值得探讨的问题。目前很明确的结论是,这方面中国工业企业已经走在了世界潮流的前面。

图15:三一重工换电站,资料来源:网络

图15:三一重工换电站,资料来源:网络写在最后的野望:也许不久的将来,工业4.0的要素里除了智能化,还要加上电动化这一新的维度。电动化的未来,将由中国制造书写;而你我一起见证的,正这一时代大潮的新起点。

play

play