税务总局一声令下,逃税牟利的主播慌了

欢迎关注“新浪科技”的微信订阅号:techsina

文 / 巴九灵

来源:吴晓波频道(ID:wuxiaobopd)

依法纳税是每个公民应尽的义务。

几天前,税务总局的一则新闻,宣告这一轮对明星、主播群体的查税已经开始。

2021年9月,税务总局驻上海特派员办事处统筹协调浙江、广西等地税务部门,依法对两名主要从事电商和直播带货的主播涉嫌偷逃税情况立案检查。

检查发现,两名主播均涉嫌违规将个人收入转变为企业经营收入,进行虚假申报少缴个人所得税,涉税金额较大。目前,案件正在检查之中。

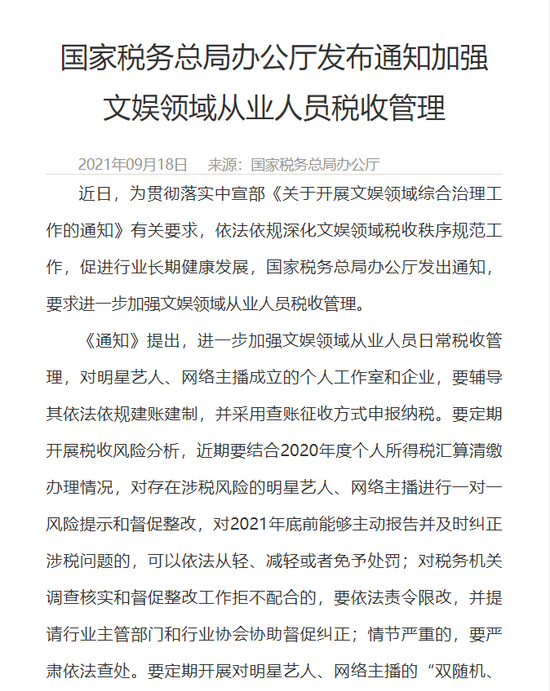

这次抽查并非毫无征兆,不久前的9月18日,税务总局就发布了一则《通知》,要求加强文娱领域从业人员税收管理。

根据《通知》:

1.近期要结合2020年度个人所得税汇算清缴办理情况,对存在涉税风险的明星艺人、网络主播进行一对一风险提示和督促整改;(小巴翻译:请务必重视,查税开始了)

2.对2021年底前能够主动报告并及时纠正涉税问题的,可以依法从轻、减轻或者免予处罚;(小巴翻译:主动补税还有机会,别错过)

3.对税务机关调查核实和督促整改工作拒不配合的,要依法责令限改,并提请行业主管部门和行业协会协助督促纠正;情节严重的,要严肃依法查处。(小巴翻译:你若拒不悔改,我必依法办事)

其实,早在2018年范冰冰逃税事件后,税务总局就对明星艺人展开过一轮查税。同样,当时也有“自查自纠补税,减轻或处罚”这一项,各路明星识趣地在年底前补交了约118亿元个税。

相比于上一轮的查税,这一轮查税的特征是将网红主播群体也纳入监管范围。

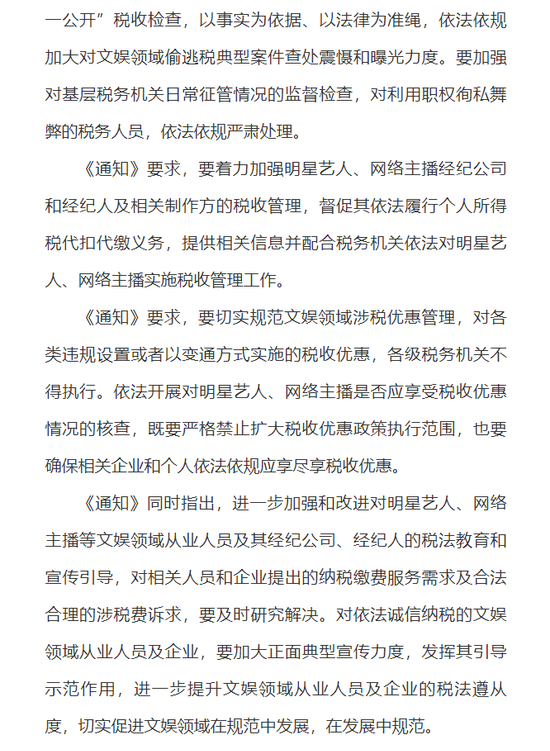

这跟直播电商的崛起,市场规模不断扩大有关。

据阿里财报,2020年淘宝直播GMV超过4000亿元,同比增长约100%。据快手财报,2020年快手电商GMV为3812亿元,同比大幅增长539.5%。据晚点LatePost数据,抖音电商2020年GMV超过5000亿元,比2019年翻了三倍多。

水大鱼大,直播电商的池子越大,网红主播们的收入越可观。部分头部主播的收入不亚于明星,且偷逃税风险较大,因此被纳入监管。

总而言之,对于明星、主播网红群体,税收是越查越严。不过,对于他们来说,公司主体形式和公司注册地的不同,缴税的金额也相差甚大。这意味着,不仅要严查,还要堵上那些可能存在偷逃税的漏洞。

据“财新”报道,目前中国对明星个人工作室等个人独资企业不征收企业所得税,而是个人所得税。但一些地区出于招商引资需要,对明星个人工作室采用核定征收方式,而非更为严格的查账征收,并且将个税核定征收率定得极低,甚至低于普通劳动者工薪所得最低档的3%税率。

收入极高,税率极低,显然行不通。

这次税务总局的《通知》中,着重提到一点:对明星艺人、网络主播成立的个人工作室和企业,辅导其依法依规建账建制,并采用查账征收方式申报纳税。

这意味着,明星们想用“核定征收”方式来规避高额个税的漏洞,被堵上了。

对此,小巴联系了税务专家、直播业内人士和律师,他们的观点都非常有料,比如:

① 通过计算,以明星1亿/年的收入,采用查账征收缴税需要比核定征收多缴纳600多万的税收。

② 直播江湖有句话:“直播带货,主播赚的钱叫税钱”。

③ 明星偷漏税情况比之前好很多,但会采取更多元化、更隐蔽的方式。

下面,就具体来看看各方的观点。

主播带货的模式有三种:

① 主播在自己的账号上卖自己的货;

② 主播在自己的账号上卖别人的货;

③ 主播在别人的账号上卖别人的货。

目前偷漏税风险较大的是第一种主播。比如,某平台上的一个头部主播,在自己的账号卖自己的货,卖得很好,一年营收额上亿。他从平台的小店后台提取了上亿的营业额,但平台只扣除5%的技术服务费,剩下的收入需要主播自主申报缴税,但很多主播并没有申报缴税。

这类主播以个体户为主,若合法缴税,税费将是很大的开支。以服装行业为例,扣除退货,大约还有20%的利润率。作为个体户,一个月的收入超过5.5万,需要扣除35%的个税。

江湖有这么一句话“直播带货,主播赚的钱叫税钱”,虽然夸张,但一定程度上反映出这类主播的偷漏税情况比较严重。

第二种主播,风险相对低一点,主播在自己的账号上卖货,卖的是其他店家在平台上开店销售的产品,比如主播在抖音上可以挂载“精选联盟”上的各类货品,而在快手上叫做“好物联盟”。

这方面,各大直播带货平台都有相应的规则,比如在抖音上,主播卖货所得的佣金到达一定比例之后,抖音会直接代缴税。也就是说,主播从抖音平台上提取佣金前,抖音已经帮主播扣除了相应的税费。

第三种主播,去别人的账号上直播卖别人的货,这种主播跟明星类似,拿的是出场费。这里需要规避的是,出场费的支付是否涉及走阴阳合同等偷逃税问题。

有很多的MCN公司会用两种渠道来处理税务问题:

第一,公司注册时,选择了山东和海南这类税务洼地,这样就能享受个人所得税的减免,减少一部分税务支出;

第二,个人非全职主播在抖音带“精选联盟”的货品,主播在提取佣金时,抖音在征得主播同意的前提下可以代扣一部分税费。

此外,许多直播带货的主播会去找一些专门的节税公司,代为处理他们的税务问题。一般来说,节税公司会收取主播们直播营业额的3—6个点作为服务费,帮助主播在国家法律规定的渠道内,在合法的基础上尽量少缴税。

但是这里面着重要提到的一点是,很多的节税公司并没有用合法的渠道,导致主播虽然找了节税公司,但是节税途径依然是违法的,这就需要主播及其团队有一定的财务和税法知识。

这次税务总局的通知,以及近期两名带货主播涉嫌偷逃税被立案的事件,对很多主播尤其是头部主播来说,是一次警醒。不少主播的利润来自偷的税,但不可能永远这么下去,迟早要规范起来。

一般情况下企业纳税有两种方式:核定征收和查账征收。

核定征收,当一个企业规模较小,没有雇佣专职的财税人员,难以自主建账建制时,通常采用这种方式,即按一定的应税利润率再乘以适用税率,进行简易征收。

查账征收,是对于完整的企业,当取得营业收入后,扣除经营过程中发生的所有成本,比如房租、人力、水电、物料成本等,凭借单据进行扣减后,再按一定的税率进行征收。

两种计算方式,对一家企业来说,工作量和合规的程度是完全不同的。

明星工作室一般以个人独资企业、合伙企业、个体工商户为主,因为注册的主体和征收模式不同,税收有很大差异。

假设一家明星工作室的一年收入为1亿元,采取核定征收,其个人所得税约为323万元,税费总额为889万元。而采用查账征收,个人所得税为984万元,税费总额为1550万元(按照30%的利润计算),税费相差600多万。

而且,这个案例中,假定明星工作室的利润为30%,实际上明星工作室不像很多企业有厂房、设备、原料等成本,其主要收入来自于品牌溢价。他们的实际利润比估算的30%要高,按照更高的利润率来计算的话,所需要缴纳的税费也会更高。

有数据统计,今年以来有数百家明星相关企业已注销,很多人关心注销是否意味着能逃避纳税的法律责任。如果真的存在较大的问题,比如对外虚开发票,或到外面购买大额发票等违法行为,涉及到偷逃税的,即使工作室注销也依然会被追责,甚至是刑法。

此外,启信宝数据显示,2021年海南新成立的影视文化企业共有3497家。实际上,国家制定税收优惠政策,尤其是地域性的税收优惠政策,本身就是希望能吸引更多市场主体到当地落户,落户后能创造就业以及税收。因此,企业去这些地方享受税收优惠政策,是政府乐于看到的。

关键是,在执行过程中,不要将海南变成霍尔果斯。既然在海南注册了公司,就要有办公人员,有办公场所,要缴社保和个税,真正在海南产生实质性的经营,才能享受相应的税收优惠政策。

很多地方性的税收优惠政策初衷是好的,关键是后面能否严格执行。

对于明星经纪公司而言,范冰冰事件后,已经进行过一次税务方面的清理。2018年已经出现过一次明星补税潮。

查明星税务的同时,那一年也整治了相关行业,比如对横店、霍尔果斯等地方上的税收优惠政策,也进行了一定的规范。当时霍尔果斯就有大批明星工作室和影视公司注销。

这一次税务总局的通知,影响更大的反而是网络主播及其公司。明星经纪公司算是比较传统的行业,主播带货是这两年才新兴起来的行业。许多网红和主播都是素人或草根起步,虽然有团队有公司,但他们行业起步时间短,不规范的偷漏税操作很多。

而如今的明星经纪公司偷漏税情况,比2018年之前会好很多,即使有,也不敢明目张胆,而是采取更多元化、更隐蔽的方式。

以郑爽偷逃税为例,郑爽主演《倩女幽魂》时,约定片酬为1.6亿元,实际取得1.56亿元,这1.56亿元分两部分收取:

1. 4800万元,将个人片酬收入改变为企业收入,进行虚假申报、偷逃税款;

2. 1.08亿元,制片人与郑爽实际控制公司签订虚假合同,以“增资”形式支付,虚假申报、偷逃税款。

此外,还有其他各种偷逃税的形式,比如一位明星参演某部电影,前期与制片方谈好条件,一部分费用支付到这位明星旗下的另一家公司。假设这位明星旗下有一家后期制作特效的公司,就以支付后期制作特效为由,注入到这家公司,来支付这位明星余下的参演费用。

郑爽偷逃税之所以被查处,跟其舆论压力、内部爆料有很大的关系。这也意味着,当明星用更加隐蔽的方式偷逃税,表面上是合法合规的,查处的难度会更加大,这也对税务审查人员提出了更高的要求。

(声明:本文仅代表作者观点,不代表新浪网立场。)