深度解析“蔚小理”二季度财报:谁最烧钱,谁被反超?

欢迎关注“新浪科技”的微信订阅号:techsina

文/周雄飞

来源:连线出行(ID:lianxianchuxing)

随着理想汽车交出成绩单,“蔚小理”今年上半年的表现已清晰地摆在台面上。

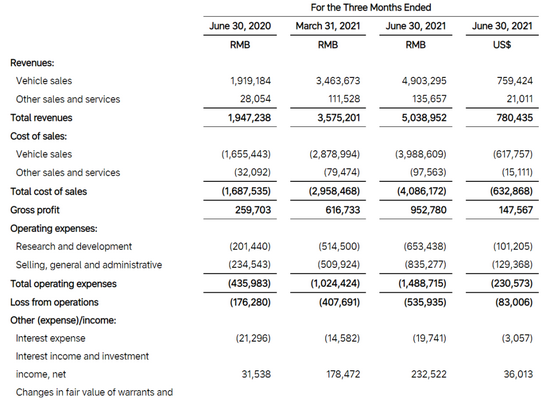

本周一下午,理想汽车发布了今年二季度的财报。据财报数据显示,2021年第二季度理想实现总营收为50.39亿元,较去年同期同比增长了158.77%,环比增长了41.6%。

净亏损方面,今年二季度为2.36亿元,环比虽缩减了34.6%,但同比却扩大了213.31%。

理想汽车2021年Q2部分财报数据,截图自财报

理想汽车2021年Q2部分财报数据,截图自财报近期,蔚来和小鹏也交出了各自的成绩单。

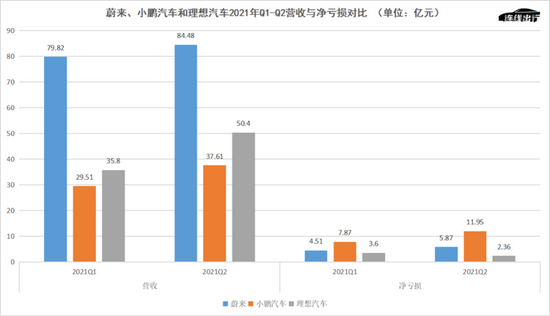

本月12日,蔚来率先交出今年二季度财报,在营收方面,实现了84.48亿元,同比增长了127.2%;净亏损为5.87亿元,同比收窄了50.1%。小鹏紧随其后发布财报,营收方面实现为37.61亿元,同比增长了536.7%;净亏损为11.95亿元,相较于去年同比扩大715%。

从环比角度来看,营收方面小鹏环比增幅依旧保持两位数增长,但蔚来却已下滑至个位数增幅;而在净亏损方面,蔚来环比扩大了30.2%,小鹏的环比扩大甚至超过了50%达到了51.9%。

三份财报对比下,理想相较于一季度情况有所好转,而蔚来和小鹏已陷入各自的困境之中。

财务数据的颓势,与销量的表现有很大关系。据蔚来财报显示,二季度其销量的环比增幅开始放缓,以至于在业内看来,其一直主打的高端之路已遇到阻碍;而对于小鹏而言,其主打的性价比和科技化之路已让其接替蔚来,成为三家之中最能烧钱的车企。

二季度表现尚可的理想,同样有着忧虑。

理想二季度销量上成功超越了小鹏,这背后主要得益于理想ONE改款的上市,但从严格意义上来,理想旗下依然只有一款增程式车型。在港股招股书中,理想列举了80多页的潜在风险提示,其中就包含对单一车型及增程式的担忧。

这样看来,蔚来、小鹏和理想三家车企,目前都有要处理的问题,为此开始了各自的新尝试。

按照小鹏二季度财报电话会议透露,其未来将把产品的价格区间提高至40-50万元,换句话说,小鹏将从目前主打性价比调整为向高端化布局。与小鹏相反的是,蔚来却将目光看向了15-25万元的大众市场,同在二季度财报会上,蔚来CEO李斌表示将推出一个新品牌,借此进入大众市场。

对于理想而言,其港股招股书透露,有计划将未来的产品售价区间定位于20-50万元之间,这就等于说相比于目前的30多万元市场,理想未来可能会同时涉足大众市场和40万元以上的高端市场。

从三家的未来计划看来,蔚来向下、小鹏向上,而理想则是上下齐攻,开始将进攻的矛头指向了彼此。那么,在这样的计划下,蔚来、小鹏和理想最终能否在对手的领地里抢到蛋糕?

“三兄弟”成绩单,成色几何?

从二季度财报数据来看,理想已从一季度的颓势中走出。

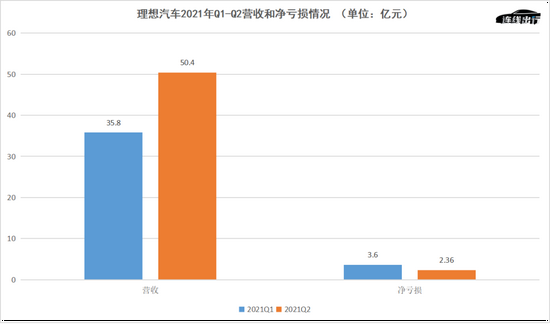

今年一季度,理想实现营收为35.8亿元,环比去年四季度下滑13.79%;净亏损为3.6亿元,环比去年四季度扩大了434.71%,这也是理想继去年四季度小幅盈利后,再次转入亏损之中。

营收和净亏损双双表现不利的同时,其毛利率也失去了原本的优势,今年一季度理想综合毛利率为17.25%,环比去年四季度下滑了1.3%。

同期,蔚来和小鹏却实现了营收的环比增长和净亏损的环比收窄,蔚来甚至在综合毛利率方面超越了理想。

但到了二季度,理想在营收方面达到了50.4亿元,环比今年第一季度的35.8亿元增长了40.78%;净亏损方面,理想二季度的数据为2.36亿元,环比上一季度的3.6亿元收窄了34.6%。

理想汽车2021年Q1-Q2营收和净亏损情况,数据来源于财报,连线出行制图

理想汽车2021年Q1-Q2营收和净亏损情况,数据来源于财报,连线出行制图综合毛利率方面,理想二季度一改一季度的下滑情况,达到了18.9%,环比上一季度的17.3%增长了9.3%。

反观蔚来和小鹏,却陷入颓势之中。

蔚来今年二季度营收实现84.48亿元,虽然同比去年同期增长了127.2%,但在同比三位数增长的背后,却是环比上季度仅5.8%的小幅增长;净亏损为5.87亿元,同比去年同期收窄了50.1%,但环比却扩大了30.2%。

与蔚来相似,小鹏二季度表现也不理想。小鹏今年二季度营收为37.61亿元,同比去年同期增长了536.7%,环比上季度增长了27.5%;但在净亏损方面,小鹏二季度为11.9亿元,同比扩大了715%,环比也扩大了50%。

蔚来和小鹏二季度的综合毛利率分别为18.6%和11.9%,小鹏环比上季度实现了6.3%的小幅增长,而蔚来却环比下滑了4.61%。

相比之下,在营收总额方面,蔚来依然保持三家中的领先地位,但在这一指标的环比增幅上,理想却以40.78%占据首位。同样的,在净亏损方面,理想凭借环比收窄34.6%的幅度,在其他两家环比扩大的情况下占据优势。

蔚来、小鹏和理想2021年Q1-Q2营收与净亏损对比,数据来源于财报,连线出行制图

蔚来、小鹏和理想2021年Q1-Q2营收与净亏损对比,数据来源于财报,连线出行制图而在综合毛利率指标上,理想虽然以18.9%重回三家之首的位置,但需要注意的是,在理想身后蔚来仍在紧随,两者二季度的差距仅为0.3%。

对于与车企发展至关重要的资金储备方面,蔚来、小鹏和理想的现金及现金等价物、受限现金、定期存款和短期投资余额,截至今年6月30日分别为483亿元、328.7亿元和365.3亿元。

从三家的营收、净亏损和现金储备来看,小鹏已然接替蔚来,成为三家之中最能烧钱的车企。而理想则通过超越小鹏,成为继蔚来之后三家中较为有钱的车企。

或许有了今年一、二季度财务数据上的明显反差,相比于蔚来和小鹏依然按惯例在财报中公布了同比数据,理想在二季度财报中特意将环比数据凸显出来,同比数据并没有公布。

今年二季度,理想虽然在三兄弟之中做到了独一份的净亏损环比收窄,但同比去年同期,它却和小鹏同时陷入亏损扩大之中,据Wind数据显示分别为213.31%和717.96%。

这就意味着,小鹏和理想在二季度还处于增收不增利的局面之中。蔚来、小鹏和理想至今仍然都处于亏损之中、没有真正脱离“生死线”。

对于净亏损的扩大,蔚来、小鹏和理想均将原因归结于研发费用和销售、一般及管理费用(下称“三费”)的增加。

首先在研发费用上,蔚来、小鹏和理想今年二季度分别投入了8.84亿元、8.64亿元和6.53亿元,环比上一季度分别增长了28.7%、61.4%和27%。而上一季度研发费用环比去年四季度增幅依次为-17.1%、16.3%和37.5%。

蔚来、小鹏和理想2021年Q1-Q2研发费用对比,数据来源于财报,连线出行制图

蔚来、小鹏和理想2021年Q1-Q2研发费用对比,数据来源于财报,连线出行制图而在三费花费上,理想却在二季度开始大幅投入为8.35亿元,环比上季度增长了63.8%,蔚来、小鹏同样也有增加,环比增幅分别为25.1%和43.2%。

在三费上蔚来、小鹏和理想在上一季度环比增幅方面分别为-0.8%、21%和18.8%,可见三家车企二季度三费的环比增幅比一季度都有了大幅的提升。

无论在营收方面,还是在三费方面,蔚来、小鹏和理想都肉眼可见的加大了投入,以致让各自的净亏损都陷入扩大的颓势之中。而这一切,蔚来、小鹏和理想不得不去做。

不得不做的破局

除了财务数据之外,要看蔚来、小鹏和理想三兄弟的发展情况,产品销量也成了关键指标之一。

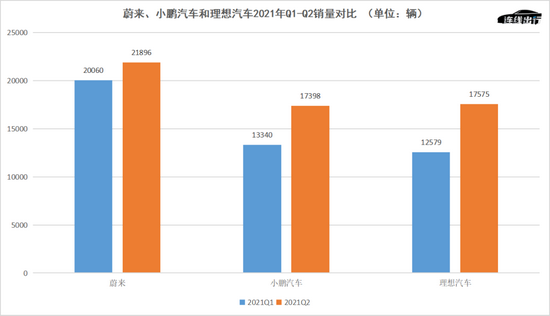

随着财报的发布,蔚来、小鹏和理想三家车企上半年的销量数据也出炉。根据数据显示,“蔚小理”上半年的总销量依次为41956辆、30738辆和30154辆。

今年一季度,蔚来、小鹏和理想分别实现了20060辆、13340辆和12579辆的销量成绩,但今年二季度开始,三家的格局开始发生改变。

蔚来在二季度依然以21896辆稳坐第一,但理想以微弱的优势从小鹏手中夺得第二的位置,理想和小鹏的销量分别为17575辆和17398辆,两者仅相差177辆,正因如此,仅有一款理想ONE的理想却在销量上超越了拥有G3和P7两款在售车型的小鹏,这一现象受到了业内的关注。

蔚来、小鹏和理想2021年Q1-Q2销量对比,数据来源于财报,连线出行制图

蔚来、小鹏和理想2021年Q1-Q2销量对比,数据来源于财报,连线出行制图仍位列三家中销量第一的蔚来,也并没有很安全。

去年一季度,由于受到春节和疫情影响,彼时蔚来季度销量仅为3838辆,但到了去年二季度有了大幅提升,增长至10331辆,此后各季度销量一直保持两位数的增长幅度,依次为18.1%、42.2%和15.6%。

但到了今年二季度,环比今年一季度销量仅增长了9.2%,而理想和小鹏的销量同期环比增幅均达到了30%以上,分别为39.7%和30.4%。

殊不知,到了今年7月蔚来的销量更是一落千丈。当月蔚来实现销量为7931辆,环比6月销量下滑了1.9%。反观理想和小鹏,同月交付量双双突破8000辆,分别实现了8589辆和8040辆,超越蔚来。

从季度销量增幅的下滑,再到7月销量的跌落,都凸显了一个事实——蔚来已走入困局。

自蔚来2014年成立以来,“高端”一直是其所坚持的产品定位,而为了将这一定位做深,蔚来始终强调“用户至上”的服务体验。

曾经,蔚来不仅斥8000万元巨资包飞机、包高铁、包酒店,就为让蔚来车主来参加首届的NIO Day;而在国内的众多城市中,蔚来开设了众多的集看车、休息、办公甚至演讲于一身的NIO House,来为车主服务。

在这样看似极端的用户服务下,蔚来确实也走出了一条不一样的发展道路,并让其高端品牌被愈来愈多的消费者所认可。这点从销量的变化可以明显看到,从2019年每月3000-4000辆的销量,上升到目前每月的7000辆以上的销量。

但随着用户规模的快速增长,蔚来的用户体验也开始稀释。

就拿蔚来为之自豪的换电业务为例。两年前,那时的蔚来车主是可以享受享受不限次数、终身换电的服务,这一服务也因如此在蔚来车主间口口称道。但到去年10月,蔚来将这一权益改为了限定次数的换电;再到今年1月,这一权益中的免费换电次数再次减少。

蔚来换电站,图源蔚来官微

蔚来换电站,图源蔚来官微从最早的不限次数换电,到之后的限定次数,让众多蔚来车主产生了“被割韭菜”的感觉。“要保持当年的浓度一点都不变,确实是很难的一件事。”秦力洪曾这样对媒体坦诚道。

而到了今年7月,蔚来车主们对于蔚来座椅设计缺陷的维权,再次将蔚来送上热搜。连线出行在《蔚来高端之路遇阻,中低端子品牌会是解药吗?》一文中对于这一事件进行了详细的阐述。

正因蔚来客户服务的稀释、再加上车主对于蔚来的大规模维权,蔚来的销量增幅开始放缓,在业内看来,蔚来的高端之路已然遇阻了。

如果说蔚来不安全,那小鹏更是陷入困境。

无论是二季度销量,还是在7月销量,小鹏都已经被理想所超越,而这一现象的原因或许是小鹏旗下两款车型的销量表现差异过大所导致。

就从二季度销量来看,小鹏实现了17398辆,其中G3和P7的销量分别为5876辆和11522辆,可见P7的销量几乎是G3的2倍。而到了7月,这样的差距更是扩大。

据公开数据显示,小鹏7月实现销量为8040辆,其中6054辆由P7承担,这就等于说,G3当月销量仅为1986辆,P7的销量几乎是G3的3倍之多。从售价来看,G3定位于14.98-19.98万元的中低端市场,P7 则是定位于22.99-34.99万元的中高端市场。

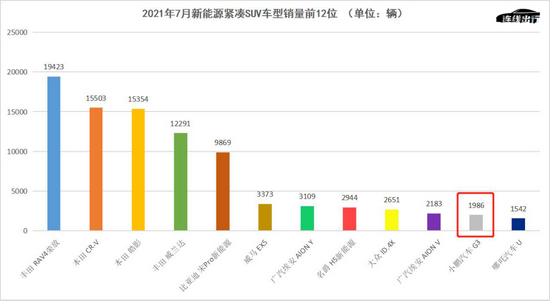

有这样的现象并不令人意外,因为主打中低端的G3已在同级的细分市场中已失去话语权。据乘联会数据显示,在今年7月的新能源紧凑SUV车型前十二销量排行中,小鹏G3无缘前十名,仅排在第十一位。

2021年7月新能源紧凑SUV车型销量前12位,数据来源于乘联会,连线出行制图

2021年7月新能源紧凑SUV车型销量前12位,数据来源于乘联会,连线出行制图虽然成功超越了小鹏,但并不代表理想就没有遇到问题。

据理想港股招股书显示,其中就有将近80页的“风险因素”提示,理想在其中一一列举了包括单一车型的产品数量落后、增程式技术优势不再、零部件供应中断等问题所导致的风险因素。

其中的一些风险极为关键。今年2月,上海市就发布相关政策表示自2023年开始,不再插电式混合动力(含增程式)车型发放新能源汽车专用牌照;北京市也在去年发布相关政策,同样表示增程式汽车将无法享受新能源政策补贴。

一边是增程式动力模式未来不再拥有优势,另一边是单一车型的限制,对于理想的不利影响或许已经显现,季度销量的增幅放缓或许就是一个警示。

今年二季度,理想以17575辆的销量成绩超越小鹏,但需要注意的是,理想季度销量的增幅也在放缓。

2020年Q2环比上季度环比增长了128.04%,之后的Q3、Q4季度环比增幅依次为31.13%和67.02%,而到了今年一季度由于春节影响,环比去年四季度增幅为-13.03%,到了今年二季度环比增幅为39.71%,虽然相比于一季度有所增长,但与去年同期的环比增幅差距过大。

现在来看,蔚来的高端之路遇阻、小鹏的性价比中低端市场也很难走通,而理想则是已凸显单一车型和增程式模式所带来的弊端。为了突破各自的困局,三家车企不惜在亏损扩大的情况下,向彼此的领地开始进攻。

近身互搏的局面即将到来

“三个苦逼,在忆苦思变。”

去年6月6日,一张照片迅速在圈内刷屏。照片中,李斌的双手分别搭在了理想汽车CEO李想和小鹏汽车CEO何小鹏的肩头,好似兄弟一般微笑地坐在一起。何小鹏用这句话作为配文将照片发在了他的个人微博中。

图源何小鹏个人微博

图源何小鹏个人微博时间过去一年多,如今三家车企的竞争已经很激烈,甚至即将要近身肉搏。

蔚来高端之路遇阻后,将下一步的目标定为了大众化市场。

早在去年四季度开始,“蔚来将推出一个新品牌来主打大众市场”的声音就在业内开始流传,直到今年二季度财报会议上,随着李斌的表态,这一传言最终被证实。

李斌彼时表示:“蔚来将通过新的品牌进入大众市场,目前已建立核心团队,迈出了重要的一步。”对于新品牌与蔚来的关系,李斌表示更像是奥迪和大众或者是雷克萨斯和丰田的关系。

据蔚来官方透露,新品牌车型的价格定位将接近于15-25万元。“现在大众市场上真正欠缺的是非常有竞争力的(智能电动)产品,我们希望有产品能够以比特斯拉更低的价格,提供更好的产品和服务,这是我们的目标。”李斌曾这样表示。

需要注意的是,小鹏主打的市场也正好在这一价格区间,这就意味着蔚来将进攻的矛头瞄向了小鹏。

按照李斌的介绍,这一新品牌不会太早推出。对于何小鹏而言,虽然这一威胁的到来还有些时日,但他面前却摆着在中低端市场折戟的事实,为了破局,他也做出了下一步的计划——向高端化冲击。

“我们已经通过P7证明有接近30万的市场(的能力),在上个月正式超过了燃油汽车奥迪A4在中国当月的销量,在未来时间我们会突破30万到40万元、甚至到50万元的价格区间。”何小鹏在今年二季度财报会议上如此表示。

小鹏P7,图源小鹏汽车官微

小鹏P7,图源小鹏汽车官微何小鹏还表示,小鹏的高端化并不是通过一个更高端的服务去做到,而是建立一个标准的统一化服务,通过数据去推动。

为了实现这一目标,按照小鹏的计划,从2023年起每年至少会推出2-3款新产品,已知的是,明年小鹏将会推出第四款车型,一款纯电SUV,价格在P7之上,换句话说这款新车型的价格可能会达到40万元以上。

按照何小鹏介绍,未来还会推出一个新平台,这一平台将主要针对中高端及高端市场,“2023年会推出一款高端产品。比现在的价格要高,可能是售价在45万以上价格的产品。”

40-50万元的价格区间,也正好是蔚来目前主要的产品价格售价区间,这就等于说小鹏也将进攻的矛头对准了蔚来。

而对于被诸多风险包围的理想,同样也不会坐以待毙。

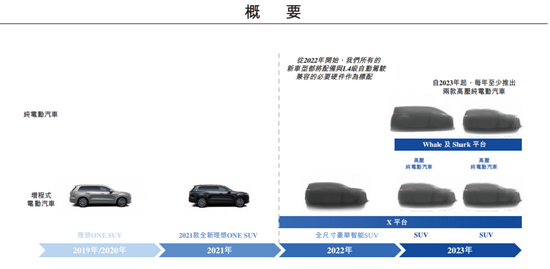

在理想的港股招股书中,可以清晰的看到其下一步的计划。理想计划在明年X平台推出新一款全尺寸豪华增程式电动SUV车型,并于2023年基于这一平台推出另外两款SUV车型。

已看到增程式模式潜在风险的理想,也在纯电动车型上开始发力。按照理想介绍,其正在开发两个高压纯电动车型平台——Whale和Shark,按照计划,自2023年起这两个平台每年至少推出两款高压纯电动车型。

理想未来新车型计划,截图自理想港股招股书

理想未来新车型计划,截图自理想港股招股书对于这些新车型的定价方面,据招股书显示,理想规划定价为20-50万元的区间。“主要是看到这个市场是快速增长的,所以我们更愿意专注于这样一个价格区间。另外,这个价格区间也跟我们豪华智能电动车比较高端的定位相符合。”理想汽车总裁沈亚楠接受媒体群访时这样表示。

众所周知,理想目前旗下仅有理想ONE一款产品,定价为32.8-33.8万元。按照理想规划的价格区间,意味着理想之后将同时向高端和中低端市场发起进攻,而首当其冲要面对的对手正是蔚来和小鹏。

蔚来下探、小鹏上攻、理想上下齐攻,看似都要向一个不那么熟悉的价格市场去探索,也不可避免地将进攻的方向对准了昔日谈笑风生的兄弟。

然而,蔚来、小鹏和理想想要通过这些动作来破局,并不容易。

首先来看小鹏要冲击的新能源高端市场。目前,在这一市场中可以看到的重量级玩家已有众多,比如智己汽车、极狐汽车、集度汽车和本月才发布的阿维塔等“强强联合”玩家。

按照这些玩家的进度,极狐阿尔法S HI版已在今年4月开启预售;智己汽车将在今年底量产;集度汽车和阿维塔也相继宣布将在今年底至明年发布旗下的首款车型。

换句话说,这些强力玩家的进度或许会比小鹏更快,再加上大众、宝马、奥迪和奔驰等传统车企的电动化也开始加速,实力不能小觑。等到小鹏推出高端产品时,将要面对的对手不仅会有蔚来,同时也会被这些玩家所围攻,能否抢到优势地位尚不可知。

更为重要的是,小鹏的高端化定位能否被消费者真正接受也是一个问题。连线出行曾在《复盘新能源汽车竞速赛:谁在进击?谁在掉队?》一文中对于车企建立高端化定位的难度进行了分析和讨论。

蔚来要下探的大众市场,同样也是强敌云集。

这其中不可忽视的玩家就是特斯拉。早在去年9月,特斯拉CEO埃隆•马斯克就在“电池日”上表示将要推出一款售价仅为2.5-3万美元之间(折合约为16-19万人民币)。而到了本月,据特斯拉中国总裁朱晓彤透露,这款车型正在加紧研发中,售价预计会在16万元左右,或将在今年广州车展上亮相。

图源特斯拉官微

图源特斯拉官微除了特斯拉、比亚迪、吉利及长城等老玩家的实力也不能小觑。蔚来未来将不仅会面对小鹏的挑战,同时也要承受来自特斯拉、吉利和比亚迪等玩家的冲击。

而对于计划上下齐攻的理想,不仅会面对来自蔚来和小鹏的挑战,同时也要面对两兄弟要承受的玩家挑战,以至于让理想在三家之中显得更有风险,毕竟理想在纯电动业务上已经慢了许多。

理想想要不仅补上已落后的差距,同时在大众市场和高端市场上同时占有一席之地,可想而知困难巨大。

就目前而言,要想看到蔚来向下、小鹏向上、理想上下齐攻能否破解各自的困局,还要等到三家各自的计划真正落地之后。但可以确定的是,随着新能源汽车行业的快速发展,对于仍处于“生死线”边缘的蔚来、小鹏和理想“三兄弟”而言,之后相互的竞争也将更加激烈。

毕竟,昔日一同起跑的“三兄弟”,谁也不想在这场正在进行的汽车工业变革中掉队。

play

play