透过22张宏观数据图,我们能看到哪些“信号”

来源:吴晓波频道

每到月中,国家统计局就发布针对上个月的宏观经济数据,这对于一些研究宏观经济的学者而言,是非常重要的观察宏观经济的时点,根据这些新数据,他们会推演出下一阶段的宏观经济情况。

这些情况对于一些做资产配置的人来说,起着很重要的“信号”作用。今天,为我们带来这方面观察和投资建议的,是台大财金系教授、香港大学中国商业学院客席副教授杨文斌老师,一起来看看他的观察和推导过程吧。

高能警告:前方有大量图表和一些我们日常不太会关注的宏观经济指标。关心宏观的同学,可以在看结论之余,也同步了解一些观察宏观经济指标的方法和思路。

文 / 杨文斌

经济增长:脉冲后回落

中国的疫情发生与控制,都先于世界其他国家,因此恢复到类似2019年的经济增长也比其他国家早一步。

然而最近有两个反映经济增长的指标:工业制造增加值增长率和GDP增长率,却显示出“脉冲后回落”的趋势。

而原因,可以从四个与经济支出相关的指标来观察。

它们分别是:

◎ 固定资产投资

◎ 政府支出

◎ 民间消费支出

◎ 海外对中国的支出,以贸易的出超形式表现

在经济从疫情谷底复苏后,政府的基建作用逐渐消退,固定资产投资增速逐渐下降。

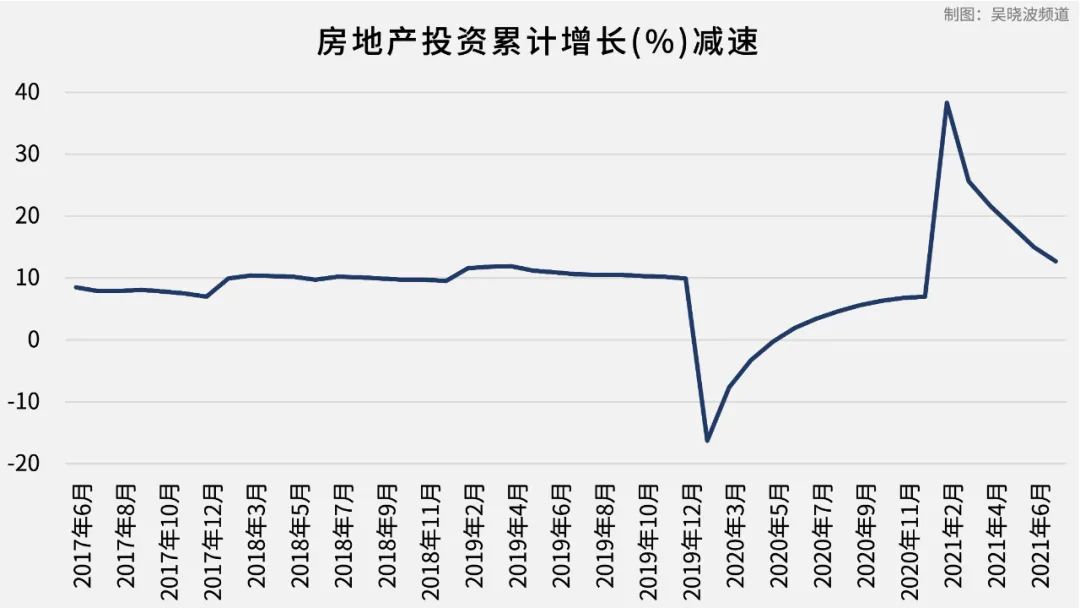

政府继续对房地产严控,导致房地产投资持续降温。

民间消费增长率也是逐渐降温。

随着全球疫苗接种的推进,疫情得到逐步控制,生产端稳步恢复,中国出口的替代效应逐步退潮。

未来会怎么走

那么未来又会如何呢?还是看图看指标。

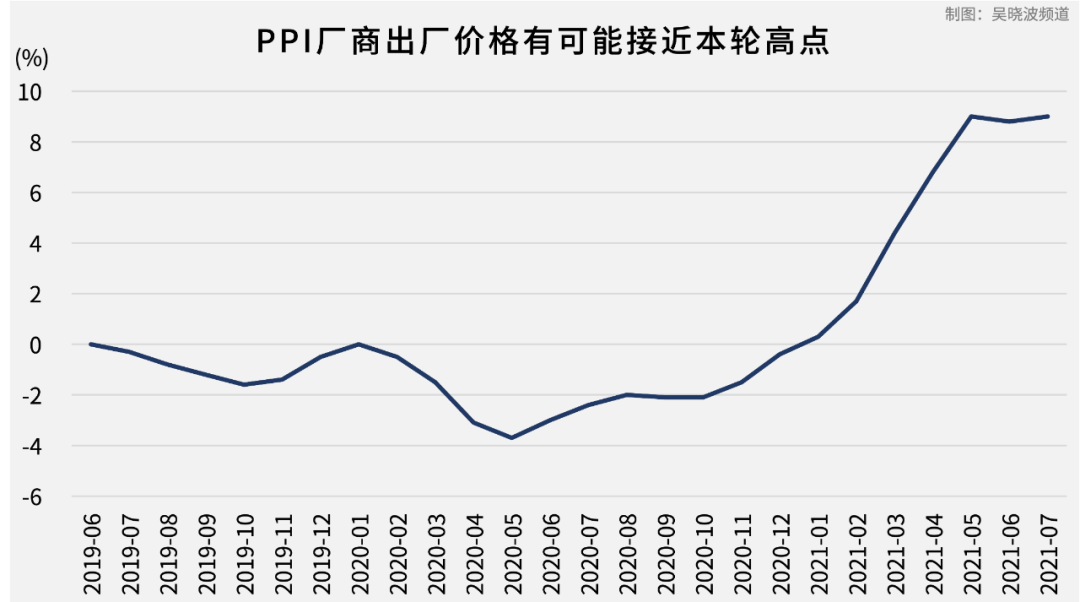

参考指标一,PPI。

PPI是厂商的出厂价格指数,通常可以作为对厂商需求力道强弱的指标,是衡量经济走向的先行指标。

从图上可以看出,PPI在今年二季度到达高点后,有在高位逐渐趋平的迹象。

与PPI相关的一个指标,则是制造业厂商出厂价格指数,自2021年5月后,便处于断崖式下跌的状态。这与2020年6月以来不断上升的走势大不相同,可以预测PPI厂商出厂价格应该已经处于本轮的高点。

第二组观察指标,也和厂商有关。

采购经理人指数(PMI)的第二层数据中,有一个生产与库存指数。目前这两个数据双双下降,从库存周期角度来看,似乎接近被动补库存的特点。代表厂商面对需求下降,产品销售不振,因此成品库存上升的情境。

并不乐观的原因,还有一个指标可以体现。

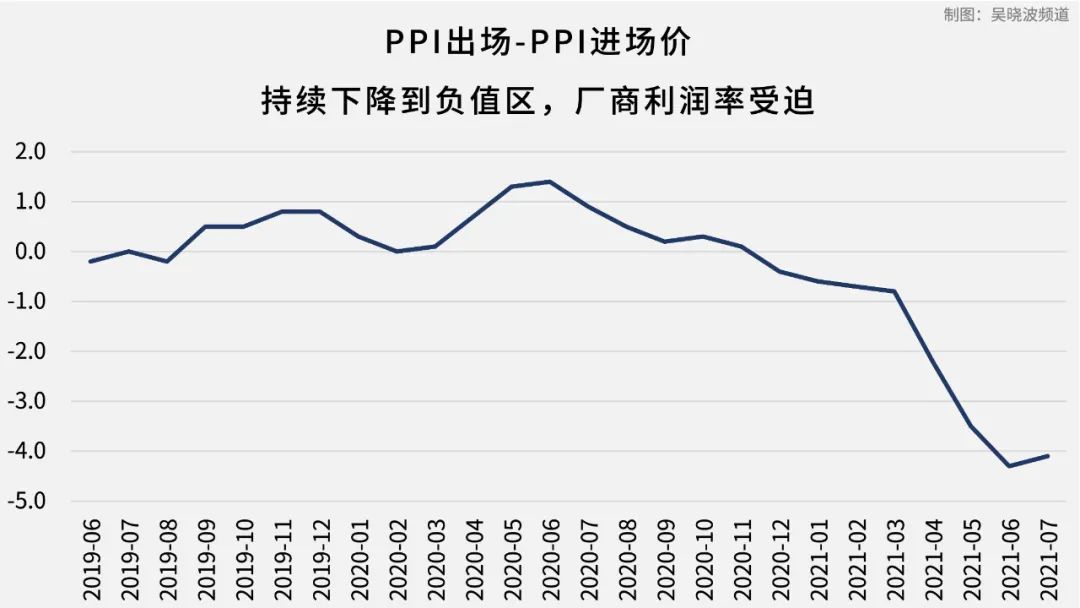

年初到现在,国内物价尤其是原材料产品出现暴涨,这导致一个现象,越上游的大宗商品越上涨。但是下游需求疲软,厂商无法转移上升的成本,越下游的价格几乎没有上涨,形成上肥下瘦,上游利润肥厚,下游利润受压。

PPI出厂价(代表厂商的售价)– PPI进厂价(代表厂商的成本)的差值是衡量厂商利润率变化的指标。

从去年开始,这个差值就开始缩小,近几个月甚至变为负值。

实际上,不论是制造业与非制造业厂商,因为下游需求疲软,无法把上升的成本转嫁给下游,利润受到挤压,代表最终需求的力道疲弱。非制造业的投入价格指数一致高于销售价格指数,显示非制造业厂商利润率也是持续受压。

第三组观察指标,是大家比较熟悉的CPI,但我们要观察的是“核心CPI”,核心CPI是把消费者物价指数中的食品与能源的价格刨掉的指数。

为什么选取这个数据呢?我们都知道食品价格,例如猪肉的变化,但实际上它们的变化,与我们对食品的需求关系不大,而与食品的供应有比较大的关系;原油的价格变化也类似,与我们对原油的需求大小关系不大,与影响原油的政治环境关系较大。因此剔除了食品和能源部分的核心CPI,被认为是衡量最终需求的指标。

这个数据,从走势来看,自2021年2月以来有较大的反弹,但到了6月,趋势呈现走平,7月继续上升。但整体而言,与PPI的上涨幅度相比,核心CPI的近期上升幅度其实微不足道。但是目前处于尴尬的状态,若是核心CPI继续上涨到2.5%以上,就有滞胀的可能性。若核心CPI不再上涨,表示经济有收缩的风险。

而结合PPI和CPI的数据,我们也会有所发现。

PPI-CPI的差值可以衡量景气周期的变化。这个差值扩大时,代表景气扩张,而缩小时,一轮景气周期就接近尾声。PPI-CPI产值创下本轮新高,并且有做头迹象,预示着本轮的景气上行周期面临拐点。

因此,经济将回归常态。

接下来一组观察指标,是代表外需情况的制造业厂商进口指数。

为什么要观察进口指数呢?因为进口的东西通常只有两个用途:或是直接在国内消费掉,或是再加工后,再行出口。因此进口越多、进口指数越高,代表未来的需求越大。

这也是我们观察PMI的第二层指标。

就近一年的数据看,厂商进口指数呈现下降趋势。

未来的出口或是国内的需求疲弱,会影响进口,因此进口指数下降,可以推论厂商的订单与出口订单也会疲软。

因此制造业订单下降也不意外。

促进经济增长的三驾马车之中,我刚才已经介绍了消费和外贸的情况,我们再来看看与投资相关的指标。

一个是房地产方面的指标。

我用房地产开发商的资金来源变化判断住宅房地产的未来。

与之相对应的是,房地产开发商的资金与各类房地产开发商资金来源渠道增长率一路下降。

因此,房地产已经无力支撑经济增长。

金融环境会受到什么影响?

看完宏观经济数据的走势,我们大致有了一个“冲高回落”的印象,但实际上,宏观上有个不成文的“默契”——经济的不景气,往往是金融的大机遇。

因此我们接下来要观察金融方面的情况。

从金融环境看,有一个好消息和一个坏消息。

好消息是,从去年以来,中国金融环境一直是紧缩状态,但最紧缩的阶段似乎已经过去。

衡量实体经济的资金宽紧,有三个重要指标——社会融资存量的增长率与M2、M1的增长率。

社会融资存量统计口径包含正规银行渠道、影子银行、未承兑汇票、资本市场的股票与债券的发行,以及抵偿政府发行的地方债券;M2基本是测量银行体系提供贷款增长率;M1可以衡量准备随时交易的资金。

这三个指标的增长率从2020年第四季度开始就逐渐下降。社会融资增量的增长率在更早之前就开始下降,但是似乎在今年6、7月的下跌幅度缩小,有筑底的感觉。

如果未来几个月,社会融资增量的增长率下跌程度不再扩大,那就可以说资金最紧时期已经过去。

资金必须先满足实体经济使用,若有剩余,才会溢出到资本市场。

衡量剩余流动性也有一个指标:就是将社会融资增量增长率-经济增长的GDP增长率 – CPI,得到的差值可以推算实体经济使用后剩下的流动性。若要衡量银行体系提供资金的剩余流动性,可以用M2增长率 – GDP增长率 – CPI。

这两个指标在2020年疫情后,央行快速并大幅注入流动性,因为经济衰退,实体经济无法消化这些流动性,剩余流动性出现大幅上升。

在经济逐渐复苏,同时央行逐步收回流动性后,剩余流动性从高峰下降。2021年第一季度,GDP增长率大幅反弹,剩余流动性转为负数,第二季GDP增长率在第一季度的脉冲后,回归原先的低增长趋势,剩余流动性反而逐渐改善。

由于经济高增长会吃掉流动性,令剩余流动性下降。但是即使有剩余流动性,资产市场并不会立刻有反应。测量剩余流动性是否足够,并没有科学的方法。

我简单概算,当剩余流动性不足名目GDP的1/3时,对资产市场没有支撑效果,当剩余流动性超过名目GDP的2/3时,开始对资产市场有推升效应。

于是,我用两条虚线分别代表1/3与2/3的名目GDP,目前剩余流动性刚刚超过1/3的GDP,对资产市场还没有推动的力量。

从这个角度看7月15日的央行降准,就好理解了。

7月15日中国央行调降存款准备率0.5%,释放一万亿资金给金融机构。央行在几年前为了提供流动性给金融机构,让金融机构发行有利息的MLF中期金融工具给央行,央行给金融机构流动性。

下半年有4.15万亿MLF到期,其中7月15日4000亿到期,同时7月是金融机构的缴税高峰。因此7月金融机构有很大的资金缺口。央行给的1万亿是用来补充金融机构7月资金缺口。降准释放的流动性,不需要金融机构支付利息。央行释放没有成本的资金,替代到期有成本的MLF,一来一回,金融机构的财务成本下降约130亿元。

下半年有4.15万亿到期的MLF,除了7月15日的降准0.5%之外,理论上还有1.5%的降准空间,对冲回收的MLF资金。

央行降准初衷,是希望金融机构在降低财务成本同时,能适度降低利率,将央行给的好处转移给实体经济和中小企业。

这次央行降准,显示中国央行与美联储的考虑重点截然不同。中国疫情先美国一步,先进入疫情,先从疫情中复苏,也先回归正常增长阶段。中国的经济循环阶段先美国一步。担心增长动能不足,防范系统性金融风险是中国央行政策重点,而担心经济过热是美联储政策重点。

中国上游原物料价格涨幅较大,下游需求不足,央行坚持不放水,但要保证金融市场流动性,避免出现几年前隔夜拆借利率暴涨,引发资本市场大幅波动的风险。这次央行降准主要目的是对冲到期的MLF,是中性政策。

我归纳中国央行金融政策主轴有下面五点:

◎ 紧信用

◎ 宽货币

◎ 花财政,政府决定钱怎么花

◎ 救急不救穷

◎ 保证不出金融系统风险

国内股债配置

基于以上情况,我对未来时间国内市场的资产配置,有以下结论:

债券资产:PPI同比见顶,经济回落环境下,利率大概率没有上行空间。利率债价格将有支撑。去杠杆政策不变,信用风险仍未完全释放,对A信用评级以下的高收益债产品需要谨慎。

股票市场:金融市场流动性最紧的阶段应该已过去。经济周期的回落,暂时不要持有周期股。有政策支持或是消费升级的板块,例如新能源、科技自主可控、国防安全和智能制造板块,以及消费的化妆品、医美、免税板块,政策支持的碳中和板块。

下半年是股市结构性机会,大盘指数没有大幅上涨的条件。万一发生非理性恐慌,带动指数大跌,可以趁机配置宽基指数产品。不要浪费金融危机带来的机遇。

奢侈品也是抗通胀的资产:爱马仕的经典铂金包(Birkin),1984年定价2000美元,2017年涨至11900美元。香奈儿Jumbo Classic Flap从 1950年的250美元上升到2018年的6200美元。爱马仕的铂金包与另外一个系列的凯莉包通常以初始售价的120%—150%的价格在二手市场出售。在通膨背景下,珠宝、高级奢侈品是一种另类资产。经过调整通胀后的劳力士手表价格变化,显示具有抗通胀效果。有收藏价值的奢侈品包含稀有和复古单品、限量版、有历史意义、停产和供不应求的品类。有国外机构预测中国线上二手市场的销售额将占全球奢侈品销售额的 25%,奢侈品流动性将会提升。男性读者在伴侣卖奢侈品时,可以大方些,鼓励伴侣买贵一点。

不过,还有一个需要重点提醒的是,疫情第三波带来的不确定风险,目前尚未在金融市场有明显的反应,我们都需要小心这一“灰犀牛”的突然加速。

(声明:本文仅代表作者观点,不代表新浪网立场。)