四大险企历史存量保单详述 4000亿元可买蓝筹股

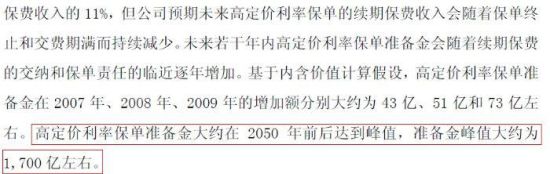

大智慧阿思达克通讯社1月9日讯,经国务院同意,保监会近期将启动历史存量保单投资蓝筹股政策,允许符合条件的部分持有历史存量保单的保险公司申请试点。历史存量保单指保险公司1999年以前高利率历史环境下发行的、定价利率较高的长期人身保险产品。不过关于巨额存量保单目前市场规模,各大险企特别是四大险企状况如何,业界仍众说纷纭。

大智慧通讯社查阅四大上市险企的招股说明书或多年财务报告,将具体情况呈现如下,仅供参考:

(1)中国人寿--2003年悉数剥离给“国寿存续”

中国人寿(601628.SH/02628.HK)董秘办工作人员向大智慧通讯社表示,在2003年纽约香港两地上市前将这部分业务剥离给“国寿存续”这家机构。

保监会数据显示,保监会官网从2005年1月开始以“国寿存续”名称将国寿集团剩余的存量保单保费收入进行统计,2005年1月国寿存续保费收入165.4亿元,高于中国人寿。而到了2013年前11个月,国寿存续的保费收入下降为119亿元。

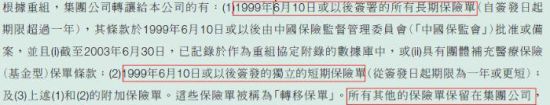

大智慧通讯社查询中国人寿2003年向香港投资者公布的年报发现,2003年9月30日,中国人寿集团公司和中国人寿签订一份具约束力的重组协定,列明所有由集团公司转让给股份公司的资产和负债。协议显示,除去1999年6月10日或以后签署的所有长期保险单和独立的短期保险单及附加保险单等称为“转移保单”的保单,所有其它的保险单保留在集团公司。

虽然中国人寿将悉数历史存量保单剥离给了“国寿存续”,但根据保监会资金应用规定,保险集团公司也可以投资股市。所以剥离在中国人寿集团内的存量保单也是此次保监会历史存量保单投资蓝筹股试点的范围。

中国人寿2003年年报显示,保留在中国人寿集团内负债如下图,单位:百万人民币

根据上图所示,中国人寿集团保留的的1999年6月10日前的寿险准备金高达2660.26亿元。根据保监会政策,这些存量保单将试点投资于蓝筹股。首都经济贸易大学保险系教授庹国柱[微博]对大智慧通讯社表示,随着时间的推移,寿险准备金将越来越多,也就是说能够投资于蓝筹股的资金也将越来越多。

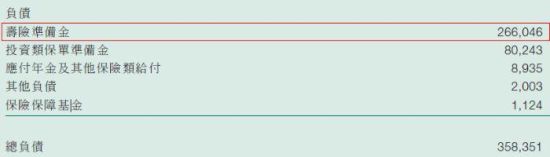

中国平安(601318.SH/02318.HK)招股说明书表示,1995年至1999年对寿险产品提供了较高的保证收益率(5%-9%),截至2006年9月30日,中国平安高定价利率保单准备金总额约为990亿元,平均负债成本约为6.5%。2003年~2005年,以及2006年前三季,高定价利率保单带来的利差损失分别约为14.5亿元、22亿元、19.5亿元和12.8亿元。

中国平安招股书显示,预计高利率保单2050年达到峰值1700亿元,如下图:

招商证券[微博]分析师罗毅认为,由于中国人寿集团的这部分业务不在上市公司,所以从财务指标上来看,试点历史存量保单投资蓝筹股对平安影响较大。

(3)中国太保--2029年达到峰值576亿元

中国太保(601601.SH/02601.HK)在2007年招股说明书上表示,在1995年至1999年6月期间,对当时销售的寿险产品提供了较高的保证收益率(4.0%~8.8%),产品包括老来福终身寿险、步步高增额寿险等产品。截至2007年6月30日,中国太保高定价利率保单的准备金总额约为379.39亿元,平均保证负债成本约为6.53%,2004年~2006年,高定价利率保单给公司带来的利差损失分别为税前11.75亿元、7.89亿元和3.62亿元。

根据招股书,中国太保高利率保单将2029年达到峰值576亿元,如下图,

(4)新华保险--只有很小一部分高利率保单

由于新华保险(601336.SH/01336.HK)1996年才正式成立,所以对于高利率保单的“包袱”较轻,1999年6月以前,主要由于当时的定价利率较高,新华保险销售了少数提供较高保证收益率的长期寿险产品。新华保险在2011年招股书上表示,相比主要竞争对手,这些历史遗留的高保证收益率保单仅占本公司长期保险合同负债的极小部分,截至2011年6月30日,约2.1%。如图显示,

中国太保、中国平安和新华保险均在招股书上表示,随着时间的推移,历史存量保单的保费收入逐年减少,但准备金则逐年增加,不过预计高利率保单在公司寿险责任准备金总额的比例将持续下降。

**估计目前高利率保单准备金4000亿元以上**

大智慧通讯社从平安证券[微博]非银行金融分析师缴文超获得的报告显示,目前国寿集团历史存量部分3000多亿元(1999年2660.26亿,逐年增加),由于1999年前国寿一支独大,份额80%以上,推算目前整个市场存量高利率保单准备金4000亿元以上。国金证券保险分析师童楠也指出,预计历史存量保单规模不及目前行业总资产的10%,规模可控。

庹国柱教授对大智慧通讯社表示,上世纪90年代的寿险产品高利率是特殊情况造成的,1993、1994年等严重通货膨胀导致银行利率高企,所以保单的利率也随之高走,如果那时候买了长期保单,现在现金价值就特别高。不过随着银行利率下降,由于1999年6月10日保监会也将保单预定利率上限定为2.5%。告别了一个保单高利率的时代。

**逆周期资产认可熨平经济周期的波动**

历史存量保单投资蓝筹股,按照保监会的政策是,一是设定独立账户封闭运行;二是由公司根据自身资产负债匹配情况确定蓝筹股投资比例;三是对独立账户投资的蓝筹股试行逆周期资产认可标准;四是明确蓝筹股标准,蓝筹股是指经营业绩较好、具有稳定且较高现金股利支付的公司股票。

消息称,所谓逆周期资产认可标准,即根据蓝筹股的涨跌幅度,设定不同的认可标准。上涨幅度越大,对浮盈部分将设定较为审慎的认可比例,下跌幅度越大,对浮亏部分一定比例给予认可。这样,可以减少资产价值和市场波动的顺周期叠加效应,熨平经济周期的波动。

童楠表示,独立账户封闭运行有利于防范风险,而且既往险企对历史存量保单均已专门管理、分类监管。有利于加速化解利差损。目前蓝筹股估值较低,配置机会较好,而且政策暂无限定投资比例,但我们预计要比《保险资金运用管理暂行办法》规定“投资于股票和股票型基金的账面余额,合计不高于本公司上季末总资产的20%”的上限要高,对于加速化解利差损有较强的正向作用。

具体到所投资的蓝筹股,童楠认为认为不会过于局限于某个板块或行业,也不会过于局限于周期类或非周期类,但从既往的股息率排序看,预计交通运输、金融服务和商业贸易等高股息率个股较多的板块会较先吸引注意。

截止午盘收盘,四大险企略微走弱,中国平安微涨0.02%。

进入【新浪财经股吧】讨论