通货再膨胀:渣打对2018年市场研判的核心依据

渣打银行对2018年大类资产配置所依据的宏观经济判断是大概率的全球主要经济体在“摸索前行”与“通货再膨胀”情景之间切换,并且倾向“通货再膨胀”。

渣打认为,中国与美国均处于经济周期的末段。如果朝着通货再膨胀方向发展,宏观经济将呈现增长加速及通胀上行、财政政策更为宽松、货币政策仍然宽松的特点。

利率是资产定价的锚,通胀长期向下偏离目标水平是发达经济体央行迟迟无法退出量宽的重要原因。美联储(Fed)的小步加息渐进缩表、欧央行(ECB)的量宽退出计划、日本央行(BoJ)的国债收益率曲线控制无不受制于通胀不振。

基于上述大前提,从相对估值的角度看,对于权益市场,渣打认为剔除日本的亚洲市场(AAXJ)会跑赢全球市场(VT),中国股票(MCHI)会跑赢亚洲市场;对于债券,明年仍处于良性市场环境,更看好新兴市场美元主权债和优质的亚洲美元公司债。

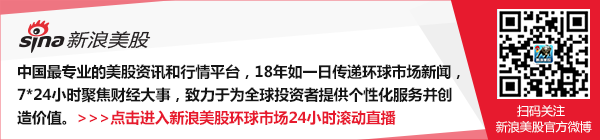

标普500指数(SPY)、亚洲除日本(AAXJ)、MSCI中国(MCHI)、欧盟国家(EZU)、全球指数(VT)年初以来走势。(来源:新浪财经)

标普500指数(SPY)、亚洲除日本(AAXJ)、MSCI中国(MCHI)、欧盟国家(EZU)、全球指数(VT)年初以来走势。(来源:新浪财经)对于外汇,渣打的观点是明年美元(UUP)相对于欧元(FXE)、新兴市场货币(CEW)还会继续走低。渣打银行中国财富管理部投资策略总监王昕杰解释,“我们预期美元小幅走弱,首先主要考虑美国目前通胀压力不大,不会促使美联储加息超预期;反过来,其他央行,如欧洲央行收缩宽松政策、其他央行也可能超预期收缩。因此,美国与其他主要货币的实际利差可能收窄,从而压抑美元走势。”

渣打认为,鉴于欧元区(EZU)较之美国或中国处于经济周期的较前期阶段, 由该地区日益驱动的全球经济的扩张之势将更具持续性。

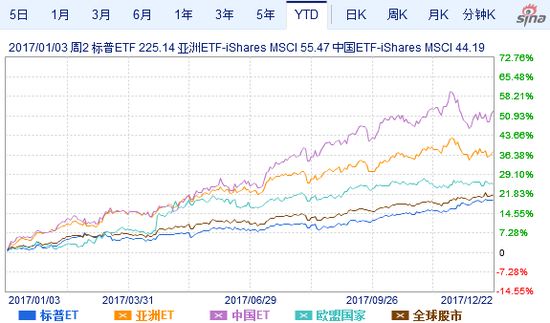

美元(UUP)相对于欧元(FXE)、新兴市场货币(CEW)基金年初以来走势。(来源:新浪财经)

美元(UUP)相对于欧元(FXE)、新兴市场货币(CEW)基金年初以来走势。(来源:新浪财经)以下为渣打银行对2018年不同场景的预测分析:

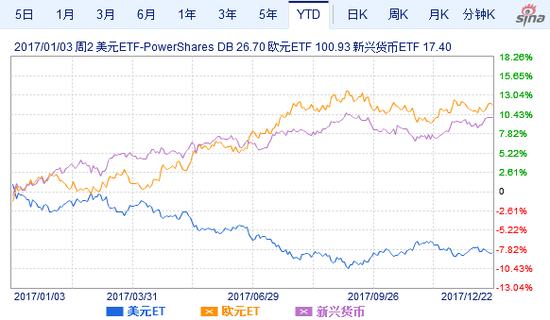

全球主要经济体在摸索前行与通货再膨胀情景之间切换,中国与美国处于经济周期的末段(百分比指渣打全球投资委员会认为2018年全球经济各情景出现的概率)(来源:渣打银行)

全球主要经济体在摸索前行与通货再膨胀情景之间切换,中国与美国处于经济周期的末段(百分比指渣打全球投资委员会认为2018年全球经济各情景出现的概率)(来源:渣打银行)核心情景(概率75%)

尽管全球大部分地区的经济活动实际上几乎实现同步加速, 全球经济于2017年可谓创下2014年以来表现最出色的一年,但通胀在很大程度上保持低迷。由于持续缺乏大范围的通胀压力,渣打全球投资委员会就2018年全球经济之关键主题出现分化,一方预计为“摸索前行”(增长平淡、通胀较低),另一方为“通货再膨胀”(增长加速、通胀上行)。我们认为, 明年该两项情景发生的概率合计为75%,同时越发倾向“通货再膨胀”主题(概率为40%,而2017年与2016年初分别为35% 和15%)。

那么,何种情况将驱动全面通货再膨胀环境?其中一点是,美国通胀率在维持今年高于趋势水平的增长的同时,还需要于2018年出现小幅回升。这一点并非不可实现,特别是在经济增长高于潜在增长率且经济处于扩张周期的末段,同时拟议减税举措推动消费者需求与企业支出的情况下。目前,我们预计此类财政刺激的力度均将保持较低水平。此受控的通货再膨胀环境有望使美联储得以在2018年循序渐进地加息(两到三次加息)。

全球通货再膨胀情景出现的另一途径是,产能过剩问题缓解及就业市场收紧,欧元区与日本通胀率攀升。该情况亦可能出现,特别是,如受极度宽松的货币政策、放宽程度降低的财政政策及仍旧稳健的全球贸易(即使增长步伐不及2017年)前景支撑,欧元区与日本经济的增长连续第二年高于其潜在增长率。鉴于欧元区较之美国或中国处于经济周期的较前期阶段, 由该地区日益驱动的全球经济的扩张之势将更具持续性。

关于全球经济是从持续多年的摸索前行果断转向通货再膨胀模式,还是再度落入通缩情景,中国在许多方面掌握其走向的关键。中国,更广泛地来讲,还有亚洲,是全球金融危机以来全球增长的关键推动力。中国受信贷驱动、投资带动的增长模式有助抵消已发展经济体在危机后呈现的严重疲态,从而使得全球经济保持增长,尽管增长步伐不及金融危机前的水平。不过,此增长模式已经导致中国企业杠杆飙升,但显然此情况难以维继。随着全球其他地区的增长加速,中国经济从投资驱动增长转向消费拉动的再平衡势头的机会窗口已经开启。中国此番谨慎向好的前景也将适度利好亚洲经济、商品价格及巴西与俄罗斯等新兴市场主要商品生产国的经济,同时亦体现我们有关全球经济将继续缓慢转向通货再膨胀的观点。

通胀下行风险(概率15%)

不过,外部风险是,美国下调企业所得税推升消费与薪资压力,从而导致美联储的加息步伐远超出当前预期的水平。此情况将最终导致美国经济急剧放缓,进而不可避免地对全球其他地区造成影响。通胀风险的另一项诱因是地缘政治紧张局势升级,此类后果将破坏全球供应链,导致部分市场(尤其是美国)供应中断及其他国家(尤其是亚洲)产能过剩。目前,我们认为此极端风险情景出现的概率较低(15%)。

通缩风险(概率10%)

我们面临的另一项风险是,全球经济通缩。通缩风险的可能潜在诱因是美联储或欧央行的政策失误,比如,过快加息导致经济衰退。或者,意大利、西班牙、英国或德国的政治危机再度引发市场对欧元区稳定的忧虑,从而可能重新引发通缩压力。目前,我们认为此极端后果出现的概率较低(10%)。

(编者注:文中提及的具体基金产品、方案不代表渣打银行投资建议)

(线索Clues / 李涛)

责任编辑:李涛