全球房价泡沫风险城市排行榜 为什么没有我们?

作者:张银银 来源:杠杆游戏微信公众号

楼市凶猛,全球大城市多不例外。

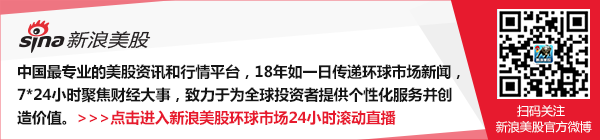

近日,瑞银发布2017年瑞银全球房地产泡沫指数,加拿大多伦多成为头等黑马,首次进入指数排名就名列泡沫风险之最。而在房价泡沫风险城市前10名中,中国香港位列第7。

而其他我们认为价格很高的中国城市,却没进入泡沫20强。这到底怎么回事?

1、相比去年,全球楼市泡沫在膨胀

首先,杠杆游戏简单分析下全球泡沫情况。如下图1所示,2017年瑞银全球房地产泡沫指数中,多伦多、斯德哥尔摩、慕尼黑、温哥华、悉尼、伦敦、香港和阿姆斯特丹这8座的楼市被标注为较高的“泡沫风险”。

图1.2017年瑞银全球房地产泡沫指数 图表来源|UBS

图1.2017年瑞银全球房地产泡沫指数 图表来源|UBS其中,冠军多伦多过去五年以来,房价增长了50%。说到这里,我国主要一二线城市是不是都要笑了。

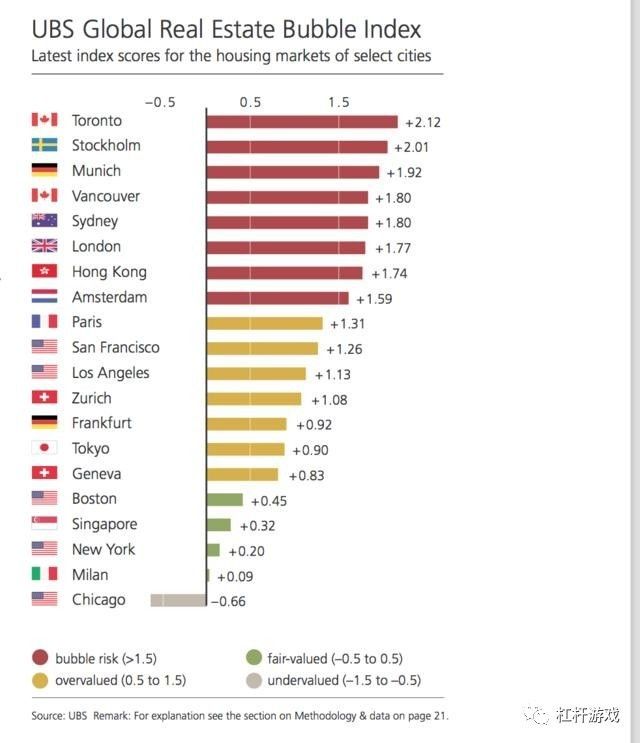

从下图2可以看到,2016年,被标注为红色“泡沫风险”的城市有6座,今年升至8座;黄色房价被高估的城市则与去年持平,同为7座,但风险指数比去年有所上升,可见全球楼市泡沫也是逐渐在膨胀。

去年的第一名温哥华跌到了第四,香港则从第6降到第7,但不可否认的是,这两个城市依然面临着巨大的泡沫风险。

图2.2016年瑞银全球房地产泡沫指数 图表来源|UBS

图2.2016年瑞银全球房地产泡沫指数 图表来源|UBS显然,膨胀的泡沫里,都有全球各央行们的功劳。

悉尼的所有分项指标明确表明,房地产市场风险加剧。正如瑞银财富管理投资总监办公室房地产经济学家Matthias Holzhey指出的:“过去四个季度房价再次上涨12%-,目前已较2012年上涨60%。经通胀调整的收入增长率仅为2%。税收豁免以及可只付利息的贷款,暂时掩饰了可负担能力恶化的情况。”

温哥华的房价近10年来一直都被显著高估。国外媒体纷纷将此矛头都指向我国央行,而不是欧央行,至于原因,杠杆游戏很傻很天真。

值得一提的是,报告指出,新加坡通过多项监管措施为房地产市场降温。实际价格过去六年以来小幅下降。房地产市场降至公允估值水平,2017年的风险指数也较去年有所回落。公共住房占房地产市场的80%,私人房地产市场仍难以负担,但已明显改善。房地产市场拐点似乎即将到来。

2、海外投资推高全球楼市泡沫风险?

这几年海外投资火爆,也推高了一些超级明星城市的泡沫风险。杠杆游戏此前就分析过,最近一年全球房价涨幅最高的前50名城市中,有42个涨幅在10%以上。

加拿大的多伦多,全球房价涨幅第1,高达26%。而在2016年,多伦多涨幅为14.8%,当时涨幅位列全球28位。

对于我们来说,当大都市的白领还苦苦挣扎于,怎么买得起的时候,一系列数据表明,大量的资本其实已经跑去国外配置资产。甚至可以说,其中一部分对外投资的钱,正是来自于在国内房地产市场上的“洗劫”。

这个过程是怎么一回事,我想,杠杆游戏的读者都是明白人。

不过资产配置出去了不代表稳赚,但至少这一财富转移的趋势动向,非常值得关注。显然,我国高层也已经关注到了,发出了严厉警告。

还让人担忧的是,如果房地产在调控之下真的有所退潮。那么,明年乃至未来,财富怎么配置将更是个问题,国内好像也有点资产荒,实体经济回报率依旧不如过去。

3、我国一二线城市在全球楼市泡沫的什么位置?

值得一提的是,我国内地的城市暂时不在瑞银全球房地产泡沫指数研究范围之内,原因可能是缺乏连贯的数据。

不过,我们还是能够从中找到相应的位置。比如参照这份报告,排名第一的多伦多五年以来房价增长了50%。再对比我国主要一二线城市近几年的房价涨幅,你就会大概明白,我国的房地产泡沫风险究竟有多大了。

当然不能完全这么看,毕竟各自有自己的国情。

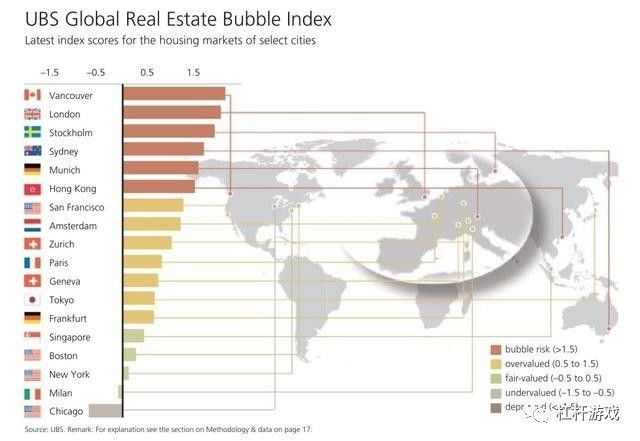

再比如,如图3所示,就房价收入比而言,在香港,收入达当地平均水平两倍的人,也很难买得城市中心附近60平方米的住房。另外,人们的收入和房价,在伦敦、东京、纽约、巴黎和新加坡是脱节的,房价收入比超过了10。而我们的房价收入比,有些城市,要远比这一数字大得多。

图3.全国主要城市住房的可负担性:一名高技能人才在近市中心购买60平方米住房所需的工作年限 图表来源|UBS

图3.全国主要城市住房的可负担性:一名高技能人才在近市中心购买60平方米住房所需的工作年限 图表来源|UBS这些泡沫什么时候才能被戳破?谁也无法预测,但可以看看香港的轨迹:

香港房地产业在70年代后期的产业调整中得以迅速发展。公开资料显示,1998年的数据,香港房地业对GDP的贡献高达20%,房地产投资占固定资产投资的近50%,而政府收入中也有35%来源于房地产业。

进入90年代,香港经济持续发展,对房地产市场的需求不断增加,房地产价格上涨非常迅速。

随后,香港实施“紧缩”土地供应政策,并以低利率进行刺激,房价一路飙升,这其中炒房行为急剧升温,买房几乎成了大多数香港人实现财富快速积累的主要途径。企业也是如此,开始向银行贷款买地。

再之后,银行放松了对住房按揭贷款的审查标准,炒房客们变本加厉,楼市价格继续高企。

1997年亚洲金融危机爆发,一年时间,香港房价下跌50%-60%,成交大幅萎缩,房屋空置率上升。

房价暴跌导致香港社会财富大萎缩。据计算,从1997-2002年的5年时间里,香港房地产和股市总市值共损失约8万亿港元,比同期香港的生产总值还多。在这场泡沫中,香港平均每位业主损失267万港元,有十多万人由百万“富翁”一夜之间变成了百万“负翁”。

世界很少孤岛,全球经济紧密相连,故事接下来怎么发展,又有谁能预料。

责任编辑:帅可聪