上投摩根张文峰:全球经济复苏 权益投资机会更多

上投摩根基金首席资产策略师 张文峰

上投摩根基金首席资产策略师 张文峰上投摩根“洞见趋势.领先配置”投资论坛今天下午在北京召开,上投摩根基金首席资产策略师张文峰先生向投资人分享了全球宏观经济市场走势及投资机会。以下为张文峰先生的发言:

全球经济的持续复苏,股优于债

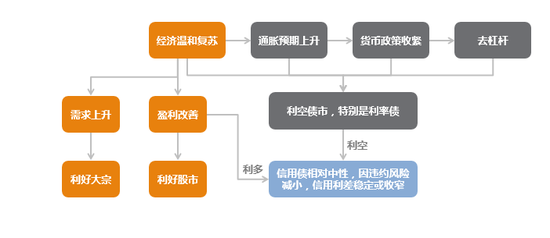

全球经济温和复苏,市场对大宗商品需求上升,企业盈利持续改善,经济基本面显著利好股市。自去年下半年开始,以美国为首的全球主要市场制造业PMI大多维持在50以上,并呈现稳健上升态势。2017年3月美国、欧元区、日本和我国的制造业PMI分别为57.2、56.2、52.4和51.8,均处于过去几年的高位水平。

需求复苏也导致了通胀升温,美国和欧洲2月CPI分别为2.7和2.0,核心CPI分别为2.2和0.9。通胀已逐步接近政策目标并导致货币政策收紧,美国预估今年还将加息两次;欧央行也在考虑逐步退出量化宽松,自4月起缩减每月资产购买规模,由800亿欧元降至600亿欧元,并且未来不排除继续缩减购买规模;我国也先后上调MLF、SLF和公开市场操作利率,并加大政策监管和去杠杆力度。总体来看,经济基本面、政策面和资金面对全球债券市场特别是利率债市场利空明显。但反过来,随着债券收益率上升,其估值也开始逐步趋于合理,配置价值逐渐加大,特别是一些票息较高,且由于企业盈利持续改善带来了信用利差继续收窄的高收益债和信用债品种。

海外更看好新兴市场、欧洲和日本股市

伴随着全球经济的持续复苏,新兴市场受益明显,亚太区经济恢复增长趋势,市场涨势有望从成熟市场向弹性更高的新兴市场蔓延。摩根资产预测,2017年印度、印尼、香港、马来西亚、台湾等新兴市场实际GDP增速均高于2016年,中国内地GDP也预估有望维持在6.6%左右。市场一度担忧美元进入加息周期将导致美元持续走强,进而促使新兴市场资金外流。但我们认为美元已处于相对高估位置,随着欧元区经济复苏、通胀上升和量化宽松的逐步退出,相比美国十年期国债收益率,欧元区十年期国债收益率升幅有望更大,美欧利差有望持续收窄。由于美元指数中欧元占比近六成,美欧利差收窄有望对美元指数继续大幅上涨形成压制,2017年美元指数大概率将维持震荡走势,这有利于新兴市场股、债、汇市表现。

数据来源:摩根资产 截止日期:2017.3.15

数据来源:摩根资产 截止日期:2017.3.15欧元区经济恢复显著超市场预期,欧央行近期上调今明两年GDP预期增速至1.8%和1.7%,但英国脱欧、法国大选等政治因素一直压制市场风险偏好上升。我们认为法国极右翼总统候选人勒庞当选概率极低,欧元区政治风险扰动有望逐渐消退,加之估值相对合理,欧股后续有望展现较高弹性。

由于美欧政治风险、朝鲜半岛紧张局势,避险特征明显的日元短期有望继续升值,这将导致通常表现与之负相关的日股短期出现较大波动风险。但展望全年来看,在全球主要市场纷纷收紧货币政策的背景下,日本大概率维持目前的货币宽松政策,这种政策差异会导致日元与其它货币利差扩大,从而驱动日元走弱。从基本面来看,日本具有明显的外向型经济特征,将显著受益于全球经济复苏的影响,企业盈利有望持续提升,且越来越多的企业进行回购,估值也相对便宜,我们看好日股今年表现。

美国经济稳健复苏不断推升美股企业盈利增速的上调,但随着《美国医保法案》在国会受挫,特朗普政府的减税和扩大基建投资的政策顺利实施预期显著下降,加之目前美股估值处于2010年以来的历史新高,理性地看,美股后续的弹性或不高。

继续看好包括原油和黄金等大宗商品

OPEC因财政问题对油价上升有强烈诉求,减产显著超预期,未来减产计划有望继续执行;一季度油价回调更多是季节性因素导致,二、三季度是需求的旺季,随着全球经济复苏,原油需求有望持续复苏,2017年或是原油从供求平衡向短缺转变的开始;经济温和复苏,也催生了原材料2017年的再通胀预期,矿业和能源股基本面有望持续改善。

由于美元处于加息通道,市场对黄金后市相对看淡,但我们认为美元大概率将保持震荡态势,其对黄金的压制力很小。相反,通胀预期的不断抬升和避险情绪上升对黄金形成支撑。

另外,从资产配置的角度考虑,由于对债市相对谨慎,投资人的投资组合中需要留有一定的避险部位,而黄金可以成为低配债市的有力补充。

A股结构性机会,看好新能源和电子等行业

整体上,我们依然认为2017年A股市场将维持震荡格局,重在把握结构性机会。从经济基本面来看,当前经济依然存在一定的不确定性,企业盈利增长持续性较弱,随着主动补库存二季度逐渐进入尾声,房地产调控对投资的影响逐渐显现,一季度很有可能是全年企业盈利的高点;从政策上来看,今年有一带一路高峰会和十九大,防控金融风险重要性很高,流动性层面出现收紧态势,反映到股市则更多体现的可能还是存量资金博弈;从估值角度来看,主板估值稳步回升,目前已回到近几年的高位水平,中小板和创业板尽管绝对估值仍然较贵,但与主板的相对估值已回到2012年初水平。

从历史和逻辑分析来看,在存量资金博弈的震荡市里,市场会不断追逐高增长低估值标的。因此,我们在行业上相对看好新能源、电子、环保、电力设备、医药等行业。这些行业基本面向好,符合增长和估值相匹配的特征,相对估值也有上升空间。此外,建筑业今年增速确定性较高,相对估值有提升空间,同时有一带一路、PPP、雄安等主题催化,也相对看好。

责任编辑:张玉洁 SF107