美国两大危机 暗示全球市场崩盘可能

中金网04月20日讯,据彭博社报道,著名财经分析师Michael Snyder在今日(4月20日)的一次公开讲话中警告称,美国当前正经历着曾在希腊、塞浦路斯、阿根廷以及委内瑞拉上演过的“风暴前的狂欢”。

他在发言中指出,尽管昨晚美国股市大涨,标普500指数逼近年内新高,整个华尔街都欢欣鼓舞,就连美国总统也暗示美国经济发展向好,但这一切都只不过是“风暴前的狂欢”。

Snyder认为,尽管大多数美国人认为股市大涨是美国经济复苏的一个信号,但从历史数据来看,美国的隐藏危机是多方面原因的。

“也许从巨额负债到股市泡沫,只需一个导火索,市场就很有可能上演大崩盘,”Snyder警告说。

Snyder认为,这些经济问题将会蔓延至全球,美国、欧洲、亚洲甚至南美都将无一幸免。

“债务泡沫癌”已到末期

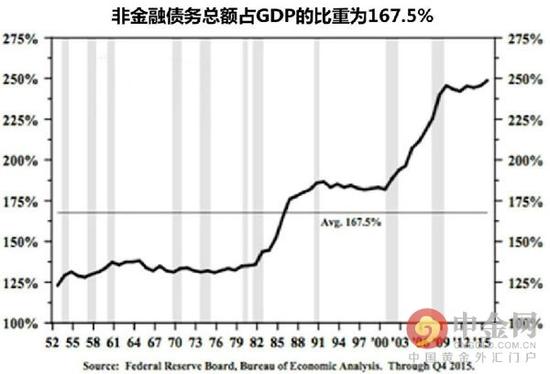

美国正处在人类历史上最大的债务泡沫的末期。Hoisington投资管理公司的Lacy Hunt博士表示,2015年美国经济最引人注目的特点,是非金融债务出现了巨大膨胀,使经济陷入了低增长阶段。

2015年,美国非金融债务的增长速度要比GDP快3.5倍(非金融债务是家庭债务、企业债务、联邦债务、州和地方政府的总和)。以下是非金融债务中的一些“坏消息”:

家庭债务:家庭债务的拖欠率走高,次级汽车贷款占汽车贷款总额的比例达到10年来最高水平。

企业债务:2015年企业债务增长7930亿美元,而私人投资总额仅增长了930亿美元。

联邦债务:2015年美国政府总债务为7807亿美元,较GDP的增长额超出约2300亿美元。

州和地方政府债务:本已资金不足的养老金计划或将面临资金枯竭。

通过数据可以推出,那些增加的企业债务大多流向金融领域,无法产生能够满足利息和还款要求的收入。这种做法对于支持就业、生产以及促进经济发展没有太多帮助。因此随着企业债务的增长,经济反而可能会被削弱。

除此之外,债务总额(非金融、金融和外国债务)也给我们敲响了警钟。它在去年增加了1.968万亿美元,比名义GDP的增加额高出了1.4万亿美元。

学术研究表明,债务总额占GDP的比例达到250%-300%的水平时,债务就会开始抑制经济活动,而美国今年的这一比例接近370%,远高于这一水平。

Lacy Hunt表示,过度负债损害了货币政策的效力,不仅在美国,在全球范围内也是如此。美联储、欧央行、日央行一直未能从货币政策中获得经济牵引力。

美、欧、日的债务总额占GDP的比率分别为370%、457%、615%,都超过了债务抑制经济增长的水平线。尽管各大央行都推出了前所未有的货币政策,例如:量化宽松、负利率、接近零的隔夜利率、前瞻指引等等,但经济放缓仍然如期而至。

“股市泡沫”一触就破

美银美林(America Merrill Lynch)的首席投资策略师Michael Hartnet就在最新的分析报告中指出,股市当前像极了1998-1999年的情况,类似于2000年的大崩盘可能不会远了。

Hartnet认为,“眼下简直就是1998-1999年的翻版,在央行流动性和财富不平等占主导地位的世界里,资产价格出现投机性膨胀是一个非常正常的。”

“就连新兴市场面临的问题和全球决策者们做出的反应,也与上世纪90年代末非常相似,”他说。

上世纪90年代的噩梦

牛市引领的经济复苏被新兴市场危机“粗暴地”打断了,纳指在1998年7月至10月间暴跌33%。随后,决策者不计后果地放宽货币政策,股指和利率水平急剧飙升,市场泡沫不断膨胀,最后以破裂告终。

当前的严重事态

就在去年的8月-12月和今年1月-2月,全球股市遭遇了两次严重抛售浪潮。美联储的利率早已接近零值,几乎没有空间进行实质性的宽松。

去年12月,美联储的确加了一次息,但随后因全球经济忧虑而不断推迟加息,与全球范围的负利率政策不谋而合。

除了Hartnett之外,美国著名金融分析师Harry S. Dent也曾在3月中旬撰文称,美股即将面临“大崩盘”。

Dent表示,2009年初至2015年3月的这轮牛市就像历史上出现过的许多“泡沫”一样,从许多信号中都可以得知:市场在去年5月就已经见顶。

2011年末至2014年末,美股形成了一条陡峭但类似泡沫的上升通道,之后市场就丧失了上涨的动能。因为当时美联储结束了量化宽松,而美联储是股市泡沫最开始形成的主要原因。

市场已经见顶的首个信号就是去年8月,市场跌破了上述上升通道。看起来,没有了美联储的货币政策刺激,市场终于开始挺不住了。

自2014年末以来,一个个主要指数纷纷见顶:

2015年4月,德国DAX指数和英国FTSE指数见顶

2015年5月,道指和标普500指数见顶

2015年7月,纳指、生物科技指数和罗素2000指数见顶

2015年8月,日经225指数于触及峰值

另一个信号就是泡沫破裂后,生物科技股重挫40%,并于2月11日触及底部。德意志银行的股价自2015年高点回落59%,较2008年高点跌落89%,意大利的大型银行股表现同样糟糕无比。

典型的股市泡沫在破裂后会崩跌70%-90%,换言之,市场不会进行所谓“调整”、也不会“软着陆”,而是“爆裂”(BURST),历史上的泡沫无一例外。

图中所示的“圆顶”中,如果市场无法打破去年5月中旬见顶时的记录,而标普500跌破1810水平并创下新低,那么市场很可能会迎来一波更猛烈的下跌,这或许会延续到7月初左右,而道指也会在2017年末来到5500点至6000点附近。

对此,Hartnett表示,相比于90年代末,新兴市场目前的局势没有那么糟糕,美联储实际上也还没有结束宽松措施。知名财经网站Business Insider评论称,两个阶段只是表明上相似,最终结局可能不会那么“惨烈”。

责任编辑:李栓 SF171