美股一周展望:企业业绩看衰和高估值将令美股承压

7月9日美国纽交所内一名工作中的交易员。 REUTERS/LUCAS JACKSON

7月9日美国纽交所内一名工作中的交易员。 REUTERS/LUCAS JACKSON随着标准普尔500成分企业开始陆续发布预计将暗淡的二季度业绩,高估值问题将可能令美国股市面临跌压。

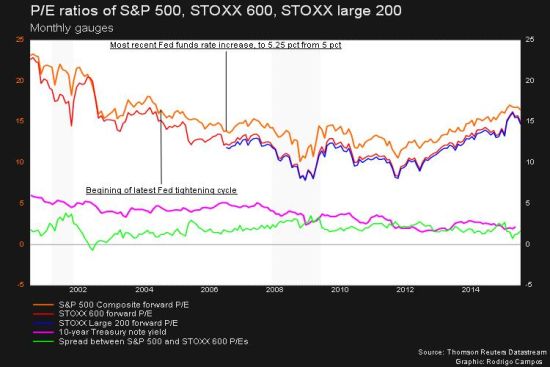

据汤森路透估值,在截至周五正午的一年间,标普500指数基于获利预估的市盈率为16.5倍,上升了不到2%,比历史均值15倍约高10%。虽然这仍比1999年网络泡沫期间的峰值24.5仍低出许多,但市盈率近期触及了2004年以来的最高位。

就在二季度企业获利普遍预计将下滑3%的关头,这促使更多基金公司转向欧洲或日本股票,日欧股票价格更低,或许能在未来一年提供更好的回报。

“问题不在于估值是否高于均值,而是比均值高多少。海外那些企业在盈利潜力方面仍有许多挖掘空间,”Thrivent Large Cap Fund的联席基金经理David Francis说。

Francis管理的基金投资组合中,目前有58%为美国股票,比2012年时的配比86%低出近30%。

整体来说,路透旗下基金分析公司理柏(Lipper)追踪的国际基金去年平均都将美股平均配比降低了逾2%,转为青睐估值更低的市场,比如欧洲和日本股市。

不管基金转投了日欧中哪个市场,都获得了回报。迄今为止,欧洲股市Euro Stoxx 600指数涨了11.2%,日本股市日经指数同期涨了13.3%。

看多理由

然而,仅基于估值一个因素就转投海外股市,说服力还不够强。

据汤森路透数据,虽然欧洲股市Euro Stoxx 600指数目前基于预估获利的市盈率为相对不高的14.9倍,但它自2002年中期以来一直都比标普500指数的估值便宜,现在这两个指数的估值差距与过去五年相比有所缩小。

市盈率对比图表

市盈率对比图表美国极低的利率和核心通胀率令估值模型失真, Federated Investors的资深投资经理Phil Orlando说。Orlando仍预期标普500指数今年将较当前水准上涨13%,原因之一是美国经济整体增长比分析师预期的要快。

“那些现在说股票估值合理或过高的人只看到历史市盈率这一项指标,但却忽视了利率和通胀率比正常水平低出约65%的事实。当这两个经济指标低的时候,市盈率自然就更高,”Orlando说。(完)

(编译 白云;审校 李爽)