人民币贬值可能导致中企数十亿美元对冲亏损

新浪财经讯 北京时间2月27日晚间消息,据英国《金融时报》,分析师和投资者警告称,如果人民币继续下跌,中国公司可能因为相关的复杂对冲产品而面临数十亿美元损失。

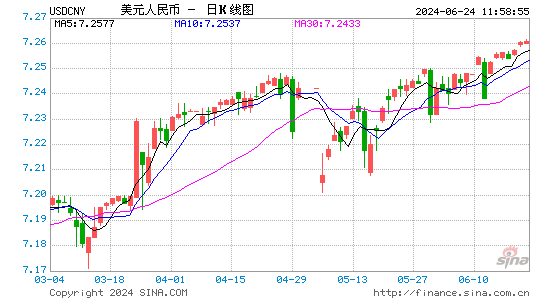

中国大陆公司和全球投资者买入了数千亿美元价值的结构性产品,这些产品过去一年受益于人民币升值,而目前随着人民币降至去年7月以来最低水平,相关产品面临的压力不断加大。

据摩根士丹利分析师的估计,如果人民币跌破某一水平,银行对冲这些产品的方式或引发人民币更大幅度下滑。这些产品均盯住离岸人民币,后者能够自由交易,是国际投资者的主要交易对象。

摩根士丹利分析师称,去年以来银行卖出了价值3500亿美元的复杂衍生品,称为“目标赎回远期”(“target redemption forward”,简称TRF),其中有约1500亿美元仍未到期。这些产品大多为中国公司购买。

一位投资者称,这一市场的实际规模要更大,并对过去一周人民币的实际走势有着“实质性的影响”。

TRF能让买家受益于人民币升值,这是过去数年很流行的押注。很多人押注人民币兑美元只会继续上涨。

外汇分析师警告称,如果人民币兑美元突破6.20(周四交易位在6.11附近),对冲策略或迫使银行提出增加抵押品要求,这将加速人民币下跌。

分析师称:“离岸人民币每超过关键水平0.1个点,TRF持有者可能每月损失2亿美元。”由于TRF合约期长为24个月,如果人民币保持在低于6.20的水平,总损失或达到50亿美元。

分析师称:“甚至在突破关键位之前,很有可能银行就会要求增加最高达30亿美元的抵押,以弥补可能的损失,打击中国本就承压的公司领域。”

巴克莱外汇策略师Hamish Pepper称,这些产品中的大部分是在6.20至6.30范围出售的,这意味着在任何问题出现前,人民币最高可能再下跌1.5个百分点。

中国公司对人民币下跌的敞口本来就过大,因为近几年海外融资大幅上升 — 即又一种形式的套利交易。

据国际结算银行(BIS)的数据,中国公司发行的主要以美元计价的国际债务规模,已由2010年末的500亿美元升至去年年中的2200亿美元。(铁军)