基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

层层嵌套到目前的最高级玩法出现了, 还披着一个特别富有诱惑力的名字——“白拿”。

这款被京东金融在去年12月悄然下线的产品,你甚至都很难给它归纳一个属性:它究竟是理财产品,还是消费信贷?两个行为同时发生,消费者到底是权力主体还是义务主体?

说到底根源在于“白拿”特殊且复杂的交易结构。而层层嵌套的玩法,终于引起了监管注意:央行金融市场司近日下发《互联网金融风险专项整治工作领导小组办公室文件》,赫然将京东“白拿”列为整治对象,并逻辑清晰列出其六宗罪。

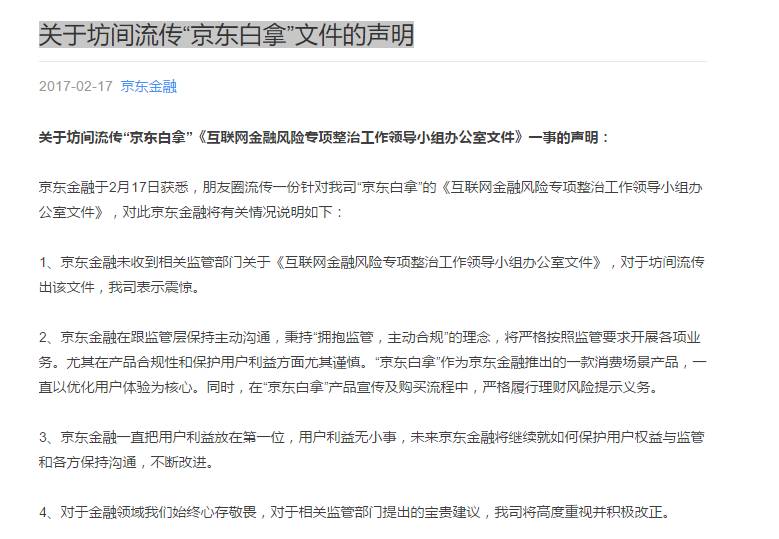

有意思的是,京东今天发出一则公告,更令业界呵呵。

世上哪有白拿,羊毛始终出在羊身上

如果我想买台手机,我非不老老实实掏出几千大洋,我用好几万的本金去投资一款理财产品;这款理财产品产生的几千块钱收益,我再拿去打平我买手机需要的本金。这样我就完美实现了“白拿”,说白了这个过程叫做“收益前置”——这就是高度浓缩“白拿”的业务逻辑。

很简单的逻辑对不对?当然我相信没有人会为了买一台手机,去专门投资一款一年期的理财产品,所以这个场景发生的顺当逻辑,一定是投资人不仅有购物需求,还有理财需求。但是理财是个长期行为,收益不可能产生在当下,于是,京东近乎创设性地在“商品——消费者——理财产品”的三元交易结构里,又多加了一元—— 一个放款的主体,于是这就形成了“商品——消费者——理财产品——贷款“的四元交易结构,而且还是个闭环。

这就是 “白拿”,它并不是凭空让你拿到商品,而是同时需要你投资。要使四元的资金成为闭环,需要引入承担每个环节资金流动的、有资质的金融主体。我们根据找到的“白拿”之前的合同,把整个交易结构呈现如下:

是的, 这个交易结构其实远比监管画出来的要复杂,涉及8个主体,5个合同。怎么实现?我们再清晰倒推一遍:

消费者先跟京东金融签订《平台服务协议》,这是确认你要使用京东“白拿”服务;

然后消费者再跟信托公司签订《信托贷款合同》,这是为了向信托公司申请贷款。这笔贷款会用来支付商品;

再来,消费者还要跟广金交签订《开户协议》和《产品合同》,这是为了认购理财产品;

最后,消费者还要跟京东金融签订《委托代扣服务协议》,这是为了授权京东金融可以在理财产品到期后扣取收益来偿还信托发放的贷款。

监管的板子,谁也逃不了

对于“白拿”交易结构中的主要资金中转和最终流向方,监管选择各打下板子。其中,广金中心两宗罪:涉嫌未经核准擅自公开发行证券、涉嫌将各类资产拆分份额化发行;京东金融两桩:未经核准擅自公开发行证券、在理财产品中涉嫌误导欺诈;涉嫌商品交易误导宣传。

中融信托一桩:涉嫌违反信托贷款有关规定。

对此,京东金融用“震惊”和“未收到相关监管文件”两大主题词发了个公开回应。有意思的是,京东金融将几乎已经得到众多业内人士确认的文件,称为“坊间传闻”。但有接近京东的知情人士告诉记者,事实上该司此前已经知情。

而相对于京东金融的“我不知道这事”的“洒脱”,中融信托的回应则先承认了被监管发函批评的事实,再摆出一幅“大人啊我冤枉”的“无辜”作态。

监管指出,中融信托涉嫌违反信托贷款的两个规定:一是尽职调查,二是面签。

中融信托对针对尽职调查部分进行了回应:

其一,“该信托是单一资金信托,事务管理类信托,即信托委托人承担相关尽职调查责任,信托的设立、信托财产的运用、管理和处分均由委托人决定,信托公司仅承担通道角色,信托公司根据委托人的指令向委托人指定的客户发放贷款,并未违反信托公司相关管理要求”。

这是什么意思呢,我们来翻译一下:就是说这款单一事务管理类资金信托,作为受托人的中融信托仅承担通道角色,主动管理的人是委托人京东金融,跟我中融信托没关系,我中融信托只是根据京东金融的指令行事,所以也不存在尽职调查的责任。

其二,“查阅《办法》第43条规定“以存单、国债或者中国银行业监督管理委员会认可的其它金融产品作为质押发放的个人贷款,消费金融公司、汽车金融公司等非银行金融机构发放的个人贷款,可参照本办法执行。”

这意思是,发放互联网消费贷款亦可归类为其他金融产品消费贷款,“可参照”和“强制执行”之间还是有一定的区别的,不一定就一定要强制执行“面签”。因为,商业银行发放个人贷款时的风向把控与“白拿”等互联网消费贷款业务有着本质区别:现行的消费贷普遍额度较低,且有足够的消费行为数据支持,同时还可以通过手机、电话、银行账户等进行比对,从而保证贷款的真实身份和还款能力。

进入【新浪财经股吧】讨论

责任编辑:张彦如