IPO停滞产业并购进入快速通道 跨境并购渐增

产业并购加速

在经济增速放缓和IPO停滞情况下,产业并购2012年逆市成长,其中跨境并购逐渐增多,并购成为企业融资和PE退出的重要渠道。

投中集团统计显示,受资本市场降温影响,2012年投行并购交易完成数量及规模分别环比下降32%和17%。参与交易金额排名方面,中金公司、国泰君安证券[微博]、中信证券分别以271.57亿美元、57.73亿美元和43.33亿美元名列三甲(表1)。

表1:2012年中国投行并购业务排行榜。

表1:2012年中国投行并购业务排行榜。在2012年资本市场整体交易规模放缓的情势下,排名前列的投行仍是通过整体上市或借壳上市的大项目,牢牢占据榜单上的有利地位。过去一年中金公司参与的多起重大并购整合案例完成交割,如双汇发展资产整合、广汽集团完成换股吸收广汽长丰、中国联通[微博]收购联通新时空等,中信证券则担任了广州发展整体上市项目的财务顾问,国泰君安也因参与双汇发展资产整合交易而升至并购金额榜单的第二名。排名第四的中信建投担任了金融控股公司中航投资借壳北亚集团上市、中国最大铼矿企业陕西炼石矿业有限公司借壳咸阳偏转上市等项目的独立财务顾问。紧跟其后的招商证券[微博]则承揽了电广传媒的整体上市。

不过,随着历史上分拆上市的公司陆续整体上市以及借壳上市监管趋严,这两类项目会越来越少。2012年,越来越多的投行开始涉足产业并购业务,并购正由蹒跚起步进入加速通道。国内市场上,各细分行业的迅速发展为企业整合提供了机遇;境外市场上,围绕欧债危机而展开的出境并购日趋活跃。

产业并购进入快速通道

经济增速放缓的情况下,企业成长速度也逐渐变慢,并购成为公司确保增长获得盈利的一个重要方式。而行业龙头日渐壮大,有机会通过资本市场筹措资金,再由并购巩固自己的地位。对于实力较逊的被并购企业来说,在目前的资本市场环境下,很难通过直接融资获得规模扩张,被并购也不失成为资源整合的一个渠道。据了解,目前已有800多家排队的IPO申报企业等待发行,并购可以为IPO停滞提供一条疏通渠道。

频频出台的国家政策也鼓励产业并购。2013年1月,工信部、发改委、证监会等部门联合发布《关于加快推进重点行业企业兼并重组的指导意见》,主要涉及九大行业的900多家上市公司,例如,到2015年,电子行业将形成5-8家销售收入过1000亿元的大型骨干企业,努力培育销售收入过5000亿元的大企业等。“十二五”规划也明确提出要引导企业兼并重组。此外,各部委亦相继出台办法,鼓励汽车、煤炭、电子信息、医药等多个重点行业的整合,提高产业集中度。

对于投行来说,只要买卖双方在并购价格上达成一致,之后的方案设计比较简单,而并购项目的上报和审批过程都比较快,时间也比IPO短,虽然收入规模不大,但考虑到时间成本,也不失为填补IPO空窗期的一个次优选择。

由于IPO通道不畅,而很多PE基金存续期又即将到期,面对投资周期过长、退出不利等因素的影响,不少PE也开始重视并购退出这一渠道,这也变相促进了产业并购的发展。2012年,PE通过上市实现退出的难度越来越大,根据投中集团统计,当年PE的退出回报率仅为1倍左右,比2011年的平均4.5倍大幅下降,甚至出现PE通过IPO退出亏损的状况。与此形成对比的是,国内PE通过并购退出的案例数量达到140起,为股权分置改革以来的最高值。据清科集团统计显示,截至2012年11月,国内PE通过IPO退出的项目降至60%,通过MBO、并购和股权转让退出的比例提升至37%。

业内人士预计,未来3年股权投资行业通过上市退出的比例将降至50%,并购将发挥越来越重要的作用。从国际经验来看,以IPO退出项目的占比约为9%,大多数通过并购转让的方式退出。全球超过9000家私募机构管理超过1.9万亿美元的资金,其中并购基金占比达到63%。

2012年完成的并购案例中,也有不少涉及PE的退出。华泰联合承揽的汉缆股份以非公开发行股份及支付现金方式购买资产项目,在2012年4月通过并购重组委审核。汉缆股份拟购买的资产—八益电缆,其PE投资者就通过本次交易得以退出,其他原股东则取得上市公司新增股份。不过,对于PE来说,这或许是不得已而为之的选择。九州投资、丰盛科技、澄辉创投三家创投是在八益电缆2010年6月第四次增资时,以总计5130万元认购八益电缆注册资本而成为其股东的,注资之后,八益电缆的盈利出现大幅下滑,上市退出的梦想逐渐破灭,最后,汉缆股份仅以4800万元现金收购创投所持的八益电缆20%股权,以此计算,三家创投损失330万元。当然,这个结局虽然不比IPO,仍好过企业经营失败,投资鸡飞蛋打。

跨境并购逐渐增多

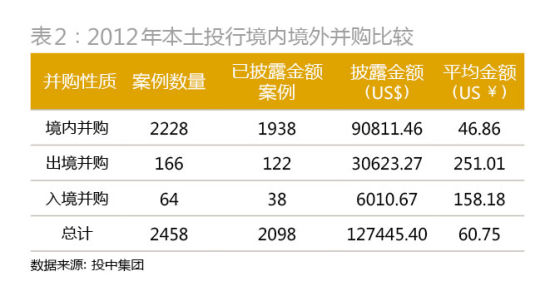

2012年,随着本土企业的逐步成长和经济全球化的趋势影响,越来越多的中国企业开始放眼海外,欧债危机也为本土企业亮相国际并购舞台提供了机会。投中集团统计显示,2012年披露的跨境并购案例数量达230起,数量占比为9.36%,交易规模为366.3亿美元,占比为28.75%(表2)。除持续活跃的能源、资源领域外,消费、制造业的跨境并购也表现活跃。德勤公布的2012年大中华海外并购焦点报告也显示,2012年前三季度中国对外并购投资额同比上升了16.2%,达522亿美元,创造了2005年以来的最高纪录。

表2:2012年本土投行境内境外并购比较。

表2:2012年本土投行境内境外并购比较。本土投行在跨境并购上也出现了一些操作创新,以避免相关障碍。2012年,海通证券协助均胜电子(600699)收购了德国知名汽车电子企业普瑞公司,以丰富汽车零部件产品线,实现从中低端到高端的跨越式发展。这次交易分成两个阶段:一是由均胜集团收购德国普瑞,二是均胜集团将德国普瑞注入均胜电子。

由于海外收购具有较高的不确定性,因此,均胜电子不直接参与第一阶段收购,而由均胜集团进行收购谈判、尽职调查和出资交割等工作。在海外金融危机的背景下,这样做可以使上市公司有效规避直接承担海外收购风险;另一方面,由于目标公司体量较大,上市公司若以现金直接收购,将出现较大的资金缺口。此外,由于上市公司的重大投资决策受制于更复杂的内部决策程序和外部监管审批,可能在波谲云诡的市场中错过最佳并购时机,因此由控股股东先行收购势必将大大提高交易成功率。

均胜集团第一阶段收购了标的资产大部分股权并委托上市公司经营,同时与交易对方约定剩余股权的交易价格将视标的公司后续经营业绩而定。最终注入上市公司的是已经在控股股东控制下平稳运行了一段时间、经营风险显著降低的优质企业。均胜电子收购德国普瑞相关资产则采用了以增发股份为主、现金支付为辅的交易方式,同时再进行配套融资。这一案例为上市公司海外并购提供了一条新路:首先通过上市公司的控股股东收购后,上市公司再向控股股东定向增发,将此海外资产注入上市公司内。

在英飞拓(002528)跨国收购案例上,平安证券[微博]协助英飞拓通过全资子公司加拿大英飞拓通过协议收购方式、以5.56亿元的现金对价收购在加拿大多伦多证券交易所上市的March Networks Corporation 100%股权,这是A股第一家以协议收购方式完成的跨国并购案例,也是中小板上市公司第一个海外并购案例。协议收购可以避免要约收购中要约价格、收购股份数量的不确定性,能确保对目标公司100%股权的一次性收购,锁定并购成本。

“走出去”将会是未来一段时间国内上市公司参与国际竞争、实现跨越式发展的主要途径。由于海外上市需要协调的利益方更多,利益纠葛更复杂,承担相关业务的投行项目组通常需要与境内外监管部门、中介机构、标的公司进行充分沟通与协调,平衡和克服了海外并购中在文化、会计制度、信息披露等多方差异。可喜的是,以往跨境并购都是外资投行的天下,目前本土投行参与跨境并购的案例越来越多,中金、海通、平安等券商都参加了部分海外并购交易。

支付方式多元化

并购往往需要金融杠杆支撑,但国内并购融资体系还不是很成熟,很多并购项目都是通过发行股份进行融资,这有利于统一交易对方与上市公司股东的利益,以及交易完成后的整合。此外,股份和现金结合的支付方式也为很多上市公司所使用。

全额现金收购,容易造成上市公司短期内大量举债及流动性显著下降的风险。完全采用现金支付的上市公司需要有比较雄厚的资金实力,因此以大型国有控股公司为主,如中石油、中石化等央企的海外收购;资金实力一般的上市公司则只能投资于体量较小的标的,不能充分发挥资本市场的融资功能。如果完全采用发行股份支付,也存在一些弊端:控股股东的控制权被稀释,引入的投资者往往以财务投资者为主,通常更注重短期收益而不是上市公司的长期发展,更不能为上市公司战略整合带来益处。

通过放宽行政审批的方式,管理层也在现实层面鼓励并购业务的开展。2012年,发行股份购买资产类的再融资项目也频频出现,尤其是在IPO空窗期,这类项目的过会率明显提升。其中的典型案例—国泰君安承揽的中科合成非公开增发项目,是A股市场较大规模的募集资金几乎全部用于境外投资的再融资项目,公司募集资金总额14.4亿元,主要用于增资主营业务位于刚果(金)的鹏欣矿投。

除了股份和现金支付方式以外,并购贷款也出现在了上市公司收购案之中。并购贷款是商业银行向并购方企业或并购方控股子公司发放的、用于支付并购股权对价款项的本外币贷款。国开行等政策银行都配合国家“走出去”的策略,大力发展并购贷款,为并购方提供较低的利息,部分地方政府更会为当地的大型企业提供贴息的补助。2012年,在民生证券承揽的金亚科技收购哈佛国际一案中,金亚科技就采用了中国进出口银行并购贷款与超募资金相结合的并购融资方式。

不过,并购贷款并不是并购支付的主流,业内人士介绍称,这种融资方式属于信用贷款,主要涉及对项目未来现金流的折算,风险较大,而国内的贷款一般还是希望有抵押和担保,因此这种贷款很难获得突破。此外,由于国家采取紧缩的信贷政策,争取并购贷款和银团贷款名额更是艰难。除了并购贷款,银行还可以为并购提供过桥贷款和募集资金支持,过桥贷款可以有资产进行抵押,风险较低;募集资金则是通过理财产品等方式完成,可以迅速对接项目需求。此外,券商也开始筹集并购基金支持并购业务的展开。2012年,中信证券设立的中信并购基金成为第一只券商系并购基金。

进入【新浪财经股吧】讨论