下一步货币调控“紧”字当头 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年06月01日 00:32 中国证券报 | |||||||||||||

|

接受本报专访的专家表示,在经济出现过热苗头的情况下,下阶段央行货币政策操作依然是“紧”字当头,控制信贷是央行当下之急,但动用存款准备金率的可能性在下降,进一步加息也需要等待时间,货币市场利率重新成为调控目标。

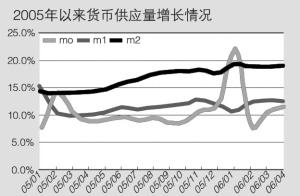

准备金率调整的可能性在降低 对于报告中提出的通胀潜在风险,国务院发展研究中心金融所副所长巴曙松指出,之所以通胀压力大,主要是因为流动性过剩导致的。由于流动性充足,导致资金成本低,放贷和投资的冲动都很大。在金融机构资产扩张能力和意愿不断增加以及外汇资金持续流入的形势下,适度调控市场流动性已经越来越成为货币政策的重要内容之一。 那么,央行会出台什么措施来抑制流动性呢?巴曙松表示,在面临明显的流动性过剩时,准备金率始终是一个值得关注的备选政策工具,尽管从目前市场环境看进行准备金率调整的可能性在降低。这是因为,2006年5月17日央行发行的1000亿元定向央行票据,实际上发挥了上调近0.4个点的准备金率的政策效果,是一种结构性的、类似准备金率政策的政策工具。因此,近期来看调整准备金率的政策举措的可能性在降低,至少需要市场显示出前一阶段的利率上调、定向央行票据发行以及房地产等特定行业的调控没有达到预定的政策效果时,才可能重新再次提及准备金率政策这个所谓货币政策中的“巨斧”。 6月加息可能性不大 面对潜在的通胀风险,央行是否会动用加息手段呢?对此,巴曙松表示,与动用存款准备金相比,利率调整的可能性会大一些。 中国社科院金融所研究员彭兴韵则表示,6月份再次加息的可能性很小,最早也要到七月份,因为央行在4月28日才上调贷款利率,加上最近9部委针对房地产出台调控措施,因此央行还会观察两个政策的实施效果最起码2个月左右的时间,即要看二季度的数据来定。 也有专家表示,流动性过剩从而带来投资过快增长和资产价格泡沫是不可避免的。为此,虽然消费物价指数可能在一段时期内比较平稳,但央行需要更加关注房地产等资产价格泡沫程度,如果资产泡沫发展呈增长态势,就需要加息来进行抑制。 更多关注货币市场利率 针对当前银行体系累积流动性较多的情况,央行报告提出,要加大公开市场操作力度,加强公开市场操作与其他货币政策工具的协调配合,增强公开市场引导信贷和利率的调控能力,有效调节银行体系流动性,促进货币市场利率平稳运行,发挥对市场预期的引导作用。 除公开市场操作外,还有哪些货币政策工具可以动用?专家表示,对票据融资进行窗口指导、贷款利率加息、发定向央行票据等都可以动用。 国泰君安固定收益分析师林朝晖表示,货币市场利率作为央行调控的一种手段或者说目标,重新浮出水面。 他说,出于保持中美货币市场一定利差水平、从而降低人民币升值压力的考虑,央行去年基本上是引导货币市场利率不断走低,这使得资金通过票据融资等途径刺激信贷增长。现在要调控信贷,必须要把货币市场利率放在一个合适的水平,通过公开市场操作去引导它、稳定它,而不是一味地将其放低。因此,公开市场操作不仅要关注数量,而且要对利率水平给予适度关注。 严控信贷增长 在货币政策报告中,央行用了“当前要高度关注固定资产投资增长过快、对外贸易结构性矛盾突出、流动性过多以及全球经济失衡可能给我国带来的风险”一句来表达对投资过快增长的担忧。 “高度关注说明央行绷得比较紧,说明投资快于央行本来预期,说明央行警惕,高度关注不是中性的。”林朝晖一口气说出“高度关注”的4个涵义。 对于央行而言,投资和信贷是一个问题的两面。彭兴韵表示,在直接融资不发达的情况下,投资的资金主要来自于银行。因此,高度关注投资的另一层涵义就是,央行也高度关注信贷增长,并希望通过控制信贷,进而将过快的投资增速降下来。 巴曙松认为,央行必然会采取的措施就是控制信贷。这从此前央行召开的信贷窗口指导会议已经验证。他判断,通过央行的窗口指导等措施,到6月份信贷增速就有可能降下来。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 证券 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 1000元小店狂赚钱 |

| 韩国女装年利近100万 |

| 韩国亲子装,卖疯了! |

| 女人钱,怎么赚 (图) |

| 100万年薪·招总裁 |

| 一万元投入 月赚十万 |

| 暴富:千个项目任选! |

| 99个精品项目(赚) |

| 强直性脊柱炎--站直了 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |