再融资开闸在即 呈现三大看点 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年04月20日 03:58 中国证券网-上海证券报 | |||||||||||

|

本报记者 何军 虽然,《上市公司证券发行管理办法》尚处于征求意见期,但从6家上市公司密集公布的增发预案看,非公开发行的特点已经显山露水。

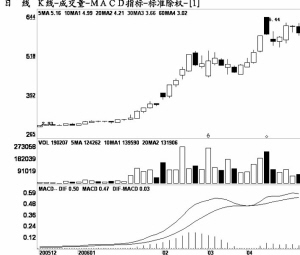

定价基准各异 从4月5日开始的短短半个月内,G建投、G泛海、G阳光、G京东方、G天威等5家公司公布增发预案,加上此前公布预案的G华新,在征求意见稿发布前后,共有6家公司非公开发行方案集中亮相。 征求意见稿第三十八条第一款规定,上市公司非公开发行股票,发行价格不低于定价基准日前二十个交易日公司股票均价的百分之九十。但实际情况是,上述6家公司的增发价格均大大高于征求意见稿的要求。 G建投、G泛海、G天威增发价格均为不低于公司A股股票增发预案公告前二十个交易日收盘价均价的105%%。 G阳光增发价格为公司批准非公开发行的董事会会议召开之日前20 个交易日公司股票收盘价的算术平均值的105%%。 G京东方增发价格为不低于审议增发议案的股东大会召开日前20个交易日公司股票交易收盘价的算术平均值。 G华新增发价格为不低于增发预案公告前20个交易日内公司A股股票均价的120%%。 正因为实际操作中增发价格普遍存在溢价,上述6家公司股价大多出现了不同程度的拉升,其中G泛海更是在短期内急速飙升。 发行对象多样化 由于征求意见稿没有对发行对象作具体限定,仅规定家数不超过10名,所以非公开发行时,公司确定的发行对象具有多样性的特点。 G天威规定的发行对象是控股股东天威集团、证券投资基金管理公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者以及其他机构投资者,其中天威集团认购不低于发行总数的28%。 G京东方规定的发行对象除实际控制人外,还有公司债权人。G华新、G阳光的发行对象则锁定为单一境外投资者,而且定向发行完成后,境外投资者将成为公司的实际控制人。 G建投、G泛海由于募集资金主要用于收购大股东资产,所以发行对象主要为公司大股东,其中G建投大股东承诺认购不低于发行总数的50%,G泛海大股东承诺认购不低于发行总数的75%。其余发行对象则由公司另行确定。 亏损公司照样增发 此前,上市公司增发新股必须满足最近三个会计年度加权平均净资产收益率不低于10%,且最近一个会计年度加权平均净资产收益率不低于10%。而征求意见稿对非公开发行的上市公司盈利指标没有任何要求。 正因为财务门槛有了重大变化,G京东方董事会才能在公司巨亏的情况下提出非公开发行的预案。根据G京东方预测,公司2005年亏损不超过16亿元,2006年一季度亏损不超过5亿元。这样的经营业绩要想再融资,在以往是无法想象的。 由此,非公开发行可以为包括亏损上市公司在内的所有公司引入新的战略股东、注入新的优质资产、进行收购兼并等提供新的工具和渠道,有利于提高上市公司质量和促进上市公司结构调整。 六公司非公开发行情况一览表 股票简称 增发数量 预案公告日 G建投 不超过6亿股 4月5日 G泛海 不超过4亿股 4月12日 G阳光 1.2亿股 4月18日 G天威 不超过3500万股 4月19日 G京东方 不超过15亿股 4月19日 G华新 1.6亿股 3月7日 新浪财经提醒:>>文中提及相关个股详细资料请在此查询 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 证券 > 聚焦新股重发 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 小女子开店50天赚30万 |

| 在家兼职,年赚100万 |

| 新型建材 月进10万 |

| 女人钱,怎么赚 (图) |

| 2万元投入月净赚20万 |

| 名人代言亲子装赚钱快 |

| 我爱美丽招商!加盟! |

| 品牌折扣店!月赚30万 |

| 泌尿疾病!特色新疗法 |

| 拒绝结肠炎!! 图 |

| 颈椎病--最新疗法! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

|

|

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |