年报解读:G药玻--顶住原材料涨价压力 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年04月05日 05:33 中国证券报 | |||||||||||||

|

本报记者 陶俊 G药玻(资讯 行情 论坛)(600529)日前公布的年报显示,在主要原材料价格不断上涨

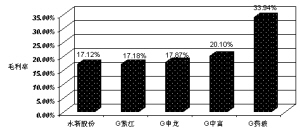

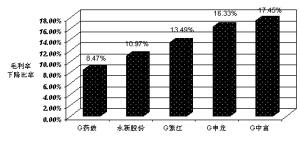

有效控制原材料风险 G药玻为国内规模最大、效益最好的药用玻璃包装企业,公司主导产品模制瓶国内市场占有率达70%以上。公司主营业务增长的主要原因,是报告期内公司调整产品结构,加大了棕色瓶、丁基胶塞的生产销售和国际市场的开拓力度。棕色瓶产品实现销售收入7670万元,同比增长59.12%;丁基胶塞产品实现销售收入9614万元,同比增长465.87%;出口产品销售收入7906万元,同比增长135.39%,占主营业务收入比例由2004年的6%提高到2005年度的11.76%。 报告期内,作为公司原材料主要来源的有色金属、石化产品等全球价格不断上涨,导致公司成本升高,公司毛利润也由2004年度的37.08%下降到33.94%,因此公司利润总额以及净利润的增幅要低于公司主营业务收入的增幅。但是,公司的毛利润仍居金属与玻璃容器行业之首,毛利率的同比下降幅度在同行业中也为最低,显示公司在有效控制原材料价格上涨的成本上面取得了一定的成果。 展望未来,中国医药行业发展较快,以每年10%~20%的速度增长,高于国民经济的增长速度,为公司造就了比较广阔的发展空间。公司产品在国际市场具有一定的竞争能力,还有较大的增长空间。因此公司面临难得发展机遇。公司宣称,2006年度公司计划销售收入比2005年增长25%以上,创造较好的经济效益。 值得注意的是,为了实现上述目标,2006年公司还得有效化解化工原料和能源价格不同程度涨价对公司产品成本带来的消极影响。此外,公司出口产品逐年增加,人民币升值也可能给公司带来风险,公司也宜关注汇率变动动态,与外商签订合同时最好增加汇率变动应对条款。 资金状况较紧张 在G药玻报告期末14.26亿元的总资产中,应收账款2.09亿元,比上年度增加4600万元。应收账款的增加影响了公司自有资金周转,同时加大了坏账风险。同时,由于生产规模扩大,生产品种增多,库存原材料和库存商品相应增加,公司存货也达1.73亿元,同比增长37.74%,增加了资金积压。 在应收账款和存货大幅增长的同时,2005年度公司财务费用为1032万元,比2004年度增长157.67%,主要系本期借款增加相应增加利息支出及存款利息减少所致。 而公司的资金需求却很大。为完成公司2006年销售收入比2005年增长25%以上的目标,公司预计需要流动资金7亿元。在投资方面,公司还计划投入高档轻量薄壁棕色药用玻璃瓶等三个项目,共需资金4.4亿元。公司称资金来源主要包括年初银行存款余额和销售产品的收入,首次发行股票时的募集资金,在证券市场进行增发股份募集资金,新增银行借款,以及其他可能的融资方式。较大的现金需求、相对小范围的融资渠道以及快速增长的应收账款可能会对公司的现金流产生一定影响,并使得财务费用继续增加。 紧张的资金状况要求公司进一步控制整个生产过程中的运行成本,努力节能降耗,同时注意掌握扩张的节奏。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 证券 > 上市公司2005年年报 > 正文 |

|

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 二折提货,千元做老板 |

| 名人代言亲子装赚钱快 |

| 小女子开店50天赚30万 |

| 女人钱,怎么赚 (图) |

| 06年赚钱项目排行榜! |

| 介入教育事业年赚百万 |

| 100万年薪招医药代理 |

| 品牌折扣店!月赚30万 |

| 泌尿顽疾——大解放! |

| 拒绝结肠炎!! 图 |

| 从此改变哮喘气管炎! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

|

|

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |