|

目前IPO数量超过10亿股大盘股的二级市场参与价值

2002年以来的新上市公司正成为市场新鲜血液

德鼎投资 胡嘉

“扩容”对股市造成的压力更多在于投资者心理的不确定预期,其实从历史上看,自1990年以来,股票市场的整体融资规模与上证综指高低保持着高度正相关。在1995-2000年长达六年的牛市中,年度筹资金额由103亿元上升到1533亿元,指数则由555点上涨到2073点,股市规模增长与良好赚钱效应互动。

目前已有众多研究分析表明,我国股市从来都不缺资金,缺乏的只是投资信心和赚钱效应。如沪深两市现有流通市值及总市值占居民储蓄和企业存款的比例之低下;M1与M2增速及两者之间的“喇叭口”保持高位;人民币升值预期强烈,相关资产预期收益率高;2006年以来中登公司股票开户数量一路攀升;证券投资基金年度扩募高潮即将到来;QFII准入门槛降低及入市节奏加快;券商集合理财销售渠道的拓宽及融资融券的破冰等,均是支持资金供应有效充裕的坚实依据。

“12.6”行情发展到现在,尽管市场赚钱效应在不断增强,价值成长、资产重估的主题投资在推陈出新,但横亘在多头面前无法逾越的“头把利剑”仍是“扩容因素”,这其中不仅有对现有存量资金承接能力的担忧,也有因新老股票比价效应所导致的估值中枢下移的悲观预期。然而无法回避的一个现实问题是,国内A股市场目前似乎正走入一个恶性循环中:“没有优质上市公司———难以提升整个市场的投资吸引力———市场规模扩张有限———融资功能受到抑制———优质上市公司去海外上市”。但换个角度看,正所谓不破不立,众多机构投资者所热忱期盼的“新老划断”或将成为优化现有资产结构,增强投资流动性,导入场外大规模投资闲钱的“新鲜血液”,那些仍苦于挖掘、营造策略主线的主流机构,或将再次寻找到行情的突破口和宣泄点。

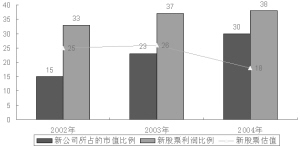

近三年上市的新公司正成为证券市场资产质量整体提升的“新生力量”,笔者统计了2001年以前上市老公司和以后上市新公司的资产质量、资产占整体市场的比例和动态估值水平等,发现估价更为合理的新公司占市场的市值比例和利润贡献比例不断上升和增长,对于市场的影响力度也在不断扩大。同时,这些新公司更易成为资金关注和投资的对象,价格表现明显好于高估值的老公司。可以预计的是,“新老划断”将在制度创新和产品创新的背景下“闪亮登场”,其良好的投资吸引力会对场内外投资资金形成良性共振和巨大的杠杆作用,特别是大型国企公司的IPO将构筑大盘指数的中期底部,成为打破熊市坚冰的“利器”。

笔者在分析历史上大盘股上市前后对市场和相关行业指数的影响中所采取的参考样本只有三家公司,分别是G宝钢、G招商和G长电(都属于大盘指数处于相对低位时发行上市的大型公司),发现存在如下套利规律:一是自招股说明书正式刊登之日的前一周(一般已有比较确切的消息散布到市场)到刊登之日的后一周(共十五个交易日),大盘指数出现一定幅度的下跌,主要受心理和资金面压力。其所属的行业指数表现劣于同期大盘指数,原因是新发大盘股发行市盈率低于二级市场行业平均水平,机构投资者会抛售一部分存量的同行业股票,以为新股做准备,同时也可降低行业配置风险。二是自招股说明书正式刊登之日的后两周起,大盘指数开始止跌回升,心理面和资金面压力有所减轻。其所属的行业指数表现开始跑赢同期大盘指数,原因是经过心理预期性的过度下跌之后,出现一定的投资价值。三是从G宝钢、G招商和G长电三家公司上市后的行业指数表现情况来看,上市时间最短的G长电在上市之后带动了整个电力行业整体表现和换手率均优于同期大盘指数,同时结合新股询价制下第一个IPO华电国际上市后对整个电力行业指数的影响是比较积极的。因此我们认为,在新老划断机制下,大型公司的上市将大大增强所属行业权重指数的市场影响力,其对应的同行业股票整体亦可能跑赢同期大盘指数。而且有趣的是,从目前已上市IPO规模超过10亿股的大盘股来看,即使是以上市首日的最高价买入,之后也必有盈利机会。

新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

|