评论:百大集团控股权争夺胜负皆为赢家 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年03月20日 05:32 中国证券报 | |||||||||||

|

由于商业地产的价值低估、核心商圈的不可复制、较强的现金获取能力,及股权结构分散的特点,零售百货业一直是资本市场并购重组的多发地带。 从2003年、2004年兰州民百(资讯 行情 论坛)、长百集团(资讯 行情 论坛)的场下协

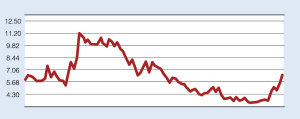

银泰系横向联合大力炒作 从动机上看,银泰系执着追求百大集团的原因,我们判断有两点:一是横向联合的产业动机。银泰百货与百大集团同处杭州,同处于一个商圈,有地缘优势,由此产生横向联合以实现规模和市场优势也属于正常的经营思路。从另一方面来说,两家百货公司又是门对门的竞争对手,即使收购不成,仅仅是参股股东,银泰百货也可以通过股东知情权和表决权达到知晓对方信息,干扰对方决策和经营的目的,即以部分资金参股来换取自己在实业经营和市场竞争方面的有利地位及长远利益。二是基于价值低估的财务动机。价值低估的财务动机容易理解。银泰系作为一家全国性的百货集团,对百货公司的价值有自己的理解。银泰系收购百大集团完全是有可能基于百大集团的价值低估。 有志于产业整合而跑马圈地的银泰系在政府路线走不通后,选择了在二级市场举牌收购流通股的方式。这种做法已有前车之鉴,南京新百,南京中商莫不如此。我们认为银泰系举牌收购百大集团有两种可能:一是买家得不到卖家认同,买家收购无门后做出的被动选择。二是借举牌收购概念进行二级市场炒作。如经过长时间运作暗中吸纳股票到一定程度后,再把一部分的分仓集中到一起然后发布增持股份的公告,以举牌概念刺激股价借机炒作。两者孰轻孰重,很难分清,在实践中往往取决于局势的变化。即使是以控制权为目的的举牌收购,在不能获取足够的筹码以实现控制权时,也可以借势在二级市场炒作一把以全身而退。3月8日,杭州控股与西子集团的股权转让协议公告后,银泰系次日即做出回应,公告银泰系以大宗交易方式进行了第8次增持。受此消息刺激,百大集团复牌后当天放量暴涨。在此之后银泰系的高调表现更是给这种炒作意图提供了参考。 西子集团政府路线暗渡陈仓 西子集团为追求产业多元化选中百货业,力挺本地百大集团。一方面,百大集团稳定的盈利能力、较小的经营风险,以及富有经验的管理团队对于一个急于拓展新产业实现多元化发展的西子集团来说实属难得;另一方面,百大集团所拥有的优良资产重估后的价值甚至高于永续经营价值,这意味着西子集团即使经营不善也不会因此背上沉重的包袱,收购百大集团的机会风险不大。第三,即使西子集团最终失去了控股权,仅就财务投资而言,西子集团也不吃亏,毕竟其协议收购的价格要远远低于银泰系二级市场的举牌价格,更是低于百大集团的重置价值。 3月8日,杭州控股一纸协议将西子集团送上百大集团第一大股东宝座,百大集团暂落西子。我们认为西子集团胜出对手有这样几种情况:一是西子集团出价更有优势;二是西子集团对百货业是外行。西子集团收购百大集团是外行收购内行,收购完成后,百大集团的商业品牌会保留,管理上短期内也会保持稳定,因而容易得到地方政府和管理层的支持。而银泰系则是百货业的强者,拥有银泰百货的商业品牌,若银泰系收购百大集团后,势必要对百大集团做大的调整,届时百大集团的品牌如何处置、管理层如何安排等等都存在变数,因而阻力相对要大一些。三是西子集团是杭州本土的优势企业,市场信誉、财务实力及经营管理能力经得起考验,而银泰系纵横捭阖的光辉记录多在资本市场,其市场形象有可能不符合地方政府的审美偏好。四是杭州市政府在选择交易对象时较多考虑了综合投资额度、对本地的经济贡献这样的指标,西子集团在这方面具有本地优势。 杭州控股综合考虑费思量 杭州控股作为百大集团第一大股东和唯一的卖家,在交易中左右着局势的变化。首先在选择合适的交易对象时,杭州控股钦定西子集团中彩,可能缘于综合考量的结果。随后,杭州控股在股权转让比例方面又摆下玲珑棋局,声称剩余的1061万股国有股(占总股本的3.93%)另有目的。我们猜测,考虑到双方体外究竟有无持股安排及持股多少都是个未知数,也是个变数,因此政府留下部分股权以借此起到少数派关键作用的可能性不大,留下这部分股权很有可能是准备用来进行奖励或激励管理层的。 至于杭州控股转让国有股权事先没有到产权交易机构中公开披露产权转让信息,广泛征集受让方一说,违反了《企业国有产权转让管理暂行办法》和《关于企业国有产权转让有关问题的通知》的规定,这实属误解。国资委颁布的上述两个规定规范的是非上市公司的国有产权转让,上市公司国有股转让实际执行的是财政部颁布的《关于股份有限公司国有股权管理工作有关问题的通知》,即市场俗称的200号文,该文并未规定上市公司国有股转让必须去产权交易机构挂牌。此外,新修订的《公司法》明确规定:“股东转让其股份,应当在依法设立的证券交易场所进行或者按照国务院规定的其他方式进行”。因此百大集团国有股转让不挂牌交易的做法并没有违反上市公司国有股转让的程序性规定。 国有股转让价格也是一个争论的焦点。即使不考虑商业地产的价值重估,杭州控股转让国有股的价格也远远低于股票市价,甚至低于银泰系提议的每股回购价。但我们认为,国有股权转让价格的确定并不仅仅是一个简单的价值判断问题。上市公司国有股转让在实务操作中通常是一揽子安排,涉及到方方面面的因素,如股权价格、职工安置,地方税收、招商引资,资源培育,以及整合方案等,这是一个复杂的交易过程,价格不是唯一的因素。因此出价高的人不一定就是最合适的交易对象,最合适的交易对象是各种因素综合作用的结果。更何况这部分国有股在转让时还是非流通股,包含了将来向流通股股东支付对价的成本。只要不违反国务院颁布的《关于规范国有企业改制工作的意见》中上市公司国有股转让价格不低于每股净资产的规定,定价多少才算合理,更多取决于股权转让协议的整体性安排。 至于银泰系提议由百大集团出资回购国有股,实质就是希望由上市公司出钱让大股东拿钱走人,以达到自己既不出钱又能成为第一大股东的目的。但银泰系的提议并没有得到杭州控股的积极回应。原因很简单,那就是这个提议有悖于地方政府对百大集团国有股处置的整体考量。 胜负皆为赢家 从公开披露的信息来看,西子集团目前在这场股权之争中略占上风,一是持股数相对多一些,二是持股成本相对低一些。但由于西子集团持有的股份为非流通股,在股改中要支付对价;而银泰系持有的多是含权的流通股,在股改中要获得对价,且持有的流通股数量已经超过百大集团流通股总数的1/3,对股权分置改革方案有一票否决权,因此百大集团究竟谁主沉浮目前还未可知。况且上述情况仅限于披露信息,并非实际控制的股份数量,股权之争中,借助于一致行动人或关联方暗中持股的情况并不能完全排除。 西子集团和银泰系双方都有不能顺利入主的底线和活棋,进可争取控股权,退可在二级市场获取高位变现收益。从目前的局势和二级市场股价走势情况来看,西子集团和银泰系都是市场的赢家。 至于后续的股改对价,完全取决于股东间的谈判,最终的方案一定是个妥协折中的方案,出现异数的可能性不大。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 焦点透视 > 银泰系举牌百大集团 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 有10万元该做什么? |

| 名人代言亲子装赚钱快 |

| 小女子开店50天赚30万 |

| 女人钱,怎么赚 (图) |

| 千元投资,年利百万! |

| 在家兼职年赚100万 |

| 太阳能空调节电75%图 |

| 品牌折扣店!月赚30万 |

| 泌尿顽疾——大解放! |

| 拒绝结肠炎!! 图 |

| 06年治哮喘气管炎,好 |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

|

|

|

| |||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |