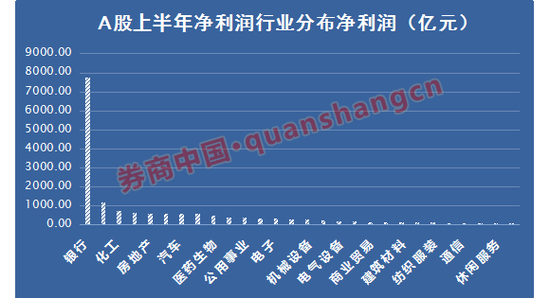

2017年上半年上市公司业绩全部披露完毕,广为流传的一张净利润分布图很是抓眼球。

银行股虽然股价不怎么给力,但盈利水平却堪称A股NO.1。在衡量赚钱能力这个事情上,A股其实只有两类股票,有25只个股可以叫银行股,其余3321只个股打包统一叫非银行股。

1、为何说银行盈利水平是第一位的,46%利润来自上市银行,25家银行半年赚7746.35亿,除了银行股其他行业都在打瞌睡?

2、如果将银行与非银金融合计,金融业上半年贡献了A股公司一半利润,半年共盈利8927.26亿元,占全市场的53.32%,果然还是金融业最好赚钱。

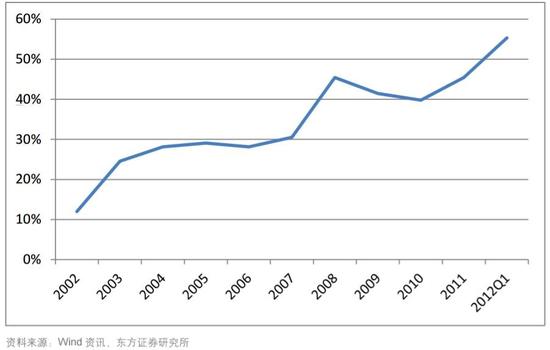

3、银行业净利占A股上市公司最高的年份是在2012年-2014年这3年期间,净利连续3年超过A股的50%,2013年一度达到53.57%的10年峰值。

4、上市银行中,工农中建又垄断六成利润:上半年实现营收1.21万亿,占银行板块的61.62%,净利5036.17亿元,占银行板块的65.01%。

5、“宇宙行”工商银行上半年净利1529.95亿元,继续成为全市场最赚钱的企业,工行一家的业绩最多约等于2722家非银行类上市公司的业绩之和。

据券商中国记者统计,上市银行上半年共计盈利7746.35亿元,占据A股全体股东净利润的46.26%,一个行业几乎单挑其余27个行业。

更逆天的是,银行业的7000多亿元业绩只靠25家公司就做出来了,“非银行板块“要实现同等业绩,却要3316家上市公司才行(如不计亏损公司,则只要凑2995家公司),其中,“宇宙行”工商银行上半年净利1529.95亿元,继续成为全市场最赚钱的企业。

一个算法就是,工行业绩最多约等于2722家非银行上市公司的业绩之和。

银行业十年霸主

银行业业绩称霸A股市场已经超过十年,当前的46%的利润占比虽然惊人,但却不是银行业的历史巅峰,甚至已经处于历史区间低位、且仍没有从下降趋势中走出来。反而是上游的资源板块和中游制造业的净利润占比开始提升。

据券商中国记者统计,从2008年至2017年十年间,银行股的中报业绩(净利润)占A股全市场的比例从未低于40%,最低的2008年也拥有41.22%占比,最高的时候是在2012年-2014年这3年期间,银行业的净利润连续3年超过A股全市场利润的50%,且在2013年达到53.57%的10年峰值。

值得注意的是,银行业的利润占比最近几年出现了下降趋势,主要是由于全行业盈利增速在2015年后快速放缓。

具体而言,A股上市银行在2015年的上半年盈利首次突破7000亿元、达到7184.72亿元,实现历史性突破,但整体净利润增速却只获得个位数增长,整体同比增长4%,上市银行的净利润占比跌破50%,达到49.3%。

此后的2016年,银行业净利润进一步放缓,一位国有大行行长的一句话很能生动体现:“以前银行是过好日子,现在是过紧日子,今后可能要过苦日子”,体现在财务报表上,最为明显的是四大国行中除了中行外,其余三家的全年营业收入均出现罕见负增长。

就2016年的半年报数据来看,上市银行的净利润同比增速破天荒到了2.76%的低位,是最近十年中的最低增长速度,但银行业的全市场净利润占比不跌反回升至了52.06%,这似乎说明其他行业的净利润增速放缓得更为厉害。

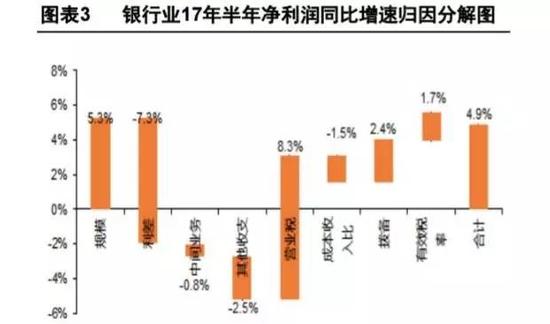

不过实践证明,银行业所谓的苦日子只不过是少赚一点而已,今年上半年全行业就实现盈利7746.35亿元、同比增速达到4.9%,增长速度高于市场预期。

平安证券日前发布行业研报称,上市银行合计实现归属母公司净利润同比增长4.9%,略高于中报前瞻预测的2.9%水平。如将业绩驱动因素分拆来看,主要是规模增速给净利润增长贡献了5.3个百分点,息差贡献了-7.3个百分点、是最主要的负贡献因素,同时手续费收入增长贡献了-0.8个百分点,成本收入比贡献-1.5个百分点,以及计提拨备贡献了2.4个百分点。

银行垄断A股46%利润,中农工建又垄断银行股的六成利润。数据显示,四大国有行上半年共计实现营业收入1.21万亿元,占银行板块的61.62%,实现净利润5036.17亿元,占银行板块的65.01%。

值得一提的是,工商银行一家的上半年盈利就达到1529.95亿元,占据银行板块的19.75%。

最赚钱的银行股,最低估的银行股

银行股粉丝一直是A股市场少有的坚定群体,不论中小创怎么波澜起伏,始终有一批投资者十年如一日地坚定看好银行板块,而支撑他们坚定走下去的主要两个原因,一个是凶猛的赚钱能力,一个是略为诡异的低估值水平。

没错,银行股贡献了全市场46%的净利润,却只拥有全市场15%的市值,可谓赚钱最多却估值最低。事实上,不管银行股业绩是好是坏,从2007年的牛市顶峰后,市场就再也没有给予过银行股好脸色,银行股估值一步步下降。

就估值数据来看,25只银行股合计拥有9.45万亿元市值,只占A股全市场的15.17%,同时银行板的市盈率中位数为7.31倍、市净率中位数为0.97倍,均为全市场最低水平。其中,华夏、民生、光大、农业、兴业和浦发等6家银行的市盈率低于7倍,交通、光大、民生和华夏等4只银行股市净率低于0.9倍。

同时,即便就净资产收益率来看,银行板块也是市场中的优秀选手,上半年整体ROE达到7.68%,只低于家电板块的10.27%和食品饮料板块的9.57%,为全市场第三高。其中,宁波银行的上半年ROE达到10.15%,招商银行和南京银行的ROE也超过9%,分别达到9.55%和9.51%,有机会实现全年ROE超过20%。

如果一定要说点什么,那就是这些年银行股的业绩增速从云端跌落,从动辄30%的业绩增长跌至个位数增速,一些大行甚至只能维持1%左右的业绩增速,更值得注意的是,江阴银行在去年全年业绩下滑4.49%的基础上,今年上半年继续负增长,半年净利润同比下滑2.57%。

估值毕竟是对未来的预测游戏,相较于眼前的盈利能力,A股市场似乎更看重企业的成长速度以及未来的想象空间。

银行业绩增速曾高达34.97%

回顾银行业10年业绩数据,新股民们或许会惊讶,如今被视为涨不动、成长慢的大象们,也曾是成长股的典范,银行业整体盈利曾在2010年和2011年实现过超30%的业绩增速,丝毫不输给今日的中小创们。

具体而言,上市银行曾在2010年实现了34.9%的业绩增幅,全年实现净利润3468.8亿,之后在2011年乘胜追击、净利规模一口气突破4000亿关口,当年业绩增速达到34.97%的10年峰值,但也是从这一年之后,银行业的整体业绩增速就没能超过20%。

可供银行股粉丝追忆的一组数据是,2011年上半年民生银行净利润同比增长56.98%,是当时成长性最高的银行股,平安银行增长56%、位居第二,四大行中的农业银行与建设银行也实现超30%的业绩增幅,分别达到45.43%和31.22%。

但在经历连续几年的增速放缓后,行业内外对银行股的业绩增长都放低了预期,如今行业整体增长了4.92%已经叫做超预期,四大国有行能突破1%的增速已经是“比较亮丽”的业绩。

数据显示,在今年上半年,华夏银行净利润增长0.1%、几乎原地踏步,中信银行和工商银行业绩增幅均不足2%,平安银行增长只有2.13%。

谁能和银行比肩?

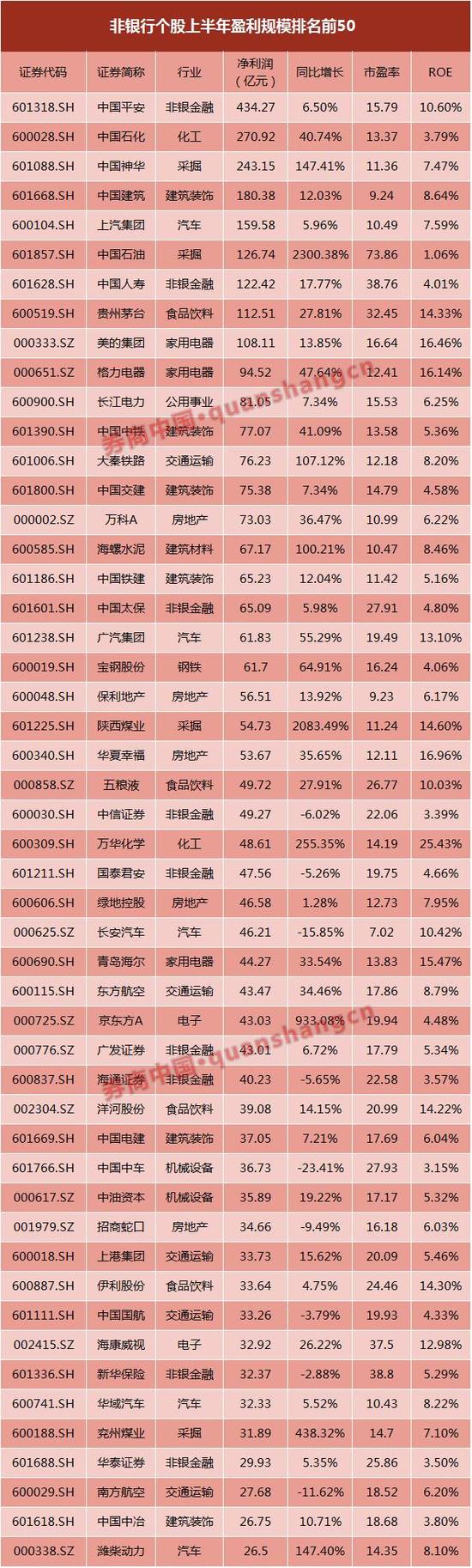

银行股是A股市场绝对的盈利规模王者,如果一定要说谁能够与银行股比肩,那恐怕只能是同为金融业的非银金融,说得更具体一些,其实只几家保险公司能够与之匹敌。

数据显示,剔除银行股后,A股上半年盈利最多的公司是中国平安,共计实现营业收入4637.65亿元,实现股东净利润434.27亿元;同时,寿险龙头中国人寿上半年也实现营业收入4014.24亿元,实现股东净利润122.42亿元,位居全市场第七名。相较之下,虽然同为非银金融,但券商们的盈利能力就要弱许多了,中信上半年共计盈利49.27亿元,只能位居市场第25位。

此外,盈利规模较高的行业版快还包括化工、建筑装饰和房地产,上半年分别盈利727.30亿元、635.51亿元和611.64亿元,全市场占比分别为4.34%、3.80%和3.65%。其中,化工板块的典型代表是中国石化,上半年共盈利270.92亿元,剔除银行股后位居市场第二名;建筑装饰板块的典型个股则是中国建筑和中国中铁,上半年分别盈利180.38亿元和77.07亿元。

就净资产收益率而言,A股市场中只有家电和食品饮料的ROE水平超过了银行股,上半年整体ROE分别达到10.27%和9.57%,可以与银行股试着一较高低。

具体而言,家电板块主要是得益于美的集团和格力电器的带动,这两家公司上半年的ROE分别达到16.46%和16.14%,分别实现股东净利润108.11亿元和94.52亿元,且实现同比增幅13.85%和47.64%。

食品饮料则主要是得到白酒股的加持,三大白酒贵州茅台、五粮液和洋河股份占据了食品饮料盈利规模前三名,上半年ROE分别达到14.33%、10.03%和14.22%,分别实现股东净利润112.51亿元、49.72亿元和39.08亿元,业绩同比增幅达到27.81%、27.91%和14.15%。

与上述几个行业形成鲜明对比,有些行业在A股市场中的盈利规模最低,净资产收益率也最低,远远不能与银行股进行比较。

全市场盈利规模最低的板块是国防军工。数据显示,国防军工板块今年上半年共实现营业收入1163.05亿元,实现股东净利润40.02亿元,整体ROE只有1.56%,为A股市场盈利规模最小的板块,只为贵州茅台35%左右——那些吐槽三瓶酒买下一个军工的同学也可以服气了。

事实上,尽管军工板块盈利规模不高,但市场一直给予了较高的估值水平,整个板块的中位数市盈率达到100.15倍,中位数市净率达到3.27倍。同时,就占比情况来看,军工的净利润占全市场的比例为0.24%,但市值占比却达到1.35%。

银行业挤占实体经济利润了吗?

作为经济体系中的资金中介部门,银行业通常被视为经济运作的润滑剂和资源调配部门,但这样一个中介系统却长达十年拿走了经济体系中的四成以上利润,难免需要面对一个长时间以来的质疑:银行业是否侵占了实体经济的利润?

银行业的高利润由来已久,但银行业利润在A股市场站占据大幅比例,却非天然现象,主要是2002年-2003年期间进行过一次飙升,从10%多的占比突破至20%多,之后连续数年保持在30%左右,但在经历2007年的金融危机后,银行业的净利润占比再次开始飙升,终于2008年首次突破40%。

东方证券曾对这段时间的银行数据进行回溯,认为银行股净利润占比创新高主要受到四个因素影响:主要银行上市、实体经济加杠杆、官定利差保护以及银行拨备反哺,其中银行新股上市并非主要原因,同时认为银行的高ROE建立在三个柱上:价格垄断,即存贷利差保护;主体垄断,即银行牌照高度稀缺;替代品垄断,即直接融资受到限制。

银行业的持续多年高利润占比,每年都会引起了各界人士热议,其中证券时报就曾在2012年刊登过署名“宣宇”的评论文章《加快改革 终结银行对实体利润挤占》,认为银行业过度侵占实体经济利润是银行业垄断和过度保护的必然结果。

该篇评论表示,“这种利益分配格局产生了很多负面影响,在经济下行的形势下,这种利益分配格局强化了实体经济的困难和大众的不满。要破除这种不合理的分配机制,需要对金融系统进行系统改革,可以从放松银行进入、发展债券市场和利率市场化改革开始。”

不过,也有业内人士曾公开表示,凭简单的财务数据得出“实体经济为银行打工”以及“银行掠夺企业利润”等结论有失偏颇,需要理性看待银行与企业之间的相互支持关系,并认为银行与实体经济之间是“一荣俱荣、一损俱损”的密切联系,同时就银行和企业的财务费用、利润、利差等经营指标来看,银行与企业之间不是“单向掠夺”,而是“互相支持”。

不管市场怎么争议,政策层面已经正在逐步推动银行业向服务实体经济转型。

银监会在今年4月7日发布了《关于提升银行业服务实体经济质效的指导意见》,要求银行业金融机构,“要充分认识有效支持实体经济对银行业长期稳健发展的重要意义,自觉按照回归本源、专注主业、下沉重心的原则,确立科学的发展理念和战略方向,加强决策、执行、监督、评价等治理机制建设。”

此外,在今年7月召开的全国金融工作会议中,也明确提出了“服务实体经济、防控金融风险和深化金融改革”三项任务,并且明确提出要“推动国有大银行战略转型”。

9月1日举行的“首届中国上市银行发展论坛”上,中国银行业协会秘书长黄润中发言称,几家上市大型银行拥有全球领先的资产规模,在息差下降、减费让利、降低实体经济成本的背景下,能够保持一定的利润增长,已十分不易。“与此同时我们也看到,中国银行业过去所谓“躺着挣钱”的日子,已经一去不复返了。”

同时,黄润中对银行业提出建议称,上市银行应在维护好股东利益的同时,更加回归服务实体经济的本源,实现银行业与实体经济和社会发展的共生共融。

进入【新浪财经股吧】讨论

责任编辑:张海营