中国股市史上最大肇事者是如何炼成的?

一切从一个惊人的26秒开始。

8月16日,周五的交易日。上证指数从2075点开盘,比此前一个交易日略微低开。周五往往是股市比较敏感的日子,中国央行的调控政策和证监会的新政策常常会选择在周五闭市之后公布。中国的A股市场正持续几年的低迷,自从2011年股指跌到2500点之下,投资者们一直在期待行情出现转折。但在2013年过去的8个月里,上证指数累计下跌了8%。没有什么好消息。8月16日,这一个交易日的开始也没有什么特别。

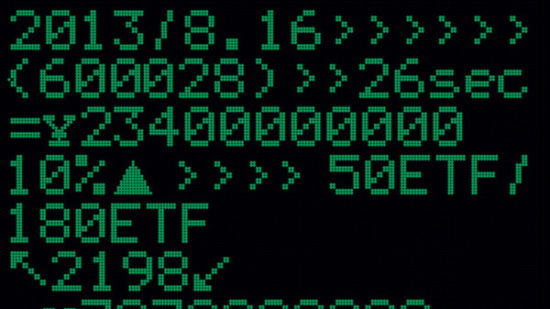

从11点05分31秒开始,一轮始料未及的暴涨开始。从中国石化和全球第一大市值的工商银行开始,在26秒之内,这两支A股市场的权重股先后封到涨停。跟随在它们之后来到涨停位置的,是70多只蓝筹股。股指在最高的一刻冲到了2198点。

一切都太疯狂,谁都不知道,究竟发生了什么。

“就像游戏画面突然卡住了一样。”私募公司煜融投资的董事长吴国平的第一反应是系统卡住了。他多点击了几次,发现不停有千万数量级的大单在买入权重股,“在脑中想了一下,这不像是什么乌龙。”

对于吴国平来说,这就是机会。他发了几条微博,接了一位记者的电话,他相信,“国家资金正在入场”。因为自己的仓位很重,行情变化又让人根本来不及做反应,他并没有进行什么操作。他之前配置了许多电子信息类股票,他相信权重股行情会马上带动其他个股的上扬。有一位朋友给他打电话,说自己已经全仓买入了民生银行,吴国平笑他动作太快了。

这对于所有中国证券业人士来说都是极其不平常的一天。陈平在11点之后就在不停地接打电话,他是上海一家私募基金的投资策略顾问,因为事情发生在上海,深圳的同行打电话过来问他是怎么回事,他又向北京的同行打听是不是要出政策了。

第二波上涨从11点15分开始,这意味着更多的资金正在入场。陈平纠结于不知道该不该立即买入,又怕错过了利好又怕消息是假的。午餐时间,香港一家投资银行的交易员林子聪和同事讨论暴涨的原因,大家猜的最多的是央行即将发布降息的消息。有一位同事则认为是有人“按错了按钮”,这在好多股票市场上都有过先例。

陈平偏向认为是什么地方出了错,但他也想:“也许市场真的就被激活了呢?”在8月16日的前一个交易日,沪市的交易量仅有847亿元,这是个惨淡的数字。

事后证明,此刻有一笔72.7亿元的资金在同一时刻进入了上海证券交易所系统并达成了交易,这笔钱撬动了从权重股开始的整个市场,在半个小时之内,因为这笔资金和由它所带来的连锁反应,中国股市经历了前所未有的、足以被载入历史的剧烈波动。

光大证券,随后成为事件的主角。

当事件在8月16日下午股市开盘后的时间里逐渐清晰起来之前,各种传言在行业和投资者间流传。从政策层面,猜测包括了降息、优先股试点方案、推行蓝筹股T+0(当日清算和交割)交易等等。另一种传闻的方向则指向了光大证券这家公司,这种传闻也分为了许多个版本,例如模拟盘在操作时切入了实盘,例如套利产品下单失误、3000万股错输成3000万手,例如外来资金借由光大自营盘进场交易。

在一个急需刺激的股市里,没有太多人愿意相信这会是一场意外。“一个交易员不可能做到这样的事情”,陈平打算在下午继续观察,如果股指还在继续被推进,那么就真的应该有好消息了。中午开会时,吴国平对同公司管理其他基金的同事说,行情来了,应该赶紧配置股票。

光大证券在下午被停牌是第一个明确的坏信号。随后,这家公司发布了公告,证明它的“策略投资部门自营业务在使用其独立的套利系统时出现问题”。股市随后掉头向下,在8月16日收盘时,上证指数停留在2068点,成交1231亿元。

事件的主角正式进入人们视野。接下来的问题是,这究竟是怎样发生的一场事故?

矛头很快指向了光大证券策略投资部的ETF(Exchange Traded Funds)套利业务。ETF是跟踪指数的基金,它由一揽子按照比重配置的股票组成,不同ETF产品跟踪不同的指数,比如50ETF跟踪的是上证50指数。

套利机会则来自于ETF的特殊性,它在一级市场交易,但它与二级证券市场之间存在着T+0交易机制,这意味着你可以灵活地将ETF赎回变成一揽子股票,也可以买入同样配置的股票申购成相应的ETF产品。

因为系统处理订单需要时间,这时候在两个市场之间短时间内会产生微小的价差。“例如当上证是2000点时相应的ETF指数可能是2002点或者是1998点”,曾在高盛担任衍生品交易员的魏微说:“这对普通投资者来说可能是微不足道的,但对于持有大量资金的机构来说,这就是一次套利机会。”当ETF出现溢价时,交易员可以买入一揽子股票申购成ETF再卖出,反之出现折价就先买入ETF随后再赎回为股票再卖出。

事实证明,光大证券在8月16日的早晨确实制定了这样的套利计划,他们计划使用最高8000万元的额度进行交易。在那天的9点41分、10点13分和11点02分,光大证券的交易员分别下了三笔订单。

对于机构来说,套利机会不仅需要资金,还需要技术支持—一个强大的软件系统和量化策略模型。这个系统会自动计算出ETF中每只股票配置多少数量才最贴近指数,量化策略模型则会把检测到的套利机会告诉交易员,更自动化的模型和系统则可以自动生成订单。

量化交易模型和大数据的原理接近,它是一种算法,通过对历史数据的分析寻找规律,建立模型,再通过模拟盘进行检测,最终投入应用。这是一种完全投机的投资策略,不需要考虑宏观消息和公司的基本面信息,常常被机构用在套利以及风险对冲上。

林子聪说:“一种交易系统是自动操作的,只要设定好一些条件,当价格、时间等因素满足时,就会自动做出交易。这需要强大的IT部门支持,并且系统价格很贵,但大公司一般都会购买这种系统。而另一种方式是交易动作需要人工操作。”林所在的投行规模不算大,因此采用的是人工操作系统。

香港一家投资管理公司的负责人刘重对《第一财经周刊》说:“一般我们做量化交易会在开盘和收盘时看一下系统,保证正常运行就行。”这家公司在内地设置的股指期货交易在当天还获得了盈利。

1950年代,量化模型被第一次提出,1971年,巴克莱银行旗下的投资管理公司发行了第一只量化指数基金。现在,高盛的量化对冲基金管理着超过1000亿美元的资金,主要雇佣数学家和物理学家们。而整个量化对冲市场规模超过了2万亿美元,每年的增长在25%以上。

“目前在中国券商中,量化投资规模最大的就是这次事件的主角光大证券。”中国量化投资学会理事长丁鹏告诉《第一财经周刊》。2012年10月,光大证券为量化投资和另类投资设立了子公司光大富尊投资公司,以加强它的创新业务。据丁鹏介绍,中国国内的投资机构在大约2005年左右开始研究量化策略,国泰君安是最早的券商之一,在2010年4月证监会推出股指期货后,大量机构开始使用量化策略去做套利和对冲。

但是,谁也没有预料到,套利系统出现了致命的错误。

在8月18日由光大证券披露的细节显示,发生错误的这个套利系统由一个订单生成系统和一个订单执行系统组成,前者由光大证券自己研发,后者从第三方公司上海铭创购买。这个系统此前经历了6个月的模拟,正式使用刚刚4个月的时间。

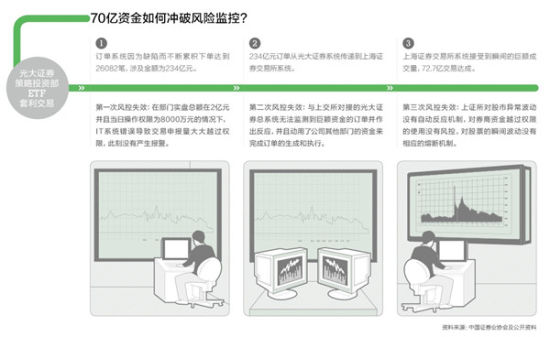

这是第一次系统发生故障,而故障导致的结果是,72.7亿元资金冲破了所有人、机器和制度的障碍,最终搅乱了整个市场,造成无法挽回的损失。

8月16日,当光大证券策略投资部打算利用50ETF和180ETF产品进行套利交易时,订单生成系统在150秒内重复下单,产生了26082笔订单,而执行系统的缺陷让对可用资金额度的校验也失灵,这些预期外订单被发送到了上交所系统。光大证券累计申报买入234亿元的股票,最终成交了72.7亿元。

失控的72.7亿元,这始终是被关注的焦点—无论是最初人们更倾向于猜测的交易员失误还是随后被光大披露的系统缺陷。

这原本是一场必须在严密的风险控制下发生的交易,这种控制的一部分就是对交易员的控制。一位香港投行的交易员告诉《第一财经周刊》,每个交易员管理都会受到三项指标的限制,一项是控制产品的范围,比如做股票的无权做外汇产品;第二是控制开盘权限,这会根据公司的资金分配以及交易员的经验而定;第三项是控制止损,当达到Losing Size上限就会马上暂停交易。在香港,一个小型投行的交易员权限可能最高只有1亿港币,而在像高盛这样激进的大券商,一个有2到3年工作经验的交易员可能拥有10亿美元以上的权限。

“无论是乌龙指还是系统错误,这么大一笔资金能通过层层风控还是一件无法理解的事情,公司的风控不可能只有一层。”中信证券量化对冲小组负责人赵军对《第一财经周刊》说。

光大证券策略投资部是8年前公司设立的一级部门,负责公司复杂金融产品设计、定价、销售及风险控制,而这个部门的实盘限额只有2亿元。“最终与上交所对接的应该是光大证券的总系统,即便ETF套利系统重复下单绕过了2亿的红线,但光大的总系统也应该监测到来自某个系统的下单金额超过了权限,最不可思议的是动用了权限之外的巨额资金来执行订单,2亿之外的资金应该来自于其他部门。”赵军解释。同样,上交所也没有对234亿的异常订单做出及时的警示反应。

在华尔街历史上也曾发生类似事件。2010年5月6日,道琼斯指数在盘中瞬间下跌约1000点,至少有30只标普500指数成分股在5分钟内下跌超过10%,这是道琼斯指数历史上第二大单日波幅。

这次事件被称为“闪电崩盘”(Flash Crash),最初它被认为由“乌龙指”引发,但随后的调查显示这可能是系统性缺陷—越来越多的电子控制代替人脑接管了交易,而这中间系统发生了错误。

在量化套利中,下单策略通常有两种,一种是按照价格设定,这种策略可以把成本控制在一定范围内,但这样可能会延长买卖的时间,在等待过程中可能随时丧失套利机会;另一种是不限制价格,按照市场价买卖,只对交易数量进行限制。

大部分套利交易都会选择第二种方式,包括光大证券在内。当234亿的订单被下达时,为了满足订单需求股票价格被瞬间自动推高。如果A股不设有10%的涨跌限制,则波动会变得更为严重。

闪电崩盘让关于高频交易的讨论变得越来越多。高频交易是量化策略衍生出来的一个主流策略,计算机找到套利机会,一秒钟内可以执行上千次交易。

目前,美国股票交易市场约有一半的份额由高频交易来完成。以往,交易员在交易大厅内是主角,然而这一切已经慢慢由计算机算法、程序、交易机器人和疯狂的速度所代替。而光大证券在公告里透露出,造成事故的ETF操作是高频交易。

2010年5月之后,美国证监会推行了为限制股票异常波动的“熔断机制”,如果某只股票的价格在5分钟内下跌超过10%,该股票将被暂停交易。

港交所对于非正常的订单也有相应的反应机制,主要针对错误订单。当港交所监测到数量过大的订单时,系统会发出警示,要求下单的交易员复核订单,港交所的交易系统也会显示出下订单机构的名称。目前,A股市场只对新股上市或股票重组复牌当日设定了熔断机制。

8月16日15点,上交所发布公告称当日系统运行正常,已达成的交易将正常清算交收,这意味着光大证券的损失已经不可避免。在之后的声明中,光大证券称已经“通过自有资金、变现部分证券类资产等措施保证正常清算”。而8月16日当天为了对冲新增持仓的风险,光大买入了7000多张股指期货空单。

陈平庆幸自己没在8月16日这一天进行操作,而光大证券一天之内的损失达到了1.96亿元,这几乎相当于这家公司2012年净利润的20%。8月18日,中国证监会和上海证监局对光大证券正式立案调查,从8月19日到11月18日之间,光大策略投资部被暂停自营业务。

这意味着除了交易损失,光大证券还可能受到来自监管层的警示或处罚。而8月19日公司向投资者发出的公告承诺,在处置方案前不会减持因套利交易系统事故购入的股票,因对冲风险购入的股指期货空单会主动平仓,获得的利润按责任处理。此前,光大证券已经获批了70亿再融资计划,调查让这个计划也很难实施。

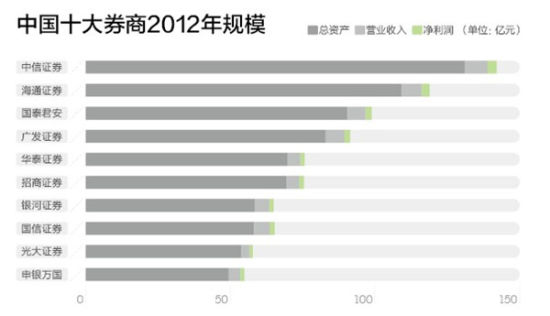

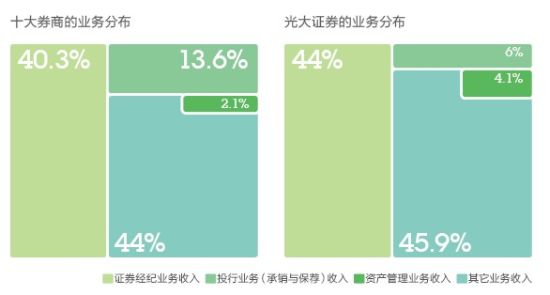

按总资产排名来看,光大证券目前是中国第9大券商,2012年它的收入是36.5亿元,同比下降了19%,利润则下降了35%。行业背景是股市行情低迷、交易手续费下降和IPO暂停,这对于大部分收入来自于传统经纪业务和以IPO为主的投行业务的券商来说都是考验。而2012年光大证券的自营业务收入同比增长了77%。

“券商的创新业务不会因为此次事件而暂停,而会在风控和IT技术上做加强和提升。”丁鹏评价说。但也有媒体消息说,监管层对券商的创新正抱审慎态度,随后可能会整顿或暂停有关业务。

“事件反映出来的是很多风控机制形同虚设”,东海证券上海水城南路营业部副总经理童彬说,“光大证券没有遵守信息披露的及时性,而监管部门对于资金的监控也不够严厉。”

更多随光大证券的72.7亿资金而进入市场的机构和个人投资者已经面临损失,而从现在来看,不能确定光大证券最终会如何为这些遭受损失的机构和个人负责。但最夸张的一种说法是,光大证券可能因此破产。

“我们担心的是以后发生这种情况怎么办?是不是任何大机构只要用72亿就能操纵市场?”陈平说。

“我们看到了拉动大盘或权重个股其实只需要很小的资金,如果下一次是恶意操控可以做得更隐蔽一些,所以这件事的影响很坏,要看监管层最后怎么处理来遏制这种行为。”刘重说。

8月19日,上证指数从2055点低开,最终收盘于2085点。光大证券在8月20日复牌,当日跌停,市值蒸发了41亿元。

(编辑:朱逸)

进入【新浪财经股吧】讨论