6%增值税“电击”60万亿资管,别把6个月当缓冲期

吴海燕 券商中国

还在为资管产品增值税新政而苦恼不已的资管产品管理人们,暂时可以喘口气了!

1月11日,财政部和国家税务总局联合发布补充通知,针对去年12月21日发布的140号文第四条规定“资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人”,明确不再从去年5月1日起向管理人“追溯”增值税,并将起征时点延后至2017年7月1日(含)以后。

“这给了大家6个多月的过渡期和缓冲期,终于可以喘口气了。” 一家北方大型上市券商资产管理部总经理向券商中国记者表示,目前正在焦急等待着国家税务总局制定的“资管产品运营过程中发生增值税应税行为的具体征收管理办法”出台,再根据具体细则来进行产品调整。

一家南方地区中型券商负责资管的高管则告诉记者,在等待细则的同时,公司已按照最严格的标准在做准备工作,“包括合同修改、对投资者公告、征求投资者意见、产品运营、调整产品净值、确定投资者权益、重新计算管理费、系统改造等工作都要做,工作量非常之大。”

不追缴,给半年过渡期,“喘了一口气”

去年底,财政部和国税总局发布140号文,规定“资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人。自2016年5月1日起执行。”这一纸通知让整个资管圈“炸开了锅”。

就在资管机构为此焦虑苦恼时,昨日(1月11日),财政部“改口”,不再向资管产品管理人追溯增值税,起征时点延后至2017年7月1日(含)以后,这一“打补丁”政策让行业暂时松了一口气。

对比“140号文”,最新“2号文”将市场最为争议的一条修改为“2017年7月1日(含)以后,资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人,按照现行规定缴纳增值税。”而资管产品运营过程中发生增值税应税行为的具体征收管理办法,由国家税务总局另行制定。

一家北方大型上市券商资产管理部总经理接受券商中国记者采访时表示,正在焦急等待具体细则出台,“大家对很多东西都不清楚,到底哪些是应税行为?哪些不是应税行为?但至少给了半年的‘缓冲期’,等细则出来后,再根据具体细则再来进行研究调整。”

记者从多位知情人士处获悉,目前国家税务总局正在对多家资管机构进行调研了解,资管产品增值税的具体征收管理办法可能先出台一份征求行业意见稿,将在7月1日之前出台最终修订版。

“很多券商基金公司看到这个稍微喘口气,但只是暂时不征税,既然文发了肯定要征,所以需要深入了解文件影响,2号文给税务局留空间,也是给金融企业留空间,所有资管合同都涉及重现修改,约定扣税义务,资管产品设计都要考虑税了。”中汇税务集团主管合伙人、全国技术总监赵国庆接受券商中国记者采访时说道。

赵国庆提醒称,资管机构在未来半年的过渡期里,需要提前做好准备,资管机构基本上不可能通过管理费来消化增值税,资管计划管理人在资管产品运营过程中所增加的管理成本势必将直接转嫁到投资者身上。

值得注意的是,在“2号文”发布之前,国家税务总局去年12月30日还发布了《关于财税[2016]140号文件部分条款的政策解读》,列举了资管产品管理人在以自己名义运营资管产品资产的过程中,可能发生的三种增值税应税行为:

因管理资管产品而固定收取的管理费(服务费),应按照“直接收费金融服务”缴纳增值税;

运用资管产品资产发放贷款取得利息收入,应按照“贷款服务”缴纳增值税;

运用资管产品资产进行投资等,则应根据取得收益的性质,判断其是否发生增值税应税行为,并应按现行规定缴纳增值税。

不过,该解释文件并未完全解答行业的“困惑”。普华永道税务合伙人康杰认为,规定旨在解决征管环节中谁来缴纳增值税的问题,但没有进一步明确增值税税负由哪一方来承担。

“即增值税税负是否应反映在资管产品的净值中?资管产品的增值税应税行为所需缴纳的增值税销项税额可否用管理人的增值税进项做抵扣?其金融商品转让负差可否与管理人的转让金融商品销售额相抵?同一管理人管理不同资管产品的情况下,不同资管产品的增值税是否合并计算?管理人收取的管理费所附带的销项税额同时是资管产品所负担的进项增值税,管理人是否需要(或者是否可以)给自己开具增值税专用发票?”

康杰认为,上述一系列问题,都需要政策部门做进一步明确或指导,以避免投资者和资管产品管理人就增值税税负问题产生矛盾。此外,还存在部分资管产品可能面临重复征税,保本收益可否仅凭合同条款判断等疑问待解。

焦急等待细则,“工作量很大”

在焦急等待征收细则的同时,一家华南方地区中小型券商资管部高管则告诉记者,目前公司已按照最严格的标准在做准备工作,“包括法律合同修改、对投资者公告、征求投资者意见、产品运营、调整产品净值、确定投资者权益、重新计算管理费、系统改造等工作都要做,工作量非常之大。”

德勤还提醒称,实践中同一管理人可能管理多个资管产品,未来管理人除了继续应监管要求对不同的资管产品单独记账、单独核算并编制财务报告以外,还需要管理每只产品的增值税事项,这对管理人而言颇具挑战。

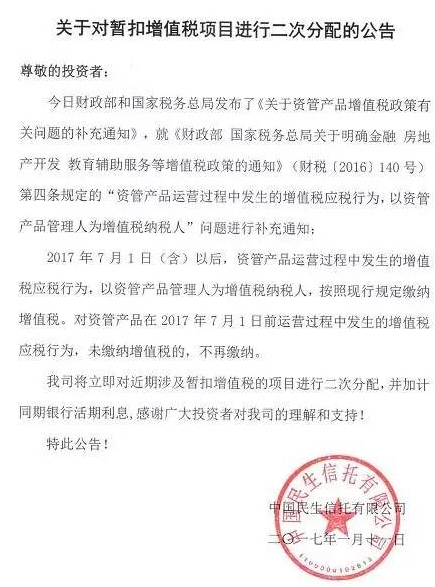

而在政策调整的20天里,民生信托行动最为迅速,也是“吓出了一身冷汗”。

民生信托1月11日发布《关于对暂扣增值税项目进行二次分配的公告》,将立即对近期涉及暂扣增值税的项目进行二次分配,并加计算同期银行活期利息。

图片

图片早在1月5日,民生信托发布了一则《致广大投资者的公告》,自2016年12月21日起,民生信托将对信托产品收到的应税收入暂扣增值税。“因信托项目税费增加,导致可分配收益减少,部分存续项目预期收益率将有所下降。”

6%增值税“电击”60万亿资管

尽管有了半年过渡期,但运营资管产品的纳税主体已明确界定,资管产品管理人在岁末年初遭受的重击,也将持续振动着60万亿的资管业。

据证监会副主席李超在财经年会上的说法,截至2016年6月底,剔除重复计算因素,中国资管业务规模约为60万亿元,大体接近上年GDP总量。

其中,银行理财26.3万亿元,信托计划15.3万亿元,公募基金8.4万亿元,基金专户16.5万亿元,券商资管计划14.8万亿元,私募基金5.6万亿元,保险资管2万亿元,简单相加后的规模总计逾88万亿元。由于在实际运作中,部分资管产品互相借用“通道”,产品互相嵌套、交叉持有等,剔除这些重复计算因素,国内资管业务规模约为60万亿元。

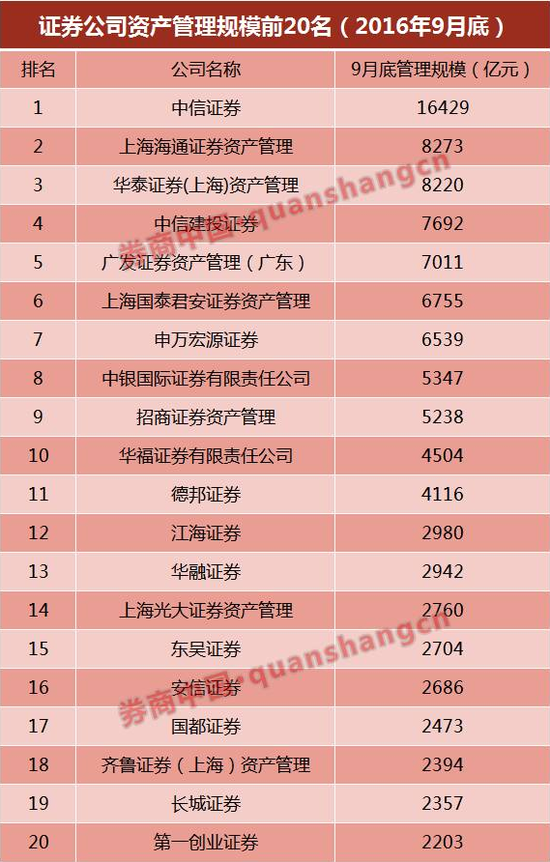

由于具体征收管理办法尚未出台,暂时还无法预估管理人所缴纳的增值税规模,但“能力越大,责任就越大”,先看一下证券公司资产管理规模前20名:

图片

图片而据中基协统计,截至2016年9月30日,基金管理公司及其子公司专户业务规模最大,达17.39万亿元。

图片

图片证券公司资产管理业务规模次之,截至去年三季度末,达15.77万亿元。

图片

图片截至去年三季度末,基金管理公司管理公募基金规模8.83万亿元。

图片

图片截至去年三季度末,私募基金管理机构资产管理规模达6.66万亿元。

图片

图片进入【新浪财经股吧】讨论

责任编辑:李子聪