原标题:理财收益超半年净利 上市公司热衷理财背后怪像不少

越来越多的上市公司投身“理财大军”,利用闲置资金购买理财产品。

然而理财热之下,却存在不少怪象,如部分公司理财产品收益高于今年上半年净利润;部分公司一边喊穷,抛出定增方案向市场融资,一边却将巨额资金用来购买理财产品。

上市公司兴起“理财热”

今年以来,市场资金面相对紧张,而在此期间,各类货币基金、银行理财产品的年收益率水平也出现了水涨船高的迹象。在房地产面临调控升级、股票市场不确定因素较多、实体经济回暖态势有待确认诸多背景下,通过购买银行理财产品,成为不少投资者处理闲置资金获得稳健投资回报的重要选择。

然而,在实际情况下,上市公司购买理财产品的热情并不逊色于普通投资者。

以认购日期计算,截至9月22日,24家上市公司年内认购金额累计达到40亿元以上,其中新湖中宝累计认购金额高达200.73亿元居首,其累计持有的理财产品高达74个。

数说上市公司购买理财产品那些事

iFinD统计数据显示,截至9月22日,A股累计共有1689家上市公司披露了逾30000条关于购买理财产品相关公告。

通过梳理发现,今年以来,逾11000多份理财产品已经到期,涉及1306家上市公司,涉及的总金额高达8502亿元。

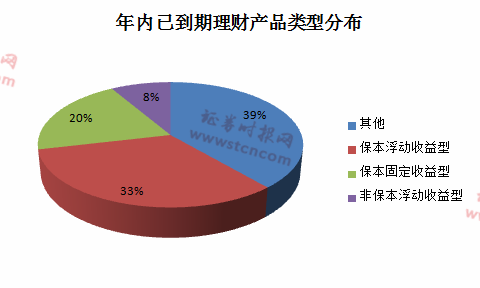

以理财产品的类型分布来看,上述公司购买的且年内已到期的理财产品基本集中在保本浮动收益型、保本固定收益型、非保本浮动收益型等3大类型,占比分别为33%、20%、8%。

从理财产品的期限长度分布情况来看,20天至40天及80天至100天的理财产品备受上市公司青睐,两者涉及的理财产品数量分别为2545份和3304份,占比分别为21.84%和28.35%。此外,20天以内的超短期理财产品也较受欢迎。

从预期收益情况来看,上市公司购买的理财产品的预期收益主要集中在2%至3%、3%至4%、4%至5%等3个区间,涉及的数量分别为2160份、4176份、2218份,分别占比18.54%、35.84%、19.03%。

再从资金的来源来看,据不完全统计,约6500份理财产品的公告指出资金属于自有资金;另外约5200多份理财产品的资金含有募集资金。

值得注意的是,只要资金来源合法合规,决策程序合法合规,并能合理权衡主业发展的需要,上市公司投资理财产品并不是很大的问题。但是,若上市企业疏远主业过度投资理财,或者把理财作为长期性投资,这种投资行为并不可取。

65家上市公司理财收益大于上半年净利润

往年不少主营业务亏损的“僵尸股”靠政府补助、变卖资产输血,如今与时俱进的扭亏方式“炒股炒房买理财”,理财收益甚至成为部分主营业务惨淡的上市公司业绩支柱。

首先,理财产品收益成为部分上市公司增厚业绩的重要来源。截至目前,14家公司理财产品收益(仅统计年内已经到期的理财产品的收益)与其今年上半年归属于母公司股东的净利润比值超过50%。其中,龙源技术、南通锻压、开尔新材等11家公司的理财收益超今年上半年净利润。

以龙源技术为例,半年报数据显示,今年上半年归属于母公司净利润为130万元,但其自今年以来通过购买银行理财产品获得到期收益金额达到804万元。

以下为理财收益占净利润超过50%的公司名单:

从理财效益来看,新湖中宝理财收益最高,已到期理财产品的累计收益达到8701.82万元,其次为中国动力,累计收益为7994.52万元,通过购买理财产品累计收益达到2000万元以上的就有20家公司。

一边积极购买理财产品一边抛出定增方案“补血”

除此以外,部分上市公司还一边喊“穷”,抛出定增预案拟向市场融资,另一边却用巨额资金用来购买理财产品。

据不完全统计,一边抛出非公开发行预案,一边却有闲置资金购买理财产品的上市公司多达90家。

以松芝股份为例,2016年9月份公司用闲置募集资金向中国农业银行购买“本利丰•90天”人民币理财产品4,000万元,此款产品起息日为2016年9月30日,到期日为2016年12月29日,预计年化收益率为2.80%。此外,公司今年8月25日还公告,拟使用不超过人民币3亿元闲置自有资金购买理财产品,单个理财产品的投资期限不超过3个月。

另一方面,2016年6月,松芝股份披露非公开发行方案,方案提到,公司拟非公开发行募集资金总额不超过 15.8亿元,扣除发行费用后的募集资金净额拟用于新能源汽车空调及控制系统、干线铁路及城市轨道交通车辆空调产业化项目和补充流动资金,其中拟使用募集资金11.65亿元补充流动资金。值得注意的是,初始方案披露后,松芝股份还不断对该方案进行修改。2017年6月最新修改方案为非公开发行募集资金总额不超过8.35亿元,其中拟用来补充流动资金的金额降至5.09亿元。

进入【新浪财经股吧】讨论