皖能电力定增募资24.5亿 拟注入大股东电力资产

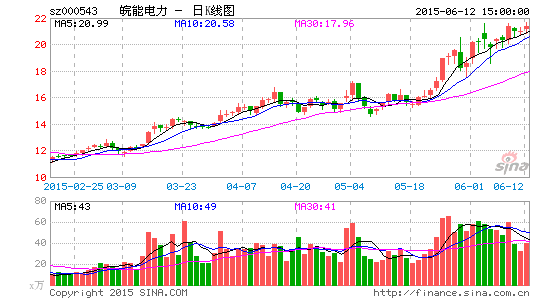

皖能电力(000543)今日发布公告,拟以不低于17.32元/股的价格,非公开发行不超过 1.41亿股,募资不超过24.50亿元,用于扩建火电机组项目、补充流动资金,并借此将控股股东皖能集团旗下的电力资产注入上市公司。公司股票今起复牌。

预案显示,目前本次的发行对象尚未确定,公司董事会将在获得本次发行的核准文件后,根据股东大会授权和证监会[微博]相关规定,与主承销商协商确定发行对象。而本次募集资金除了投向皖能铜陵第二台百万千瓦机组建设项目(3.30亿元)、补充流动资金(5亿元)外,公司还将通过定增收购皖能集团所持有的国电铜陵25%股权和国电蚌埠30%股权,两笔收购预计需使用募集资金不超过16.20亿元。

根据评估,国电铜陵和国电蚌埠净资产合计为19.53亿元,预估值达到58.7亿元,增值率为401.64%。而根据2013年的评估结果,上述资产评估值合计为47.17亿元,与本次估值相差24.43%。

对于评估差异,皖能电力表示,本次估值上浮主要是国电铜陵及国电蚌埠上网电量、收入和利润大幅增长,从而导致未来净现金流量预测水平大幅提升;此外,市场基准利率下降、行业成长风险相对降低、公司抗风险能力增强,也导致折现率下降。

2012年,皖能集团承诺皖能电力将成为其旗下发电类资产运营的唯一境内上市平台和资本运作平台,今后将向皖能电力注入电力资产。皖能电力除使用本次非公开发行股票募集资金收购资产外,还拟使用自筹资金不超过10.65亿元收购皖能集团持有的淮南洛能46%股权。两个方案不互为前提。

皖能电力表示,本次定增将使公司电源结构得到优化,减少同业竞争,权益装机容量有较大提高,发电能力进一步增强;同时,公司市场占有率将进一步提升,抗风险能力大幅提高。

随着国家对电力体制改革的不断深化,优化电力资产结构、提质增效成为发电企业首要的工作重点,电力资产证券化水平也有望提速。据统计,电力行业的资产证券化率仅从2000年的17.2%增长至2014年的37.1%,年均提升约1.42个百分点,增速较慢,当前电力资产的证券化水平尚有较大提升空间。(阮润生)

进入【皖能电力吧】讨论