申达系两度卖子两上市公司被抽血 500强梦碎

近日,中达股份发布重组预案称,拟出售全部资产、负债及业务,并以定增方式收购深圳市保千里电子有限公司100%股权。重组后的中达股份,由塑料包装公司摇身变为一家高科技安防公司。

除了此次卖壳的中达之外,隶属“申达系”的另一家上市公司“江苏申龙”早已在2011年卖壳。相继两度“卖子”之后,曾显赫一时的“申达系”在资本市场上已经节节溃败。

创始人曾上榜福布斯

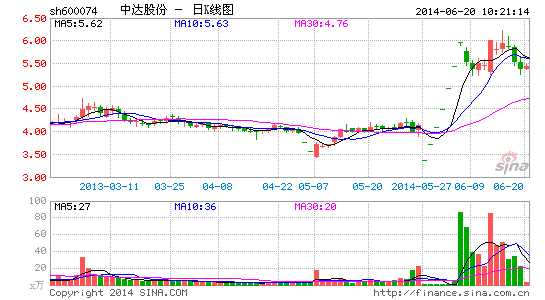

“申达系”旗下中达股份“卖壳”的重组方案发布后,中达股份接连拉出7个涨停,这让股吧里的投资者雀跃不已。但中达股份曾经的东家“申达系”已经彻底没落。

“申达系”的主体为申达集团,申达集团此前是中达股份控股股东。资料显示,申达系主体为申达集团,后者主要从事塑料制品的生产销售。申达集团成立于1994年,注册资本11000万元,由江阴市申港镇投资有限公司、自然人张国兴、张国平、张国伟和公司其他高级管理人员出资设立,其中,持股申达集团70%股权的张国平是公司法人代表和实际控制人,也是公司的主要创始人。

农民出身的张国平,其创业经历和成绩堪称辉煌:

1980年代,张国平带领数十名子弟兵在农村筹资建厂。1996年,张国平及其团队自发研制烟膜技术成功,为企业创造利润数亿元;1999年,建立全国第一家专业化包装园区;2004年,申达集团进入中国企业500强名单,同时成为亚洲第一、世界第三的中国软塑包装行业龙头企业。

张国平本人也收获了诸多称号:1998年“中国包装企业十大杰出人物”、2001年“全国乡镇企业家”、2002年“中国优秀企业家”、2003年“江苏省优秀民营企业家”、2005年“江苏省劳动模范”……

在此期间,张国平控制的申达集团通过旗下两家上市公司,涉足多项领域的投资,其中包括房地产行业、典当行业、担保行业、酒店业等。巅峰时期,申达集团的总资产达到百亿。2005年,创始人张国平连同其两位兄弟登上了福布斯富豪榜。

曾经实力雄厚的张国平及其“申达系”,是怎样沦落到一再卖壳并逐渐没落的?

祸起债务担保

整个申达系一度拥有两家上市公司,五大集团,50家左右的骨干企业。2008年10月,申达集团董事长张国平告诉媒体,他的目标是让申达进入“世界500强”。6年之后的如今,不仅申达集团没能如愿进入世界500强行列,连同以集团为主体的整个“申达系”,也迎来了溃败的命运。

2006年,申达作为担保方,被卷进江苏太平洋建设集团的连带担保责任,多家债权银行向申达求偿金额达数亿元的贷款。通过调查发现,截至2006年11月30日,申达集团资产总额59.1576亿元,负债总额42.0725亿元,资产权益比只有8.85%,资产负债率奇高。

作为申达集团的核心上市公司,中达股份贷款规模也非常惊人。截至2006年底,仅短期贷款就达到23.193亿元,应付票据也有6.07亿元。截至2007年上半年,中达股份对内对外担保余额共计15.031亿元,占净资产的比例高达152.18%。江苏申龙同样未能幸免,截至2007年6月30日,担保总额共计4.567亿元,占公司净资产的比例为119.27%。

分析认为,申达系不仅存在大量的体系内担保,而且还有较大数量的对外担保,其中中达股份、江苏申龙为资产负债率超过70%的企业担保金额超过10亿元。

申达系还存在其他问题,比如盲目扩张产能,脱离主业,盲目涉足房地产和准金融行业,导致大量资金沉淀,难以收回。

两上市公司被抽血

为解决集团的资金危局,张国平开始将手伸向集团实际控制的两家上市公司“中达股份”和“江苏申龙”。

2006年7月,中达股份与申达集团和江苏瀛寰(江苏瀛寰是中达股份和江苏申龙原第二大股东)签订出资转让协议,以1.8亿元收购申达集团持有的江阴申达大酒店有限公司70%股权;以2亿元收购申达集团、江苏瀛寰分别持有的常州御源房地产有限公司39%和51%股权。同时,申达集团和江苏瀛寰公司分别将对常州御源和申达大酒店持有的1.2亿元债权一并转让给中达股份。

同年9月,江苏申龙和控股股东申达集团签订了《土地使用权转让协议书》,决定以1.04亿元向申达集团购买公司周围9宗工业用地的土地使用权;半个月以后,江苏申龙通过了两项收购提案,决定以3012万元收购申达集团持有的靖江国际大酒店32%的股权,以6000万元收购江苏瀛寰持有的东海证券4.95%的股权。

通过这一系列资本运作,旗下两家上市公司为申达集团“输血”,前后高达近10亿元。对集团的“献身”给江苏申龙的业绩带来了直接影响。2007年到2009年,江苏申龙连续亏损。2009年,江苏申龙被暂停上市。中达股份也遭遇了相同的命运,2006年当年,公司净利大幅下滑,2007年至2009年,公司亏损总额超5亿。

2008年4月,中国农业银行江苏分行、中国建设银行江苏分行牵头的江苏省19家金融机构,36家参贷行,共同放款57.19亿元“发展资金”注入申达集团的19家经营企业,为这一明星民企救急。

按照张国平当时的说法,这是申达提出的一套“创造性的解决方案”,“资金如新鲜血液般注入申达,使企业重新焕发了活力”。

但事实并未如同张国平所说“使企业焕发了活力”,在接下来的几年中,“申达系”接连陷入更深泥沼。

申达系卖壳还债

2011年8月26日,停牌达两年半之久的*ST申龙(即停牌前的江苏申龙)发布公告称,“经中国证监会[微博]并购重组委审核,公司重大资产出售及以新增股份吸收合并海润光伏科技股份有限公司事项获得有条件通过”。

资料显示,截至2012年三季度末,上市公司贷款余额为18.1亿元,其中流动资金贷款本金7.6亿元及相应利息已经逾期,固定资产贷款金额为10.5亿元,也于2013年4月到期。通过对申龙的重组,海润光伏实现借壳上市。

2012年9月27日,江苏省政府主持召开银团协调会议,研究申达集团银团贷款风险化解工作。11月公司披露江苏省人民政府办公厅专题会议纪要显示,与会银行同意对申达集团进行整体破产重整。

于是,申达系旗下仅剩的一家上市公司中达股份,成为集团的又一个贩卖对象。

2013年4月30日,中达股份宣布收购常州中翎新材料科技有限公司55%的股权,但该事项最后搁浅。一个月后的2013年5月30日,中达股票开始停牌;2014年5月27日,中达股份发布重组预案称,拟出售全部资产、负债及业务,并以增发方式收购保千里100%股权,拟购买资产的预估值不超过30亿元。

根据与保千里的重组预案显示,中达股份拟向庄敏等5名发行对象以非公开发行股份的方式购买其合计持有的保千里100%股权,该项资产总估值不超过30亿元。发行价格为2.12元/股,合计发行数量不超过14.15亿股。而据媒体报道援引保千里的财务数据显示,公司股东权益的账目价值只有2.6亿元。该笔交易完成后,庄敏以37.9%的持股比例,成为新公司的实际控制人。

据报道,通过此次重组,中达股份获得收益约8.92亿元,原银团债务得以清偿,其中有一部分被豁免。

□新京报记者 张泉薇 北京报道

(原标题:“申达系”:两度卖子 “500强”梦碎)

进入【中达股份吧】讨论