西安饮食入股杜康调查:其母公司曾被查 财务数据存疑

核心提示:层层调查显示,中国杜康旗下公司污点重重,财务存疑,上市难行,由此西安饮食(9.890,0.33,3.45%)只用10天就抛出的2亿增资方案或存在较大风险。

“张红军这个人挺了不起的,当年杜康酒厂效益已经很不好,但他接手后才几年,就把业绩做起来了,现在咱们这杜康酒卖得可好了。”虽然已经离开陕西白水杜康酒业有限责任公司(以下简称“杜康有限”),但提起董事长张红军,前员工小陈(化名)仍对其十分敬佩。

陕西省渭南市白水县的杜康镇,相传曾是酿酒始祖杜康酿酒之地。沿杜康酒厂旁蜿蜒山路下行15分钟,可见一清泉,因有记载称“杜康取此水造酒”故名杜康泉,泉边设有杜康庙。据清代《白水县志》记载:“泉隐隐喷出,至冬不竭,流四里许,入白水河,乡民谓此水至今有酒味。”

作为杜康酒的起源地之一,白水杜康酒厂在镇上几乎家喻户晓。小陈告诉记者,杜康酒厂(即现在的“杜康有限”)十多年前还是县办企业,有一年外销的大量白酒卖不出去,被经销商退回,当时县里的学校发不出工资,最后只得以那批被退回的白水杜康酒抵了。

今非昔比的是,随着近年来白水杜康品牌的逐渐强大,当年那批被退回的无奈发给教职员工的白水杜康酒,现在已经成为白酒收藏界的香饽饽。“那批白酒的酒瓶很有特点,八个棱的,现在还有很多人抢着收购,价格也翻了好几番。”小陈边说边伸出手向记者比划。

小陈不知道的是,他眼前这家杜康酒厂,早在2009年就已经被董事长张红军以中国杜康集团(CHINA DU KANG CO LTD,股票代码“CDKG”)名义运作到大洋彼岸的美国OTCBB市场交易上市。

小陈更想象不到的是,他眼中效益很好,销售突飞猛进的杜康酒厂早已因为信批存在问题及股价长期低于1美元,被美国监管层降至粉单市场(相当于垃圾股市场)。截至6月21日,杜康集团在OTCBB市场上的股价仅为0.03美元。

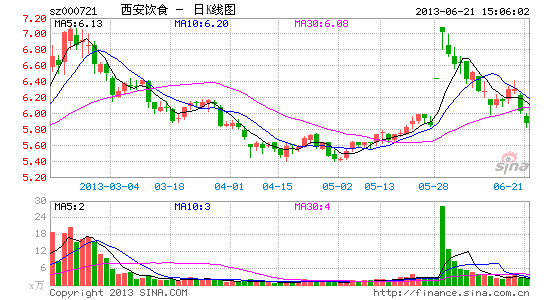

但张红军的资本运作梦显然还没有完,在陕西杜康酒业集团有限公司(以下简称“杜康酒业”)官方网站上,杜康酒业已聘请中信国际集团等中介机构入场进行资产重组,拟冲刺上市。确定冲刺上市后,杜康酒业快速找到西安老牌餐饮上市公司——西安饮食(SZ,000721)入股投资,西安饮食表示,拟以不超过2亿元现金或非货币性资产增资杜康酒业。

尽管前景宏大美好,本报记者亲赴陕西白水县调查发现,杜康酒业实际上只是中国杜康体系下一家白酒销售公司,依附于经销杜康有限生产的白水杜康酒,且没有白水杜康系列商标所有权。

此外,记者对比中国杜康在美国SEC披露的年报和西安饮食公告两份数据发现,杜康酒业在中美两地披露的财务数据具有多处不一致,值得注意的是,杜康酒业的控股母公司中国杜康此前曾因信批问题被降至粉单市场。此外,中国杜康系公司更在赴美上市前就因非法发行股票被陕西证监局介入调查。

层层调查显示,中国杜康旗下公司污点重重,财务存疑,上市难行,由此西安饮食只用10天就抛出的2亿增资方案(详见本报“西安饮食2亿豪饮杜康酒业,实为参股销售公司”报道)或存在较大风险。

非法发行前科

喜登辉科技实业曾打着海外上市旗号销售原始股,并因此遭受监管层调查。

本报“西安饮食2亿豪饮杜康酒业,实为参股销售公司”文章中曾指出,杜康酒业仅为白水杜康体系内的白酒销售公司,该公司既不具有杜康酒研发生产能力,也未拥有白水杜康系列商标权。

而另一个在公告中未被提及的事实是,西安饮食拟参股的杜康酒业实际上有着美国证券市场背景,系中国杜康集团(CDKG)在中国的持股子公司。中国杜康通过持有陕西喜登辉科技实业股份有限公司(以下简称“喜登辉”)83.75%股权间接持有杜康有限75.80%的股权,而杜康有限则持有杜康酒业12.06%股权,是其第三大股东。

杜康有限为何要在西安饮食的公告中隐藏这一层股权关系?对此,记者联系到杜康有限媒体负责人,“领导都去出差了,不能接受你们采访,不管是当面还是书面的,有问题你们不如先去问西安饮食那边。”该负责人表示。

公开资料显示,OTCBB市场又称布告栏市场,是由NASDAQ的管理者全美证券商协会(NASD)所管理的一个交易中介系统,被认为是一种非常不规范的市场,挂牌企业规模小且质量差,不具备投资价值。

“OTCBB的上市门槛很低,基本上随便收购当中的一家壳公司就能上市,一般国内一些达不到纳斯达克[微博]或者纽交所上市要求的公司,会先求在OTCBB上市,再从其转板到纳斯达克或其他市场,可以说,OTCBB实际上是没有门槛的转板市场。”一位从事海外上市的律师事务所合伙人告诉记者。

由于信息不对称,OTCBB市场不仅被众多不了解美国资本市场的企业当成了登陆美国交易所的“捷径”,更有很多国内企业打着美国上市之名,进行非法的股权发行。

记者通过互联网信息查询发现,公司前身为喜登辉,因赴OTCBB上市股权架构需要,喜登辉变为中国杜康集团下控股83.75%的公司,直接控股杜康有限和陕西白水杜康品牌管理有限两家公司。

值得注意的是,喜登辉科技实业曾打着海外上市旗号销售原始股,并因此遭受监管层调查。2006年7月20日,陕西证监局在《打击非法发行股票纪实》一文中提及,目前该局正在对陕西喜登辉科技实业等6家公司进行调查。

“这些非法发行的股票,绝大多数不可能去美国上市,即使极少数去上市,也是在OTCBB、粉单市场挂牌,这些市场企业大多质量较差,跟投资者最初的美国上市远景存在较大差别。”前述律师事务所合伙人告诉记者。

无独有偶,《江南都市报》2006年11月8日一则题为“虚构原始股敛财20万”的报道中指出,经公安及检察机关调查,江西弘有投资顾问有限公司(以下简称“弘有投资”)从2005年9月注册成立起在没有取得证监局授权的情况下,由业务员通过固定电话随机通知大量市民,宣传、代理转让喜登辉等三家未上市公司股权。

从2005年9月至今,弘有投资以每股4.8元的价格为上述三家公司代理转让了22万股权,并从中赚取每股1元多的高额利润,共违法获利20余万元。最终公司法定代表人陈某被西湖区人民检察院以涉嫌非法经营罪批捕。

上述报道显示,喜登辉在OTCBB上市前借助中介公司,非法发行股票的行为已经非常明显。此外记者了解到,时至今日,仍有部分购买喜登辉原始股的受害者在艰难寻求维权,网上也能查询到大量相关维权信息。

不仅如此,另一家被爆出非法发行股票的公司——陕西中科航天农业发展股份有限公司(以下简称“陕西中科”)也是中国杜康的关联企业。中国杜康在年报中指出,陕西中科是公司董事长的亲属间接控股的企业,且其对陕西中科具有实际控制权。

与此披露相对应的是,《证券日报》一篇对张红军访谈的报道中曾提及,喜登辉以土地、技术等资产入股形式投资、改制了陕西中科,该公司注册资本为5168万元,总资产达1.38亿元。

值得注意的是,尽管2006年陕西中科就被爆出非法发行股票一事,但7年过去了,公司至今仍未在美国任何证券市场上市。“我们目前还在做合并上市事宜。”陕西中科一位工作人员称。该工作人员还告诉记者,可以考虑买公司的原始股,很快就能上市了。

财务数据存疑

进价1082.52万元的白酒,最终卖出获得16500万元,销售毛利率高达1424.22%

除非法发行股票前科外,中国杜康及下属公司的信披情况亦疑点重重。

其中,西安饮食拟参股的杜康酒业身份最为神秘。对于该公司,西安饮食仅在公告中披露了基本的股权、经营数据,未对公司实际经营情况做具体阐述。但记者走访白水县发现,杜康酒业的注册地实际上是杜康有限的厂址,该镇村民告诉记者,该地址一直只有杜康有限一家公司,从未见过一家名为杜康酒业的企业。

从杜康酒业经营范围来看,公司主要从事预包装食品批发零售、自营代理商品和技术进出口,不具有白酒研发生产能力,这意味着,公司销售的杜康酒或均为中国杜康体系下的杜康有限处购得。

记者注意到,中投证券近期一份研报上对杜康酒业经营情况略有提及,“杜康酒业全权负责陕西杜康酒的销售,杜康酒是陕西省第三大白酒品牌,2012 年销量3000 吨左右,主要市场包括陕西、东北、河南、湖南等地。2012 年杜康酒业收入1.65 亿元,净利润2062 万元,公司实际控制人为张红军。”

但根据中国杜康披露的一份经销协议,杜康酒业仅在江苏、浙江、辽宁、吉林、黑龙江具有经销权,期限为5年,销售价格由杜康有限评估决定。但据中国杜康销售区域情况显示,2009年至今,公司前五大销售省份则为陕西、河南、湖北、山东、安徽,这意味着,杜康酒业既非全权负责陕西杜康酒销售,甚至连公司大客户省份的经销权都未获得。

此外,据年报披露,中国杜康最大的直销客户为杜康酒业,其2009年至2012年对公司的销售收入逐年提高,分别为59.47万美元、102.89万美元、147.40万美元和176.45万美元。

从股权结构来看,杜康酒业前五大股东为一致行动人,其中多家为张红军控制的企业,由此可以推测,杜康酒业作为中国杜康系中的直销公司,代理其他厂家酒类的可能性并不大,然而,由于公司经营范围有限,销售中国杜康生产的白酒应为公司主营收入来源。

但前述数据披露,2012年杜康酒业对中国杜康的销售收入为176.45万美元,约为1082.52万人民币。由于杜康酒业2012年披露的营业收入为1.65亿元,若该公司仅销售白水杜康系列白酒,则意味着,其将进价1082.52万元的白酒,最终卖出获得16500万元,其销售毛利率高达1424.22%。有业内人士对此奇高的销售毛利率水平提出了质疑。

值得注意的是,美国证监会也对中国杜康财务数据真实性颇为怀疑。记者在SEC网站发现,美国证监会跟中国杜康之间存在大量信件往来,主要围绕对公司的信批质疑。

其中,美国证监会指出,公司2009、2010年年报里面没有任何董事会成员或者首席财务官、首席执行官的签名。其次,公司一些报告存在信息披露不及时,披露信息有误的情况。最后,美国证监会特别指出,公司在年报附录里10.45和10.46两个部分(其中就包括对杜康酒业的分销协议和卫生许可证),需要向SEC提供完整的版本。

“信息披露存疑是公司被降至粉单市场的重要原因。”前述律师事务所合伙人告诉记者,“一般中国企业在OTCBB被降级主要是三方面原因,股价长期低于1美元,公司盈利情况不好,常年亏损,最后就是信息披露质量存在较大问题,涉及造假等,从中国杜康实际情况看,信息披露和股价跌破1美元应该是降级粉单的关键原因。”

回归上市疑云

杜康酒业2012年营业收入1.5亿元,但净利润仅2000多万,远达不到上述借壳门槛

据杜康酒业官网透露,该公司已经聘请中信国际集团等中介机构进行资产重组,拟冲刺上市。若最终成功登陆资本市场,西安饮食或将获得大笔投资收益,利好业绩提升。

但有深圳地区投行人士对此颇为怀疑,“经销类公司在中国很难IPO,除非把研发、生产资产一起打包注入,否则只能借壳上市。”

而记者在另一位投行人士口中了解到,由于IPO停止发行,壳资源颇为火爆,目前借壳企业的净利润达不到2亿门槛基本借壳无门。

“2亿门槛的说法基本属实,我们手下有一家东北国企,上百亿的规模,主要做环保、循环产业的,至今还没有找到合适的壳资源。”一位并购重组人士也证实了上述观点。

从公告信息可见,杜康酒业2012年营业收入1.5亿元,但净利润仅2000多万,远达不到上述借壳门槛。那么,杜康酒业会否将美国粉单上市的中国杜康集团资产打包注入,从而实现白酒研发产销整体上市呢?

“成功的可能性很小,红筹股回归一直是我们业务领域操作的难题。老实说,我们手中在做的红筹股回归有10个项目,但是估计最后能成功的最多只有2个。”前述律师事务所合伙人向记者直言。

“这些企业出去上市前一定是做了红筹结构,比如变更控制人国籍,或者在海外注册控股公司等,但现在想重头到脚倒回来实在太难了,一般都要投入比较大的成本,比如必须找内资企业重新收购等,税费成本也很高。”

进入【西安饮食吧】讨论

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情