双汇海外买猪如意算盘 低价收购高价注入A股市场

记者 方进新

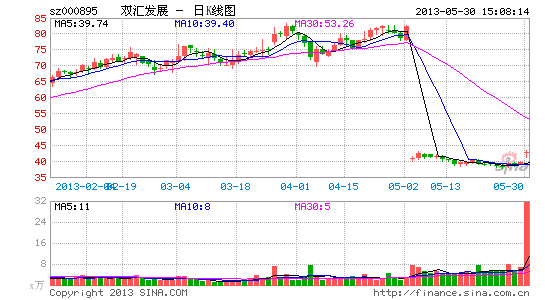

日前,中国肉制品生产商双汇国际控股有限公司同意斥资约47亿美元收购史密斯菲尔德食品。如果交易顺利,将成为中国买家对美国企业的最大一宗收购案。收购方双汇国际控股是双汇发展(000895)的控股股东,也就是说,这宗收购与A股的双汇发展并无直接关系。但市场预期,收购完成后,双汇发展的控股股东会把这块资产注入上市公司。若未来控股股东把从美国低价收购的资产放至A股市场高价注入,当中的获利当然是不菲的。这或许正是双汇的如意算盘。

算盘一:海外收购猪肉

资料显示,史密斯菲尔德食品成立于1936年,是世界最大猪肉生产商,目前在全球12个国家开展业务。

根据此前公布的2012年财报,该公司营收131亿美元,营收来源主要分三块:猪肉、生猪和国际业务。生猪业务每年有约85.1万头母猪产1580万头猪崽。

史密斯菲尔德公司在销售鲜肉方面有行业领先的地位,但高毛利的品牌包装肉则落后于竞争对手。有分析人士表示,双汇海外收购的目的也正是看中它的鲜肉生产能力。

目前,中国是一个巨大且增长中的市场,猪肉需求巨大。而美国的生猪生产具有低成本的优势,且整个农业市场已呈现供应过剩,急于把产品外销。

这次双方的结合将给史密斯菲尔德食品公司带来新的市场渠道和中国强大的分销网络,而双汇方面也能获得低成本的美国猪肉供应,在这点上,双方似乎是共赢的。

算盘二:低价收购 高价注入A股市场

也有分析人士认为,史密斯菲尔德食品公司近年的盈利能力一直不稳定,这宗交易或隐含一定风险。资料显示,该公司在2009、2010 年是亏损的,2011年净利是5.2 亿美元,而2012 年较11 年下滑至3.6 亿美元。波动的主要原因是饲料价格上涨,下游方面的生猪供应过剩,以及高端的品牌包装肉竞争力弱于对手。

上述分析人士表示,这次收购标的盈利能力较薄弱,而且在美、墨等国的分支多有涉及环保的麻烦,估计双汇在后期的整合将面临很大的困难。

除此之外,估计双汇控股股东这次打的最大算盘是想以后把史密斯菲尔德食品公司注入上市公司。

这次的总收购价是71亿美元,远低于A股的双汇发展940多亿的市值;史密斯菲尔德有70多年历史10多个品牌,营收规模是A股双汇发展的两倍多,而市值却远远低于A股的双汇发展,主要原因是A股给予双汇发展的估值较高,美股市场给予收购标的的估值较低。

若未来集团公司把从美国低价收购的资产于A股市场上高价增发,把美国资产以A股市场的水平来估值,当中的获利自然是不菲的。

《投资快报》发自广州

进入【双汇发展吧】讨论