中国医药合并天方药业进入倒计时

冯皓

天方药业昨晚公告称,证监会相关机构已于昨日审核了两家公司换股吸收合并的重大资产重组事项,审核结果将在近日对外公布。

自4月3日起,中国医药与天方药业双双停牌。两家同属“通用系”的医药类上市公司,曾长期受到外界的同业竞争质疑。

2012年5月,旨在“解决同业竞争、破解再融资难题”的重组方案出炉。

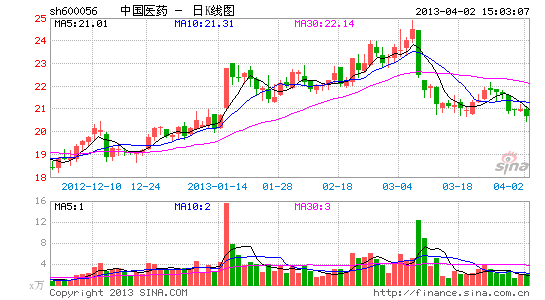

根据这份方案,中国医药拟以吸收合并的方式整合天方药业,其中,中国医药将以换股方式吸收合并天方药业,中国医药换股价格为20.64元/股,天方药业换股价格为6.39元/股,换股比例为每股天方药业股份换取0.31股中国医药股份。该方案在去年12月中艰难获得双方股东大会通过。

4月2日,中国医药和天方药业的收盘价分别为20.65元/股和6.39元/股,与两家公司确立的换股对价惊人的接近。

天方药业董秘刘宁宇接受《第一财经日报》采访时说,重组将为资产负债率高达75%的天方药业带来利好。

天方药业2012年年报显示,虽然实现营业收入32.36亿元,同比增长10.62%,但归属于上市公司股东的净利润仅为4192.76万元,同比增长4.63%,剔除2788.2万元的政府补助后,天方药业实际归属于上市公司股东的净利润仅1927万元。

与此同时,短期借款余额高达13亿元的天方药业,每年仅利息支出就高达5000多万元,很大程度上吞噬了公司利润,而中国医药同期的短期借款余额仅为1.47亿元。

刘宁宇称,随着两家公司的重组,天方药业的负债状况有望得到改观。

届时,天方药业的业务经营资质将由新中国医药承继,天方药业的资产、技术、业务、人员等将全部被中国医药的全资子公司接收。新中国医药将拥有医药工业、医药商业及国际贸易在内的医药行业完整产业链,成为通用集团旗下唯一的医药产业平台,并将通过旗下医药资产实现整体上市。

中国医药公告称,将在此次重组中向不超过10名投资者以发行股份的方式进行配套融资,用以补充流动资金,预计融资金额不超过本次交易总额的25%,大概在10亿元。

新中国医药将从中拿出2亿元,用以偿还部分银行短期贷款,从而有效缓解上市公司的资金压力。

宏源证券的一份研报认为,天方药业并入中国医药后,将增强新中国医药在医药工业和医药商业领域的实力,同时利用协同效应拉动自产和销售药品的国际贸易,新中国医药的产业链整体实力将得到提升。

进入【中国医药吧】讨论