光大8·16事件主角状告证监会:内幕交易缺乏证据

光大前策略投资部总经理杨剑波称其不构成内幕交易 证监会回应维持原口径

光大证券“8·16”事件再起波澜。在被中国证监会[微博]处以终身市场禁入的处罚决定后,“8·16”事件的直接操盘手、原光大证券策略投资部总经理杨剑波昨日确认,已向法院起诉中国证监会。他认为,证监会此前认定的光大证券及其四位高管内幕交易等违规缺乏法律依据。据悉,杨剑波已在2月8日向北京市第一中级人民法院递交起诉材料,但目前尚未接获法院受理通知。

证监会新闻发言人张晓军昨天在例行新闻发布会上回应此事称,此前已就该事件调查处理情况做过详解,口径依然是去年8月份的,并没有变化。光大证券昨日则回应,服从证监会处罚决定。

“8·16”事件为中国证券史上首例因“错单”引发的内幕交易事件。证监会对其责任人的顶格处罚也刷新了行政处罚的纪录。

杨剑波事件的发酵结果,市场各方将继续密切关注。但值得引起思考的是,杨剑波的起诉引发了社会对监督公权力的新思考。

杨剑波去年12月已离职

事件要追溯至2013年8月16日。当天上午11时5分左右,上证综指突然上涨5.96%,中石油、中石化、工商银行和中国银行等权重股均触及涨停。证监会马上组织上海证监局、上海证券交易所[微博]、中国证券登记结算公司、中国金融期货交易所等单位进行应急处置和核查。

经核查,上证所各交易和技术系统均运行正常。核查发现主要买入方为光大证券自营账户后,上证所即向光大证券电话问询,并与上海证监局共同派人赶赴光大证券进行核查。

遂光大证券申请,午后暂停其股票的交易。核查发现事故原因为光大证券策略交易投资系统的问题后,上证所和上海证监局立即督促其采取对外公告说明情况、答复投资者询问、在故障排除前停用策略交易投资系统等措施。光大证券自营的策略交易系统包含订单生成系统和订单执行系统两个部分,存在程序调用错误、额度控制失效等设计缺陷,并被连锁触发,导致生成巨量市价委托订单,直接发送至上证所,累计申报买入234亿元,实际成交72.7亿元。同日,光大证券将18.5亿元股票转化为ETF卖出,并卖空7130手股指期货合约。

2013年8月底,证监会宣布,光大证券在16日13时(公司高管层决策后)至14时22分转换并卖出50ETF、180ETF基金以及卖空IF1309、IF1312股指期货合约,构成《证券法》第202条和《期货交易管理条例》第70条所述的内幕交易行为。

因证监会认定其为内幕交易,处罚之严厉,市场一片哗然。

2013年11月1日,证监会发布“8·16”事件的行政处罚决定,力度空前。决定没收光大证券ETF内幕交易、股指期货内幕交易违法所得,并处以违法所得5倍的罚款,共计5.23亿元。对杨剑波等四名直接责任人采取终身证券市场禁入措施,光大证券原总裁徐浩明亦在其列。

目前为止,杨剑波的起诉只是个人行为。其他三名责任人并未提出类似诉讼请求。而光大证券也表示,对证监会的处罚,公司无异议;对于“8·16”事件,没有更多需要披露的信息。

据悉,杨剑波已在去年12月从光大证券离职。杨剑波称,此前之所以未进行个人行为的申诉,“先是认为证监会不会对一个错单作出过于严格的处罚,另外公司层面也提起了书面申诉,但证监会均未进行正面回答。”而有了万福生科事件的前车之鉴,杨剑波表示并不对听证抱有太大幻想。

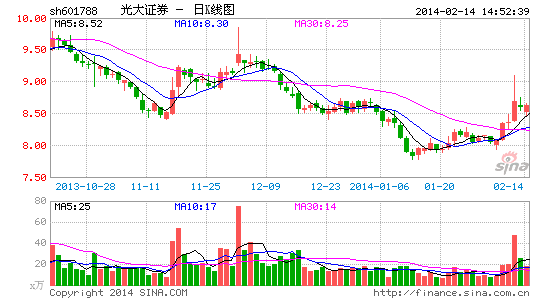

光大证券刚开始走出“8·16”事件的阴霾。其于2月11日接到通知,恢复了银行间市场非金融企业债务融资工具主承销业务;同期公布的今年1月份经营数据已减亏至4470万元,2013年12月亏损5.16亿元。

错单交易

是否属于内幕信息?

杨剑波在此次起诉中提出,错单交易信息不属内幕信息,证监会的认定缺乏法律依据。在起诉状中,他要求证监会取消对其的行政处罚,即60万元人民币罚款及终身证券市场禁入等处罚,并承担本案的诉讼费用。

目前中兆律师事务所李江律师将代理该项诉讼。而李江2000年曾代理海南凯立状告证监会一案并获胜诉。按相关法律,法院方面应在七个工作日内决定是否受理他的诉讼。

对于内幕信息的认定,共有两条法律法规。《证券法》第七十五条和《期货交易管理条例》第八十二条。虽然这两条法律法规中均未将错单交易列入内幕信息,但都赋予了证监会可以自行认定的兜底条款。

正因为如此,也引发了证监会如何掌握尺度公正性的大讨论。

在杨剑波看来,证监会不能对内幕信息进行事后认定,“人治不能凌驾于法治之上。”他表示,从全球来看,错单交易信息都不属于内幕信息,且他指出在做出反向操作前已向上海证监局和上证所汇报,中金所并知晓其下午的卖空操作,并与其保持紧密的电话联系。杨剑波也承认,错单事件确实源于光大证券非常明显的风控和内控漏洞,无论是机构和个人都需要深刻反省。他称,事发后,部门按照公司既有规定所做的对冲交易,本身为行业惯例,并无内幕交易的主观故意,未有私利、私心,并在第一时间将对冲原因按照公司流程汇报监管当局,有关处置过程均在监管机构和交易所的监控下完成。

一券商业资深人士表示,确实从全球范围看,错单交易极少被认为是内幕交易信息。“现在来看,光大证券上午发出的错单、下午进行了反向操作;若认为这是同一笔对冲交易的话,那完全不能构成内幕信息。但若认为是两笔交易的话,当中又有时间间隔,是可以被认为是内幕交易的。”其余几名有境内外工作经验的券商业人士也确认了这种说法。另一位对冲基金的私募业人士此前就曾坦言,“若按照证监会的认定,以后对冲交易都没法做了。一笔正向交易后要发个公告,才能做反向,这以后就没法做事了。”

录入编辑:张珺

进入【新浪财经股吧】讨论