|

|

|

|

|

国航首发大股东有破发准备 今起招股8月9日发行http://www.sina.com.cn 2006年07月30日 21:34 新浪财经

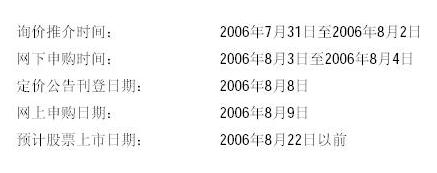

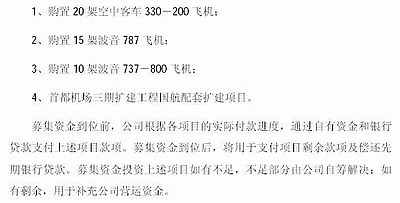

8月9日网上申购,预计8月22日前上市 新浪财经讯 中国国际航空(资讯 行情 论坛)(简称“国航”)今日晚间披露了其于7月27日签署的首次公开发行A股招股意向书。 国航的招股书透露,国航此次拟发不超过27亿股A股,不超过发行后总股本的22.25%,拟采用向A股战略投资者定向配售、网下向询价对象询价配售与网上资金申购定价发行相结合的方式发行。 国航此次融资主要用于购置飞机及首都机场三期扩建工程国航配套扩建项目。 国航在招股意向书中透露,05年航空燃油采购成本占集团主营业务比例已由04年的33.4%上升至39.0%;06年上半年燃油采购价格进一步上升。 “如果航空燃料价格持续上涨,在机票价格不能相应上涨的情况下,本集团的经营业绩将受到较大影响。”国航提示,“燃油附加费政策的变化与航空燃料价格的波动相联系,对公司的盈利存在较大影响。” 由于航空公司大部分债务以外币计值,汇率波动将影响国航的损益,但因本币存在升值压力,故此因素影响应算积极;此外,民航业存在季节性特征,国航表示,“大部分客运收入于每年下半年获取”。 国航大股东中国航空集团公司(简称“集团公司”)承诺,自国航A股上市后至06年12月31日,若股价跌破发行价(即“破发”),集团公司将以不低于当时市价的价格在二级市场增持,直至恢复到发行价,其中,累计增持不超6亿A股。 此次发行的主承销商为中信、银河和中金三券商。(广广) 相关链接: 此前报道: 相关阅读软件:Adobe Acrobat Reader 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||