转自微信公众号 CITICS策略 作者:秦培景/杨灵修/裘翔

投资要点

不少投资者困惑于2017年第一周混乱的市场风格:前两个交易日小票、成长股迅猛反弹,后两个交易日市场情绪又羸弱不堪,只剩下混改概念在行业间快速轮动,可惜几乎每天混改板块的领涨行业都有所不同,非常难以着手。

开年A股整体行情符合我们“看短做短,主题先行”的判断。但除了混改以外,主题的强度和持续性都弱于我们的预期(比如新能源车和传媒反弹只持续了1个交易日)。A股的主题和小票成长行情历来需要一些“活络”的资金参与,积攒人气,这是A股固有的交易结构决定的。但在目前高压的监管趋势(2017年工作重心是防风险)和先进的监管手段(大数据)下,投机性的资金基本都是露头就撤,很难形成趋势。

“水至清则无鱼”。我们依旧看好1月份A股反弹的时间窗口。现在要警惕的一种可能是A股的交易结构在空前强大的政策限制下提供市场流动性的噪音交易者越来越少,波动持续维持低位。在这种环境下,拥有流动性溢价的小票、成长股和概念板块每一轮的超跌反弹可能都会成为“调仓换地”的机会,而不是右侧追入的机会,市场的赚钱效应会不断减弱。以不变应万变:“看短做短,主题先行”仍然是目前最佳的短期策略。

若看长一些,风格上价值依然优于成长。对于期限放得长一些的投资者,其面临的决策难题是年初这个时点是做一个左侧交易重新配置成长股,还是延续2016年的市场风格配置价值股。

1)对于成长股风格,我们认为这是“最坏的”时代。支持配置成长股的投资者大多是自下而上的逻辑,利亚德、海能达之类的个股从个体来看调整一下估值确实还是比较合理。但对于整个板块而言,估值仍然偏高。创业板目前2017年的一致预期预测盈利增速是35.2%,即使这个增速能够实现,2017年仍有34.9倍,过去5年当中仅次于2016年初;中小板也是类似,2017年的整体预测P/E是27.6倍,前提是要能实现34.9%的预期增速,也是过去5年当中的次高。考虑到历史上分析师预测全部都出现系统性高估,未来可能是估值调整伴随着增速低于预期。

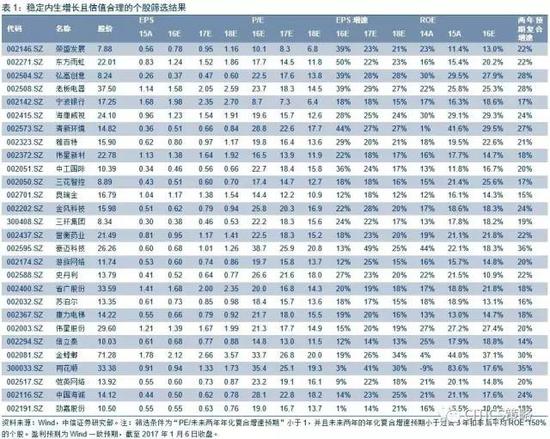

2)对于价值股风格,可能仍是最好的时代。假如我们站在每一年的年初,根据市场上的分析师预测,要寻找那些“PE/未来两年年化复合增速预期”小于1,并且未来两年的年化复合增速预期小于过去3年扣非后平均ROE*150%的个股(主要是为了粗略剔除增速预测中不可持续增长的部分),2014年初符合条件的个股有9只,2015年初5只,2016年初7只,而今年截至1月6日,符合条件的个股达到28只。采用一个统一的筛选规则,在近几年年初符合条件的个股数量差别如此巨大,也一定程度上预示着潜在的个股机会,尤其是有稳定内生增长且估值合理的个股机会在2017年进一步增加了。正文列示了相关个股。

主题先行:电力和民航有望接力混改主题,周期品重点关注中游化工板块。我们在月报当中提示重点关注混改主题和供给侧改革推动的周期品主题:

1)混改是投资者近期关注的热点,但从走势上来看,混改板块内轮动的速度过快且持续性不强,2016年12月26日以来7大混改板块当中石油和军工领涨次数较多,但除了石油板块连续两个交易日领涨(而且石油板块的上涨还跟油价相关,不光是混改的因素),其它板块都缺乏持续性。如果纯粹从轮动角度考虑,前期涨幅较小的电力和民航仍有可能在下周接力目前的混改主题。正文列示了相关标的。

2)周期品主题重点关注涨价预期率先回升的中游化工板块,包括粘胶短纤、PTA、纯碱、尿素、草甘膦、乙二醇、环氧丙烷、PVC,重点关注粘胶短纤。正文列示了相关标的。

风险因素。债市再次出现短期剧烈调整;宏观与盈利数据显著低于预期;一月居民换汇活跃,人民币快速贬值;房地产市场显著超调。

以不变应万变:坚持看短做短,主题先行

不少投资者困惑于2017年第一周混乱的市场风格:前两个交易日小票、成长股迅猛反弹,后两个交易日市场情绪又羸弱不堪,只剩下混改概念在行业间快速轮动,可惜几乎每天混改板块的领涨行业都有所不同,非常难以着手。

我们在1月份的月报《1月反弹,看短做短》提到一个观点,就是看短做短的策略下主题先行。但从前4个交易日的情况来看,除了混改以外,主题的强度和持续性都弱于我们的预期(比如新能源车和传媒反弹只持续了1个交易日)。A股的主题和小票成长行情历来需要一些“活络”的资金参与,积攒人气,这是A股固有的交易结构决定的。但在目前高压的监管趋势(2017年工作重心是防风险)和先进的监管手段(大数据)下,投机性的资金基本都是露头就撤,很难形成趋势。

“水至清则无鱼”。我们依旧看好1月份A股反弹的时间窗口。现在要警惕的一种可能是A股的交易结构在空前强大的政策限制下提供市场流动性的噪音交易者越来越少,波动持续维持低位。在这种环境下,拥有流动性溢价的小票、成长股和概念板块每一轮的超跌反弹可能都会成为“调仓换地”的机会,而不是右侧追入的机会,市场的赚钱效应会不断减弱。所以“看短做短,主题先行”仍然是目前最佳的短期策略。

若看长一些,风格上价值依然优于成长

对于期限放得长一些的投资者,其面临的决策难题是年初这个时点是做一个左侧交易重新配置成长股,还是延续2016年的市场风格配置价值股。

对于成长股,这是“最坏的”时代

2017年底前,即便我们提示了成长股的反弹机会,也是减仓或调仓的机会。对于依旧持有估值偏高的成长股、且业绩考核期限较短的投资者而言,时间不是朋友是敌人。

支持配置成长股的投资者大多是自下而上的逻辑,利亚德、海能达之类的个股从个体来看调整一下估值确实还是比较合理。但对于整个板块而言,我们认为事与愿违。我们计算了过去8年每年年初所有有盈利预测的创业板上市公司当年整体的预测P/E倍数(即使分析师预测存在系统性高估可能,但相较市场上常用的TTM P/E也更具参考价值),有两个发现(图1):

1)2017年创业板一致预期的盈利增速只有35.2%,相较2016年初53.9%的一致预期有大幅下滑,是过去8年里的最低水平,而经过一轮中小创牛市的分析师更替后,分析师预测大概率不会比2011年和2012年初更加悲观,这意味着整体而言增速快速下行的可能性非常高;

2)如果看预测P/E倍数,如果35.2%的盈利增速预期实现,2017年仍有34.9倍,整体上的估值并不低,所以板块层面依然不具备系统性配置的机会。

中小板的情况也是类似,整体预测盈利增速并不低,达到34.9%,但是即便这个盈利增速实现,2017年仍有27.6倍,况且历史上实际的盈利预测最终都低于甚至远低于盈利预测。

对于价值风格,可能仍是最好的时代

即使2016年是价值股最好的时代,2017年仍然可能是最好时代的延续。对于市场环境层面的因素,我们不再做过多赘述。

我们这里换一个视角来说明问题。比如我们站在每一年的年初,根据市场上的分析师预测,要寻找那些“PE/未来两年年化复合增速预期”小于1,并且未来两年的年化复合增速预期小于过去3年扣非后平均ROE*150%的个股(主要是为了粗略剔除增速预测中不可持续增长的部分),2014年初符合条件的个股有9只,2015年初5只,2016年初7只,而今年截至1月6日,符合条件的个股达到28只。

当然这是一个非常粗略的视角,但是我们采用的是统一的筛选规则,而且由于我们用ROE剔除了很多未来两年的盈利增速预测明显大于正常ROE水平的个股,也一定程度上减轻了分析师预测上的主观偏误。采用一个统一的筛选规则,在近几年年初符合条件的个股数量差别如此巨大,也一定程度上预示着潜在的个股机会,尤其是有稳定内生增长且估值合理的个股机会在2017年进一步增加了。

我们将这28只个股列示如下:

主题先行:进一步深挖混改与周期品

混改主题:快速轮动,交易层面缺乏规律

混改是投资者近期关注的热点,但从走势上来看,混改板块内轮动的速度过快且持续性不强。我们统计了2016年12月26日以来7大混改板块的每日领涨板块,可以看到截至目前石油和军工领涨次数较多,但除了石油板块连续两个交易日领涨(而且石油板块的上涨还跟油价相关,不光是混改的因素),其它板块都缺乏持续性。如果纯粹从轮动角度考虑,前期涨幅较小的电力和民航仍有可能在下周接力目前的混改主题,但这也仅仅是猜测,目前来看混改的这种内部行业轮动还摸不到明显的规律。

由于混改标的数量过多,我们根据政策组及行业分析师的近期梳理,梳理出如下混改股票池供投资者参考:

周期品主题:重点关注中游化工板块

周期品主题重点关注涨价预期率先回升的中游化工板块,包括粘胶短纤、PTA、纯碱、尿素、草甘膦、乙二醇、环氧丙烷、和PVC,重点关注粘胶短纤。

我们在“数据观天下”系列月度跟踪报告《周期品与周期股的联动交易策略》(2016/11/29)当中提出了用现货价格趋势去交易股票的方法,不同周期品有不同的趋势长度。我们更新了最新的交易建议,做多的品种包括钢铁、铜、铝、镍、锡、焦炭、甲醇、橡胶和豆粕。部分投资者也许会有疑问,有些品种近期价格在下跌为何还推荐,核心原因就是用于判断趋势的时间窗口长度是不一样的,有些品种的周期很频繁,有些品种周期较长。

风险因素

债市再次出现短期剧烈调整;宏观与盈利数据显著低于预期;一月居民换汇活跃,人民币快速贬值;房地产市场显著超调。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:梁焱博