华宝证券陈瑞明

摘要:非银金融机构存款,最近距离的刻画狭义金融市场的流动性。他是基金保险券商信托的“自由现金流”,可随时购买股票债券非标等金融资产。自2010年以来,该指标捕捉了4次短期利率拐点。自2007年以来,该指标刻画了储蓄搬家牛市、企业脱实向虚、杠杠牛市、资金回流企业M1等社会流动性大事件。

目前非银金融机构存款规模16.3万亿,是2014年牛市启动前的1.6倍,2015年的去杠杆并未使其伤筋动骨,他们就像“堆在资本市场门口的钱”,随时可能“蠢蠢欲动”。跟踪最近4个月指标数据,显示资金情绪正在回拢。建议做多A股(先短多),这是近半年来观点首次调整。

1、非银金融机构存款---狭义金融市场的流动性

今年到目前为止,我们对股市的框架看法是,“向上看流动性,向下看汇率风险,中间在2700—3100波动”(参见5月的《明观市场8》、8月的《大类资产1》,言下之意指:经济(肯定向下,但对股市无冲击)、通胀(虚假的)、信用风险和不良资产(技术上可控),不构成方向性指引)。

国庆期间,地产严厉调控政策出台,逻辑上,资金面对股市正效应的时间窗口已经打开。因此本文聊聊资金面。

传统的M2,已经不能胜任狭义金融市场的流动性分析。一是因为M2口径太宽,距离金融市场本身有距离;二是“金融脱媒”背景下,影子银行的兴起,资产出表—监管—再入表,使得M2增长有“失真”成分。社会融资指标,同样不能胜任狭义金融市场的流动性分析,因为它指向的是实体经济获得的新增资金多寡,与金融市场无直接关系。

自2010年以后,“金融脱媒”、“资金脱实向虚”现象出现,我们淡化了总量指标,更加看重结构性指标。这里提出“非银金融机构存款”指标----他很好的度量狭义金融市场的流动性。所谓的狭义金融市场流动性,是相对广义的全社会流动性而言,它与我们的股票债券等金融资产投资更具相关性。

2、非银金融机构存款—从会计分录看金融含义

该指标通俗的说,是非银金融机构(保险券商基金信托等)“存在银行的钱”,是随时可以投资于股票债券非标等金融资产的“自由现金流”。

对这个指标最直观的理解就是2014—2015年的A股演绎。在2014年底—15上半年,牛市如火如荼之际,非银金融机构存款迅速上升(原因是配资资金进入信托账户---信托存在银行的钱增加)。2015年7月,股市去杠杆、清理配资,非银金融机构存款迅速回落(扇形基金、信托清盘,资金撤走---信托存在银行的钱减少)。

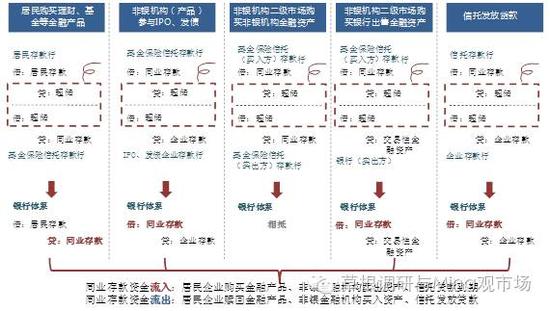

该指标严谨的金融含义,我们从几种业务的会计处理分录,就能看出来:

1)比如居民购买银行理财产品、信托、基金、保险产品:

居民所在银行的资产负债表为,借:居民存款,贷:超储。

理财产品信托基金保险所在银行的资产负债表为,借:超储,贷:同业存款—表外理财、信托、基金、保险等。

那么整个银行体系的资产负债表为,借:居民存款,贷:同业存款。

居民的购买金融资产的行为,导致银行的负债从“居民存款”转移到“同业存款”。

2)比如基金、保险、券商参与股票IPO、认购企业债发行:

基金保险券商所在银行的资产负债表为,借:同业存款,贷:超储。

债券发行/IPO企业所在银行的资产负债表为,借:超储,贷:企业存款。

那么整个银行体系的资产负债表为,借:同业存款,贷:企业存款。

非银金融机构在一级市场认购资产的,导致银行的负债从“同业存款”转移到“企业存款”。

3)比如基金、保险、券商在二级市场上买入股票、债券等金融资产(交易对手为其他基金保险券商):

基金保险券商(买入方)所在银行的资产负债表为,借:同业存款,贷:超储。

基金保险券商(卖出方)所在银行的资产负债表为,借:超储,贷:同业存款。

那么整个银行体系的资产负债表为不变,同业存款在内部流动而已。

4)仍然是基金、保险、券商在二级市场上买入股票、债券等金融资产,但如果交易对手为银行,则有变化:

基金保险券商(买入方)所在银行的资产负债表为,借:同业存款,贷:超储。

交易对手的银行(卖出方)的资产负债表为,借:超储,贷:交易性金融资产。

那么整个银行体系的资产负债表为,借:同业存款,贷:交易性金融资产。

此类业务导致银行缩表,同业存款也减少。

5)信托募集到的资金,发放贷款给企业

信托所在银行的资产负债表为,借:同业存款—信托,贷:超储。

企业所在银行的资产负债表为,借:超储,贷:企业存款。

整个银行体系的资产负债表为,借:同业存款,贷:企业存款。

信托发放贷款行为,导致银行的负债从“同业存款”,转移到“企业存款”。

以上显见,只要非银金融机构(保险信托基金券商等),发生业务,就必然导致银行的“同业存款”科目产生变动。这个“同业存款”科目就像一个“大箱子”,一会儿是资金流入(居民企业购买金融产品,或者非银金融机构卖出资产),一会儿是资金流出(非银金融机构买入资产,或者发放贷款,或者产品被赎回),那么最后,留在“大箱子”的余额,就是非银金融机构的“净现金”。这个净现金,就是距离金融市场最近的“钱”,他是随时可以购买金融资产的。这也就是为什么我们说它能代表狭义金融市场的流动性。

如何获取数据?银行微观的资产负债表,同业负债科目,还包括了银行同业的负债(同存、拆借、回购),因此没法直接甄别出“来自非银金融机构的负债”。此时可以借助宏观金融三大报表,在其他存款性公司的资产负债表里寻找“对其他金融性公司负债”科目,他就是通俗业务语言的“非银金融机构在银行的存款”含义,也就是会计语言的“银行对非银金融机构的负债”含义。

3、非银金融机构存款,对短期利率的指示作用(与一年期国债的关系)

前述提到,2010年以后,结构性指标重要性大于总量性指标。我们发现,2010年以后,非银金融机构存款指标对短期利率的指示也非常直接。以1年期国债利率为例:

1)2011年10月,该指标突破平台,进入放量增长(背景是非标业务的信托规模扩容),直接导致1Y国债利率进入下行轨道。

2)2012年中—2013年底,该指标平稳,1Y国债利率走上行通道。

3)2014年1月,该指标再次突破平台,进入放量增长(背景是银行理财、券商资管扩容),直接导致1Y国债利率再次进入下行轨道。

4)2015年4月,指标再度放巨量(背景是信托配资),导致1Y国债利率在下行通道中继续暴跌。

5)2015年8月,指标首次回落(背景是清理配资),直接导致1Y国债利率在低位迅速回升。

从实践看,“非银金融机构存款”对短期利率的解释,比超储指标更加有效。我们理解一是因为它“更为直接”,指标量上升,表示企业、居民的钱更多的转移到金融市场,也表示了非银金融机构“可以动用的自由现金流”增加了;二是它“规模更大”,目前总规模在16万亿,过去月度之间波动在5000亿--2万亿的不在少数,而降准一次对超储的影响大约是5-6000亿,所以非银金融机构负债常规的月度数据波动,其实已经相当于若干次降准、提准的规模了。

4、非银金融机构存款的变迁,看出社会资金的流向

从前述的会计分录,容易看出,非银金融机构存款,联通了居民存款、企业存款。因此三大部门的存款变动,可以看出社会资金在实体投资、金融投资之间的切换。如果追溯到2007年,至今大约有5个阶段:

1)2007年3月—10月,居民存款负增-5%,而非银金融机构存款暴增98%,同期M2增长8%,而企业活期存款保持合理增速16%。这显示居民把存款搬家的证券公司、基金,做了股票资产配置,而企业活期存款并没有异动,显示实体经济仍在良性发展,2007年的牛市是有实体经济支撑的牛市。

2)2008年10月—2009年8月,非银金融机构存款增长57%,同期的M2增长27%,居民存款、企业活期存款增长没有异动。显示2009年的牛市是局部牛市,未引起全民投入。

3)2010年12月—2014年8月,非银金融机构存款暴增150%,同期M2增65%,但企业活期存款仅增23%,远低于合理水平。这显示在此期间,企业正常的生产、投资活动在萎缩,而把资金投向理财、信托等高收益金融产品,典型的“脱实向虚”现象。

4)2014年8月—2015年5月,非银金融机构存款增长38%,M2增长9%,但企业活期存款继续仅增长4%,说明企业资金继续往金融市场走,只是这次方向变成了股市、PE和一级半市场。

5)2015年5月—2016年8月,M2增长10%,但这次非银金融机构存款负增-7%,而企业活期存款大幅增长29%。这是因为股市去杠杆、清理配资,伞形信托等规模缩减。而同时伴随着股票熊市、非标资产收益率持续下降,金融资产的收益率大打折扣,因此企业资金从金融市场撤出,造成企业活期存款大幅回升---这就是我们今年看到的M1大幅回升的原因。

5、我们的观点

1)总量看,非银金融机构存款仍保持高位:尽管经历了2015年的股票配资清理、非标资产规模缩减,但非银金融机构存款并未伤筋动骨,从最高峰的17.3万亿规模掉下,目前仍有16.3万亿滞留在非银机构账户,这是2010年的3.6倍,也是2014年牛市启动前的1.6倍。这说明滞留在狭义金融市场的资金仍然充裕,他们就像“堆在门口的钱”,随时可能“蠢蠢欲动”。

2)边际看,非银金融机构存款,在2016年1季度,触及了2015年清理配资以来的最低点。最近4个月正在修复性回暖。显示急剧性去杠杆的冲击已经消退,资金情绪正在回拢。

3)大局看,今年我们的框架就是“向上看流动性,向下看汇率风险”,根据我们对狭义金融市场流动性的判断,结合当前地产调控政策可能对社会资金流向的影响,我们认为资金对股市正效应的窗口正在打开。

建议做多A股(先短多),这是近半年来观点首次调整。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:陈悠然 SF104