转自微信公众号 永远观市 作者 国泰君安策略团队 张华恩/李美岑

导读

指数无趋势、热点快轮动,鸡肋行情特征明显。利率下行让位于政策博弈,市场风险偏好仍在抑制中,弃之不可惜。行业配置继续紧抓“价值+景气+PPP”。

摘要

指数无波动,又到纠结时。过去一周,上证综指始于3068,收于3067,全周仅1个点的波动,将市场纠结的心态演绎到极致。我们在上周周报《舍离牛熊,抛弃趋势幻想》曾提出,今年以来市场最大的特征就是——“非牛非熊”的窄幅区间震荡行情,突而不破、跌而不深,几乎成为贯穿之前行情的主基调,也让投资者倍感难受。回到当下的纠结,似乎也不难理解:一是短期高频经济数据虽然在好转,但大家对中长期经济仍缺乏信心,数据在动,但人心不动;二是货币宽松预期阶段性告一段落,短期利率的波动进一步打破前期长债利率下行带来的估值修复动能;三是G20峰会周末召开,维稳预期似乎还在,但过后又不可知,所以最好的方式同样是不作为。

利率下行让位于政策博弈。本轮行情的起点源自长债收益率下行带来的价值重估,但过去两周以来,长债利率下行趋势正开始出现阶段性逆转:一是以央行14天逆回购重启为代表,债券市场去杠杆压力出现;二是经济短期趋稳与外围美联储加息预期升温,货币宽松预期短期已无可能。与此同时,我们观测到,政策与“抑制资产泡沫”的博弈正从此前的观望进入实质介入阶段,并成为驱动市场逻辑的主导力量。尤其进入7月以来,“严监管、去杠杆”在一行三会全面铺开,包括此前银监会和保监会针对银行理财新规,以及万能险等产品限制举措的出台。同时,本周以来,政策对房地产泡沫的抑制也开始提速,限购举措正快速蔓延至武汉、厦门等地。随着抑制资产泡沫的步伐加快、范围扩大,趋紧的政策取向对市场风险偏好的抑制仍将存在。

鸡肋行情,弃之不可惜。近期的路演交流中,大家普遍反馈当下的行情越来越难做,使劲洪荒之力,最好的结果也仅是收获一点点正收益。板块轮动上,新主题的出现也往往在短时间内将轮动走向极致(如我们前期推荐的PPP主题,很快就实现了从建筑向园林、环保等领域蔓延),市场正陷入不折不扣的鸡肋行情。短期在利率下行让位于政策博弈,风险偏好持续受抑制的背景下,放低收益预期、抛弃趋势幻想应是当下最合理的选择。中期来看,市场从看PE进入看盈利的过程中,核心仍在于企业能否实现低增长下的高盈利趋势。从中报业绩看,上市公司盈利改善趋势仍在延续,其中,消费品景气回升,受益于供给侧改革的周期品边际改善明显。

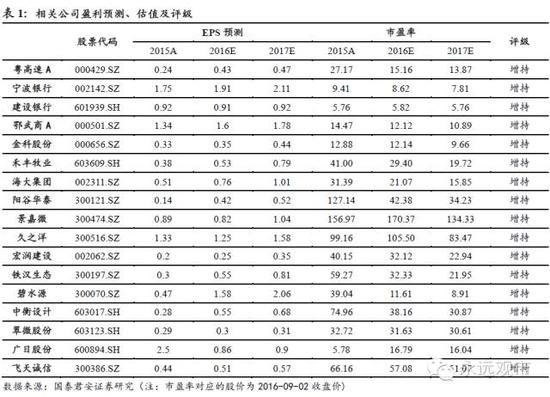

抓住优质资产的安全绳。市场趋势机会暂无,热点轮动加速,低风险偏好市场特征下,优质资产和景气回升的行业将是最好的安全绳。第一、优质资产的价值重估,受益标的:高速公路(粤高速A)、银行(宁波银行/建设银行)、零售(鄂武商A/兰州民百)、地产(金科股份)等。第二、景气回升的细分行业龙头,养殖饲料(禾丰牧业、海大集团)、化工(兰太实业、阳谷华泰)。第三,风险偏好稍高的投资者可关注微观结构和筹码分布较为均衡,特别是16年1月以后发行的次新股(多伦科技/景嘉微/久之洋)。主题方面,基建补短板与PPP形成交集的PPP+主题,受益标的:(宏润建设/铁汉生态/碧水源/中衡设计),其他主题受益标的:地方国改(翠微股份/广日股份/上工申贝),无人驾驶(金固股份/亚太股份)等。

正文

1.指数无波动,又到纠结时

过去一周,上证综指始于3068,收于3067,全周仅1个点的波动,将市场纠结的心态演绎到极致。我们在上周周报《舍离牛熊,抛弃趋势幻想》曾提出,今年以来市场最大的特征就是——“非牛非熊”的窄幅区间震荡行情,突而不破、跌而不深,几乎成为贯穿之前行情的主基调,也让投资者倍感难受。回到当下的纠结,似乎也不难理解:一是短期高频经济数据虽然在好转,但大家对中长期经济仍缺乏信心,数据在动,但人心不动;二是货币宽松预期阶段性告一段落,短期利率的波动进一步打破前期长债利率下行带来的估值修复动能;三是G20峰会周末召开,维稳预期似乎还在,但过后又不可知,所以最好的方式同样是不作为。

2.利率下行让位于政策博弈

本轮行情的起点源自长债收益率下行带来的价值重估,但过去两周以来,长债利率下行趋势正开始出现阶段性逆转:一是以央行14天逆回购重启为代表,债券市场去杠杆压力出现;二是经济短期趋稳与外围美联储加息预期升温,货币宽松预期短期已无可能。与此同时,我们观测到,政策与“抑制资产泡沫”的博弈正从此前的观望进入实质介入阶段,并成为驱动市场逻辑的主导力量。尤其进入7月以来,“严监管、去杠杆”在一行三会全面铺开,包括此前银监会和保监会针对银行理财新规,以及万能险等产品限制举措的出台。同时,本周以来,政策对房地产泡沫的抑制也开始提速,限购举措正快速蔓延至武汉、厦门等地。随着抑制资产泡沫的步伐加快、范围扩大,趋紧的政策取向对市场风险偏好的抑制仍将存在。

3.鸡肋行情,弃之不可惜

近期的路演交流中,大家普遍反馈当下的行情越来越难做,使劲洪荒之力,最好的结果也仅是收获一点点正收益。板块轮动上,新主题的出现也往往在短时间内将轮动走向极致(如我们前期推荐的PPP主题,很快就实现了从建筑向园林、环保等领域蔓延),市场正陷入不折不扣的鸡肋行情。短期在利率下行让位于政策博弈,风险偏好持续受抑制的背景下,放低收益预期、抛弃趋势幻想应是当下最合理的选择。中期来看,市场从看PE进入看盈利的过程中,核心仍在于企业能否实现低增长下的高盈利趋势。从中报业绩看,上市公司盈利改善趋势仍在延续,其中,消费品景气回升,受益于供给侧改革的周期品边际改善明显。

4.抓住优质资产的安全绳

市场趋势机会暂无,热点轮动加速,低风险偏好市场特征下,优质资产和景气回升的行业将是最好的安全绳。第一、优质资产的价值重估,受益标的:高速公路(粤高速A)、银行(宁波银行/建设银行)、零售(鄂武商A/兰州民百)、地产(金科股份)等。第二、景气回升的细分行业龙头,养殖饲料(禾丰牧业、海大集团)、化工(兰太实业、阳谷华泰)。第三,风险偏好稍高的投资者可关注微观结构和筹码分布较为均衡,特别是16年1月以后发行的次新股(多伦科技/景嘉微/久之洋)。主题方面,基建补短板与PPP形成交集的PPP+主题,受益标的:(宏润建设/铁汉生态/碧水源/中衡设计),其他主题受益标的:地方国改(翠微股份/广日股份/上工申贝),无人驾驶(金固股份/亚太股份)等。

进入【新浪财经股吧】讨论

责任编辑:梁焱博