回眸2013A股八刻拍案惊奇 2014五预言能否成真

对于A股市场来说,2013年是热闹的一年。从互联网金融引爆到网络科技行情重现,从自贸区题材升级到十八届三中全会改革预期,各类概念的轮番演绎引来市场各路资金疯狂围猎,A股市场由熊转牛的迹象隐约显现。与此同时,“钱荒”魅影席卷市场,并购重组失败案例频发让部分投资者损失惨重,诸多个股诡异涨跌凸显游资操盘痕迹与市值管理冲动,以流动性紧张为特征的市场利空因素交织,断崖式下跌屡屡发生。2013年股市对于一些见怪不怪的老手来说也许不算稀奇,但这一年的股市却潜移默化地激发着创新精神,改变着人们的投资理念。

“钱荒”魅影

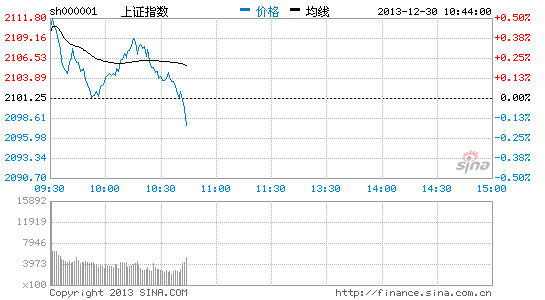

今年6月,一场因错配引发的结构性资金紧张,造成大盘恐慌性下跌,整个金融市场遭遇重挫。6月20日,上海银行间市场隔夜拆借利率大幅上涨578.4个基点达到13.44%,银行间7天质押回购利率最高达到18%,为近10年来最高水平。受银行资金紧张影响,金融、地产等权重股集体跳水,A股遭遇滑铁卢行情。其中沪深股市出现3年10个月以来最大单日暴跌,沪指创下1849点新低,市场哀鸿遍野。

“钱荒”出现无疑暴露资金面脆弱的特征,也成为不断冲击A股市场的重大利空因素,市场开始担忧,由流动性紧张引发的行情震荡或成为市场面临的常态。12月底,银行间市场利率再次全线飙涨。26日,央行未启动逆回购来平抑资金利率。有银行人士向中国证券报记者透露,现阶段银行的资金面全线紧张,部分银行的理财产品年化收益率达到8%以上水平。更有资金充裕的私募人士告诉记者,某银行年末最后三天的年化收益率达到108%。

“钱荒”带来的冲击并不仅限于“钱荒”本身。更值得关注的是,目前货币政策调控模式有所改变,央行更能容忍钱紧现象发生,以市场化手段解决钱紧问题,或许成为未来的主要调控思路。这意味着,在现有条件下资金趋紧可能成为常态。

暴力操盘

在6月“钱荒”之后,“暴力哥”这个词开始流行起来。市场人士猜测,每次“暴力哥”出现大多伴随着以9900手为单位的买单。“暴力哥”的上班时间一般固定在尾盘收市时段。“暴力哥”一般把“两桶油”、四大行这样的大蓝筹作为标的,而银行板块的民生银行、兴业银行却少有类似异动发生。在这样的操盘方式下,中石油似乎受到了影响,走出了“九连阳”,市场就此稳定下来,题材一直活跃到十月中下旬。

其实,2013年股市有很多类似的操盘手法,如冠豪高新、中青宝、潜能恒信、奋达科技等股票。这种操盘手法的精髓是“用资金强化一种逻辑并最终实现吸引跟风盘的目的”。有私募甚至戏言,如果公募基金不相信某个股票的逻辑,那就先打一个涨停板;如果还不相信,再打一个涨停板。后面也就自然而然地相信了。

一网情深

今年以来网络股崛起已然成为全球市场活跃的驱动力之一。对于A股而言,网络股的逆市行情更是全年市场风云变幻的一抹亮色。6月开始,围绕“余额宝”等互联网概念受到资金围猎,相关个股涨幅表现抢眼。与此同时,上市公司并购网络平台、打造网络平台的案例轮番上演,股价飙升,市场做多信心膨胀,A股行情则经历精彩纷呈的演绎。

此轮网络股的逆袭,使投资者看到了1999年A股经典的“5.19网络股行情”相似之处,海外科技创新的风潮直接带动国内市场相关概念股的跟风炒作。与此前不同的是,围绕搭建大数据和大平台为核心的成长性公司较多。在战略性新兴产业布局的宏观背景下,网络科技进入实体经济的通道愈加通畅,为上市公司实质业绩增长铺垫,并留下了较大的估值空间。

专家认为,与十几年前不同的是,互联网技术对经济的渗透日益深刻。这个行业的发展不仅诞生了百度[微博]、腾讯、阿里巴巴[微博]等互联网巨头,也带动了互联网金融、互联网零售的蓬勃发展。互联网正在改变企业的经营模式,也在改变人们的生活方式。在这个意义上,互联网行情可能还未结束。

“游”“戏”人间

今年市场上最火的两个概念,一个是“手游”,一个是“影视”。伴随移动互联网时代的来临,游戏产业成为2013年市场资金追捧的重要概念。在A股市场上,以中青宝、掌趣科技为代表的手游概念股价格连番暴涨,手游行业并购案例此起彼伏。与此同时,华谊兄弟、光线传媒等影视制作商也涨幅惊人。从目前的情况来看,这些股票虽然具备一定的成长性,但估值不低,且行业存在估值混乱的现象。那为何在这种情况下,依然会有资金参与炒作?

因为移动互联时代目前最重要的两个元素是:硬件和内容。硬件方面,国内虽然产生了不少牛股,但产业优势不算大;相反内容方面的空间似乎更大。以内容为核心的手游和影视就成了香馍馍。在某种程度上,这代表着一种估值偏好,很多投资者会将游戏和影视划归到估值较高的消费板块,而手游和影视也算是今年的新概念,符合市场炒新的心态。分析人士认为,从行业的动态发展中,挖掘出新的逻辑,若捕捉不到第一落点,可以捕捉第二落点,这种投资方式或许会流行起来。

“疯狂”地图

要说2013年最令人印象深刻的一个概念,很多人也许会选择“上海自贸区”。外高桥的12连板至今让人叹为观止,上港集团的连续涨停令人不敢相信。此后,上海自贸区带动天津板块、广东板块、青岛板块以及厦门板块异动。炒作这个板块的资金对市场心态真可以用洞若观火来形容。

有人认为,炒作上海自贸区的资金来自海外。也有人认为,是上海的徐翔(私募知名人士)所为。从后来的数据看,这两种猜测皆有依据。在那段时间,有大量热钱涌入内地,而徐翔的净值也大幅增长,就像当年的物联网行情一样,或许他们都看到同样的机会。未来数年,我国将处于深化改革当中,这种机会不会少。

重组噩梦

上市公司并购重组既能给资本市场带来无限的想象空间,同时会给投资客带来难以磨灭的重创噩梦。A股市场一向不乏“妖股”陨落的故事,昌九生化借壳门事件更是成为今年市场最惨烈的黑天鹅事件。

今年1月开始,坊间开始传出昌九生化即将注入赣州稀土的市场消息,市场重组预期迅速升温,众多投资者不惜融资买入昌九生化,以待股价翻涨。11月1日,昌九生化融资余额达到3.54亿元高位。11月4日,威化股份公告赣州稀土借壳上市,昌九生化重组预期彻底落空,开始连续跌停,融资买入的投资者惨遭强制平仓。

事实上,今年并购重组题材很多,真正成功的却很少。一些股票虽然宣布了重组方案,后来却遭遇证监会核查。更有不少股票重组突然夭折,复牌即出现连续跌停现象。A股市场多年以来,就有炒重组股的习惯,昌九生化的惨烈教训,或成为A股市场壳资源炒作与重组题材投机氛围转变的拐点。

市值躁动

2013年实际上也是一个市值躁动年,很多上市公司在今年开始追求市值管理。为什么会出现在今年?按照学术性的观点,今年年初,金融资产的价格已经足够低,适合并购。从股东行为来看,则可以理解为,到2012年底,创业板已经开板三年,很多股票上市满三年,2013年处于解禁期的股票很多,大股东有做高股价减持的冲动。此外,近两年资金利率持续攀升,企业的直接融资成本越来越高,上市公司同样有做高市值进行再融资的动力。更有一些上市公司是因为其老板认为公司市值较低,很没面子,于是向管理层发难,管理层没办法,只得请人做市值。

从目前情况看,不管因为减持、圈钱或者面子,未来市值管理将会大面积铺开。首先,新增的上市公司会越来越多,市场会存在越来越多有市值需求的公司;其次,未来数年的资金面较为紧张,而企业的负债水平又处于上升期,需要再融资的企业将越来越多,以市值管理来配合再融资的模式会更盛行。

扩容预期

11月30日,证监会发布《关于进一步推进新股发行体制改革的意见》,正式宣告停摆一年多之久的IPO将重启。预计到2014年初,约有50家企业能陆续上市。12月14日,国务院发布《关于全国中小企业股份转让系统有关问题的决定》,新三板全国扩容方案正式出台。与此同时,股市的反应也相当强烈,一度强势的创业板指数曾出现近百点跌幅,主板指数12月走势也相对较弱。

A股市场大扩容会给市场估值带来变化,同时也会诞生许多新的盈利模式。据中国证券报记者了解,打新资金正在紧锣密鼓地筹备打新方案,谋划如何适应新的规则;一些备战新三板的资金也在运作当中。未来的市场,老股这块可能看点相对单薄,但新股和新三板绝对是两个很重要的舞台。

放弃臆想 跟随市场

2013年股市充满着各种诱人的故事。这些故事之所以会在今年发生,从大的逻辑上来看,可能跟全球创新思潮涌动有关。从国内环境来看,今年早些时候国内经济形势不错,而在IPO暂停的背景下,市场的并购价值也逐渐体现出来,进而衍生出很多故事。对于资本市场而言,故事是不可或缺的。然而,当故事开始泛滥的时候,投资人的臆想就会出现,这也是造成巨大亏损的根源。 最近两年,资本市场出现了两只非常具有代表性的股票,一只是重庆啤酒,另一只是昌九生化。前者讲的是转型故事,后者演绎的是借壳故事。在较长一段时间里,这两只股票都受到资金追捧。当故事或逻辑被资金不断强化时,人们开始臆想。很多人认为,前者正在研究的药物一定能够成功,后者被稀土借壳也是板上钉钉的事。最终,他们都走向了失败,臆想者饱受跌停之苦。回过头去看那些阴森森的跌停板,依稀可以窥视到一丝资本市场的残酷,但那又何尝不是人性弱点极度放大的后果呢?事实上,这种“灾难”完全是可以避免的。

多年的市场经验表明,故事并非都那么可靠。他们或许能够给你带来短暂的狂欢,但更有可能让你一败涂地。在这一点上,放弃臆想,跟随市场,或许才能告别难以弥补的亏损。放弃臆想,回归现实并非难事。认清自己是最为重要的一个前提。作为一位普通的投资者,若一无过硬的背景,二无特殊人脉,一个关于重大资产重组的消息凭什么会传到你的耳朵里。若这个故事是真的,从法律上来讲,这涉及内幕交易;从一般的商业伦理来看,这本身是一个高密级的商业秘密,又怎么可能会在市场上一而再,再而三的流传。在市场上广泛流传的故事很多时候都会成为一个泡影。

其实,资本市场上流传的大部分故事,还有一个特点,那就是“一锤子买卖决定一只股票的未来”。若成功,则一只大牛股将诞生;若失败,股价将跌入深渊。若一家公司某产品研制成功或被借壳,未来的市值将是一片蓝海;否则就成为垃圾。在这个过程当中,无论是产业资本还是金融资本,都带有一种赌博的心态进行投资。当然,市场经济的诸多元素当中,需要这种心态,否则社会无法进步。但作为普通的投资者,完全可以回避这种无法掌控的投资节奏或方式。回过头去看历史,很少有牛股诞生在广泛流传的故事当中,牛股总是悄无声息地诞生,或在你不留意的时候一飞冲天,或在业绩持续驱动下,慢慢爬升。前者如中青宝,后者如长城汽车[微博]。

现实一点,依靠常识来看市场或许更能让自己看清这个市场。单就故事而言,可以从三个层面来判断故事能成与否。首先,高精尖的技术多数在国外,国内存在的且能最大限度商业化的多数不在上市公司。目前的情况是,赚钱的资产多半不会放到上市公司里来。如果一位老板拥有一个包治百病的药方,他一定不会缺钱缺到要到资本市场融资,他也可能并不愿意外面的股东来分享他的丰厚利润。其次,吹得越大的故事越不靠谱。一些董事长、董秘喜欢出来忽悠公司如何好,他们多半是有利益诉求的,不然他为什么要出来宣传公司。第三,对于故事讲了很久,股价已在天上的股票,不要再抱任何幻想,因为即使故事成真,也多半是出货的节奏。也许有人会说,资本市场如果没有了一点想像力,那还有什么股票可以炒?其实,“七亏二平一赚钱”的定律已经告诉我们,这个市场可炒的股票很多,但真正能让投资人赚钱的股票却不多,如果硬要凑热闹,请在听到故事的时候,仔细看一看,股价处于什么位置,再做买卖决策。

猜想2014五大预言能否成真

2013年股市精彩亦惊险,很多投资人对2014年也充满期待。2014年将会发生什么,会不会有牛市?目前,业内人士可能难以给2014年的市场下一个关于牛熊的判断,但有些事情仍存在发生的可能。新股连涨、新三板财富效应、“钱荒”再现、大小票估值差收敛、航运业复苏这五大预言能否成真仍有待观察。

新股连涨

2013年,拟上市公司被查了个底朝天。部分公司被劝退,部分公司借壳,留下来的是久经考验的好公司。很多市场人士将这批企业视为未来的“救星”。新股上市后极有可能受到诸多资金的追逐。

若按以往的制度设计,新股可能在首日即被爆炒。然而,按新制度新股首日上市有20%的涨跌限制,其发行价格又较之前更为合理,因此对于第一批或第二批质优新股来说,首日可能很难在二级市场买到。随后的交易日也可能出现连续涨停的现象。当然,这只是相对前几批质优的新股,待打新和炒新的热潮退去之后,市场可能又会回归正常。总的来看,新股连板的现象在较大概率上会上演。

新三板财富效应

就市场关注度而言,新三板可能仅次于新股IPO。然而,聪明的投资者已经开始布局其中。新三板定增网的分析人士表示,新三板制度红利将非常丰厚,就像当年股改一样。

据测算,新三板未来的市场可能达到4万亿元。随着做市商制度、连续竞价交易和转板机制推出,未来新三板企业的估值会快速提升。未来一年,随着新三板各种交易机制的完善,其造富效应可能会达到当年创业板的水平。有赚钱效应就会吸引资金,未来关于新三板的各类基金和盈利模式,可能会如雨后春笋般出现。

“钱荒”再现

2014年“钱荒”可能会再现。这里主要有两个原因,一是债券市场的冲击,二是QE退出的影响。

在2013年的债市风暴中,虽然债券收益率上升了很多,但实体经济并没有受到太大影响,因为票据贴现利率并没有出现明显上升。但随着债市风暴的演绎,可能会影响到实体经济。这主要表现在,地方债务出现危机,银行防护林被冲破,进而实体经济的融资成本大幅上升,引发“钱荒”。

而QE退出是否会加重这一影响值得关注。明年QE缩量已成共识,随着QE缩量,美元可能出现持续升值,资金回流美国本土的力度加大。这一过程会带走目前停留在中国的热钱,进而加大资金紧张程度。

估值差收敛

Wind统计显示,沪深300金融地产指数市盈率已经不足6倍,创下有纪录以来的历史低位。然而,创业板市盈率却依然维持在50倍以上。这种小股票与大股票之间的估值差距历史罕见。这也预示着小股票目前的风险比较大,未来估值差距可能收敛。

从收敛方式看,一种是由高估值往下跌,低估值往上涨,实现收敛;一种是高估值急跌,低估值缓跌,实现收敛;还有一种是低估值快涨,高估值慢涨,实现收敛。从目前的情况来看,以第二种方式实现收敛的可能性较大。一是由于市场资金利率较高,估值整体往下走的可能性较大;二是由于市场扩容,筹码供应加大会拖低估值水平;三是股指期货和股票期权推出会平溢高估值。

航运业复苏

美国经济走势不错,欧洲复苏步伐越来越稳健,日本量化宽松政策仍有一些空间。整体来看,目前全球经济慢慢走出2008年全球金融危机的阴影。全球经济活跃度提升,对于中国而言,最大的利好可能是外贸。

BDI指数已经步入了一条上升通道。特别是今年8月以来,表现抢眼。随着BDI指数走强,远洋航运业可能会快速复苏。另一个值得关注的现象是,今年下半年以来,造船业订单突然增多。这从另一角度佐证航运业复苏的势头。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论