从三个视角预期2014股市

年末岁首,人们难以免俗地要对来年的股票市场的趋势、点位做一番预测。当然,来年的走势与预期一致,就可以沾沾自喜地对人夸耀自己如何能掐会算,料事如神;如果实际与预期相反,这走麦城的事,就绝口不提了。我无这样的能耐,所以预测走势、点位的事干脆不提。

不过凡事预则立,不预则废。在证券市场投资还是要对未来有一个大致判断才行。本文就从2013年中美股市迥异的走势比较出发,给大家提示一个预期明年股市走势的视角。

其一,2013年中美股市走势迥异是中美处在不同经济增长周期的缘故。许多人不明白中国经济增速远高于美国,为什么股指还是走低?其实股市作为预期的市场,影响其走势的不是现实的经济增速,而是经济增速变化的趋势。2008年席卷全球的金融危机后,美国经济在2008年、2009年处于收缩期,2009年的增长率为-3.5%。其后美国经济增速开始恢复,到2013年三季度,美国经济增长率达4.1%。美股处在经济增长的上升周期,2013年股指屡创新高也就顺理成章了。相反,中国经济增速在2009年昙花一现式地走强后,就持续回落,由双位数增长回落到7.5%的增长率,悲观者预期还会进一步回调。在经济增速回调的周期中,股指走势自然下行。

其二,中美股市走势迥异反映了两个市场股指市值结构的差异。道琼斯指数的成分股主要分布在高端制造业,例如波音飞机;科技企业,例如IBM[微博];还有金融、制药、消费等行业。纳斯达克[微博]指数成分股主要为高科技企业,其中计算机行业的公司居多,权重最大的包括苹果、谷歌[微博]、思科、英特尔[微博]等诸多知名公司,还有中国的百度[微博]。实际上美国的股指所代表的更像是一个“新经济”股指,在新经济成为经济增长的主要动力时,“新经济”股指也就表现得朝气蓬勃。

中国虽然是一个新兴经济体国家,而经济特征却更为传统,主要股指的市值结构偏重金融、采掘业、钢铁业等行业。其中银行股的市值占到举足轻重的地位。中国的主要股指是一个“传统经济股指”,当经济增速回落,人们对银行股的乐观预期不再时,“传统经济股指”的下行是必然的。另外,2013年中国创业板指在整体股市走势不佳的条件下,仍出现大幅上涨,这也反映了“新经济股指”和“传统经济股指”的差异。

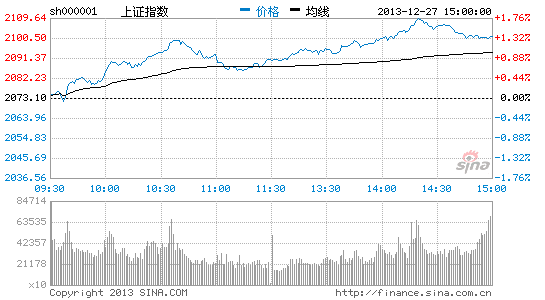

其三,中国的银行股估值大幅低于美国银行股估值。中国的银行股估值普遍在净资产附近,市盈率低于5倍。花旗银行、美国银行的市盈率要高出许多。中国的银行股估值便宜,在于中国经济存在过高的金融杠杆,以及金融杠杆率不透明引发的普遍忧虑。高金融杠杆压低了银行股估值,银行股低估值压低了股指向上的走势。2013年末,沪指再次下破2100点,银行股出现连日下跌,有的银行股已经跌穿了2008年的低点。

2013年,我们可以从以上三个角度对股市的未来细细掂量,做出自己的投资抉择。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论