像股神巴菲特一样投优先股

特约作者 孙建波秦晓斌/文

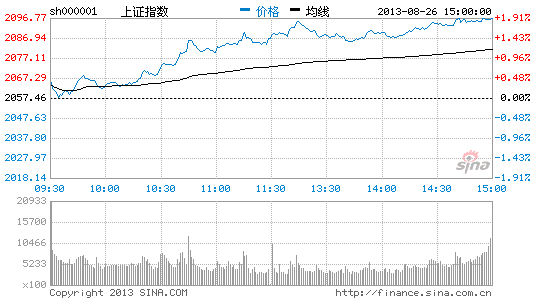

8月16日,光大证券“乌龙指”面纱未揭开之前,优先股助推行情之说甚嚣尘上。市场对优先股的期待之热烈可以窥见一斑。

巴菲特就是一位热衷于优先股的投资者,可是在中国,只有四类公司适合于发现优先股,也只有四类投资者适合投资优先股。证监会积极推进优先股之时,优先股的制度问题要继续解决。

巴菲特的成功

股神巴菲特是一个热衷于优先股的投资者。

巴菲特管理的伯克希尔·哈撒韦公司在2008年以50亿美元的价格向高盛集团购入了部分优先股,以帮助高盛集团增加资本额,并恢复市场对该投资银行巨头的信心。其效果也可谓立竿见影,在接受巴菲特投资之后的一天,高盛集团成功进行了一次增股,获得57.5亿美元融资。

巴菲特在2011年致股东的信件中表示,对高盛集团的投资每天给公司带来超过100万美元回报。数据显示,巴菲特的这笔投资每年获得派息超过5亿美元,媒体根据目前公开信息计算出的每天回报是1369863美元。显然,在高达10%的优先股派息率面前,股神做了一次明智的抉择。

不过,这对于高盛集团的压力可想而知。2011年3月19日,高盛集团宣布支付55亿美元赎回在2008年中全球金融危机爆发时出售给沃伦·巴菲特旗下伯克希尔·哈撒韦公司的高盛集团优先股。高盛集团的声明中指出,本次的优先股赎回交易包括了一笔16.4亿美元的一次性优先股息派发,赎回交易还将包括从4月1日到赎回日为止的应付优先派息2400万美元,这笔款项将提前计入高盛集团当年第一季度业绩,并使得高盛每股盈利下降了4美分。

高盛集团同时表示,在优先股未赎回前,高盛集团每季度提供给伯克希尔·哈撒韦公司的股息是1.25亿美元,这部分成本使得高盛集团2010年普通股每股盈利业绩下降了85美分。

股神显然是从这次优先股交易中尝到了甜头。2011年8月25日,巴菲特购入50亿美元美国银行的优先股。当天,美国银行股价大涨近10%。

优先股双四规律

巴菲特的成功令很多中国投资者对优先股激动不已。哪几类公司适合发行优先股?哪一类投资者适合投资优先股?

创业公司或发生紧急情况的公司对资金需求强烈,但在债券市场和股票市场不受投资者青睐,因为风险过大,投资回报不稳定,并且在银行借贷方面成本过高。若发行优先股,投资者会因为较高的收益和较低的风险进行投资。

制造业企业也适合发行优先股。中国是制造业为本的国家,且中小企业数量巨大,这样的实业基础不宜采用较高的债务杠杆,但是又有资金需求,所以优先股是一个不错的选择,算在权益里面,不属于负债,又满足融资功能。

筹资需求量较大、同时盈利能力较高的公司非常适合用优先股这种融资工具。例如银行要不断扩容资本金,要有资本充足率的要求,投资回报率较高,而且本身现金流也没有问题,这种情况下,通过发行优先股筹资优于债券也是优于普通股。

还有,中小企业借贷困难,而出售股份对投资者而言风险较高,介于两者之间的优先股将有效匹配投融资之间的供求关系,大大降低中小企业的融资成本和难度,同时减少投资者的投资风险。

面对优先股机会,不是人人都适合投资优先股的。从国外的经验看,优先股的投资者基本上以机构股东居多。多数是定向发行,尤其适合于养老金这类追求长期稳定现金回报的投资者。

优先股有固定分红,收益比债券高,风险比普通股低,恰好满足了上述机构投资者追求保值并稳定增值需求,而投资门槛、能够转换成普通股、有无投票权等等细则,是由投资者与公司之间协商,自主确定的,这都不是根本问题。这将带动大量的场外避险资金涌入优先股市场。

近年来,监管层积极推动长期资金入市,以改变市场投资者的结构。然而,面对剧烈波动,且难以提供持续稳定回报的A股市场,养老金等存在稳健增值需求的长期资金无奈徘徊不前。优先股制度的建立,有望为养老金等长期资金打开入市通道。

除了机构投资者,对未来没有预期的、对行业前景不明确的投资者也可以投资优先股。一些投资者暂时看不清这个企业前景到底怎么样,为了降低风险,宁可享受一些固定的回报,不愿参与经营,只要拿到分红。这种股票非常的灵活,更有助于很多的投资人对某一个行业的前景还不是非常清晰的时候购买这些股票。

对于要求分红的投资者,他们不愿参与到企业的管理之中,只要求固定的限期的分红,并且不会过于期望企业未来潜力。他们成为了优先股的爱好者。

对于很多风险投资者来说,优先股的优先分配剩余财产和股利的权利可以确保风险投资的收益,并降低企业管理团队的委托代理成本。这样的特点也使优先股和风险投资联系到一起。

痼疾逼出优先股

2009年IPO重启以来,总计上市新股886只,截至6月17日收盘,有622只个股股价较上市首日收盘价下跌,占上市新股总量的七成,并且有168家公司股票下跌超过50%,其中下跌50%-60%的有102家,下跌60%-70%的有48家,超过70%的也有18家之多。

新股下跌的原因有很多,但其中之一,公司股东或管理层利用供给相对不足而高价发行,之后高价减持套现。

但是如果发行优先股,限制最大股东的普通股份额,其余全转化为优先股。使股东手持一定比例不能抛售的优先股,并且普通股份额有限,稍有减持就会威胁到第一股东的地位,所以更会兢兢业业经营公司,努力提高公司业绩。

中国上市公司现金分红过少是公认的问题。从1992-2003年的12年里,现金分红占筹资额的比重只有3.3%。按2010年A股总市值304861亿元计算,2010年的股息收益率为1.64%,仍远低于美国等成熟市场水平。

如果采取强制分红措施,既不应该,效果也不会理想。考虑优先股的发行,以合约的形式要求公司支付现金股利,以利于增加公司股利政策的透明度。而希望分享公司成长成果的投资者则可以选择普通股,尊重投资者的选择,从而以市场化方式推进上市公司现金分红,引导资本市场健康发展。

优先股即将启程

5月17日,证监会召集相关监管机构、交易所、证券公司、基金公司、商业银行等探讨优先股试点相关问题,中国证监会主席肖钢提出,5月将优先股试点方案上报国务院,将加快推进优先股试点工作。

5月24日下午,证监会召开新闻发布会,回应近期市场热点问题。证监会发言人透露正在积极推进优先股制度,条件成熟时将尽快推出优先股。

事实上,优先股制度在中国一直都没有得到确立。按照现行的《公司法》肯定了不同种类股份的存在,给优先股的发行留出了余地,但是由于没有明确规定优先股制度,因此优先股的发展还缺乏相应保障。不过《公司法》规定股份公司可以根据公司章程规定不按持股比例进行红利分配,为优先股按固定比例支付现金股利提供了法律依据。

发行优先股需要对《公司法》的配套规定进行修改,由于优先股股东不具有表决权,在《公司法》中要和普通股东加以区别,并且对公司清算时优先股的优先分配权也要加以阐明。在《证券法》方面,还只是依据普通股东的性质来规范股票的发行、交易和监管,主要是支持单一的股份结构,没有对优先股做出明确的规定,也没有对优先股的优先权利做出规范和保护。

但是,从另一角度来看,试点发行优先股并不存在法律障碍,当年制定《公司法》和《证券法》时,实际上已经考虑到将来发行优先股的问题,为优先股制度的建立预留了空间。

现行《证券法》第2条规定:“在中华人民共和国境内,股票、公司债券和国务院依法认定的其他证券的发行和交易,适用本法;本法未规定的,适用《中华人民共和国公司法》和其他法律、行政法规的规定。”现行《公司法》第132条规定:“国务院可以对公司发行本法规定以外的其他种类的股份另行作出规定。”

以上两条实际上为优先股制度留下了空间,可以国务院的名义出台有关规定,中国证监会在此规定下出台有关办法及配套规则即可试点有关优先股的发行与交易。待条件成熟后,再考虑与现行《公司法》的衔接,对《公司法》进行修订。

作者为银河证券分析师

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论