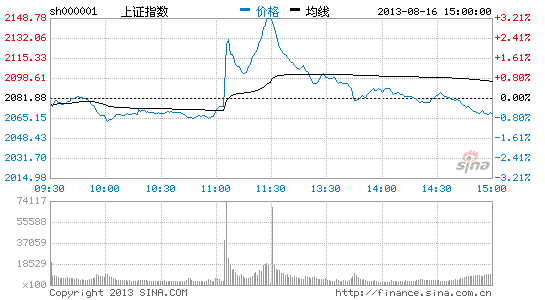

应从“8·16”事件学到什么

□本报记者 蔡宗琦

尽管当天股市已经清算终结,但“8·16”事件远未结束,必将对证券行业及资本市场产生深远影响。一方面,证券行业应引以为戒,全面清查风险,提高风控合规的意识及能力。同时应看到,证券行业创新是国民经济增长转型、资本市场完善发展的必然趋势,不能因噎废食。另一方面,巨额“学费”不能白交,“8·16”事件虽然是小概率事件,揭露的风险和漏洞不可小觑,监管部门、交易所及机构对风险的管控和防范能力亟待加强。下一步,在清理“8·16”事件遗留的“一地鸡毛”的同时,期待监管部门启动填补制度空白的研究并出台“组合拳”。

目前,“8·16”事件的基本轮廓已经清晰,虽然没有人为因素,但系统程序的设计问题使得市场在毫无征兆的情况下遭遇冲击,深刻暴露了部分证券公司风控合规意识及能力存在巨大漏洞。事件发生后,证券行业普遍预计将迎来一场全行业清查,甚至有猜测包括程序化交易在内的金融创新活动将受到限制。

首先,“8·16”事件说明券商风控合规如何强调均不为过。今年创新大会上,证监会副主席庄心一就表示,证券公司身处新兴加转轨时期的公开市场,一旦发生风险溢出,极易形成“冲击波”并迅速扩散,应对处理难度很大,造成的后果往往很严重。证券公司理应以此为戒,以风控能力为拓展业务的边界线,严守底线。

其次,包括策略交易系统在内,所有的金融行为与投资者利益及市场安全息息相关,应“戴着镣铐跳舞”而非没有任何限制的“裸奔”,完善相关交易及监管制度是金融创新题中应有之义。

最后,证券行业创新是国民经济增长转型、资本市场完善发展的必然趋势,不能也不可能因噎废食,更不会因为个别事件扭转方向。而做好风控、加强监管才是证券行业长远发展的基石,更是证券公司打造百年老店、成为国际一流投行的必备条件。

这起事件虽然是小概率事件,但暴露的风险不可小觑。在金融创新品种不断扩充,量化与程序化交易占比日增之际,监管部门、交易所及机构对风险的管控和防范能力亟待加强。

参考成熟市场经验不难发现,每一次市场剧烈波动在给市场带来巨大冲击后,除抓紧进行原因追溯、行业自查和投资者赔偿外,更应该进行深层次制度梳理,完善市场规则。1929年美国华尔街崩盘催生了现代证券法,2010年的闪电崩盘、2013年美联社twitter账号被盗发布白宫被炸虚假信息引发的市场大幅波动等事件则引发美国监管机构出台系列变革,包括熔断机制、错误交易取消规则及加强最低报价标准制度等。

反思我国市场,不少投资者对制度不完善及应对之举提出质疑。近年来世界各大交易所陆续为应对股市类似“8·16”事件设定防控机制。如港交所系统对报价畸高、超低或数量过大的交易会自动警示,要求交易员复核。但目前我国机构等对类似“8·16”事件预警及应急举措并不到位。在屡遭意外“空袭”后,不少成熟市场已专门出台错误交易取消规则。如SEC在闪电崩盘事件后批准了错误交易取消规则,厘定可取消交易的各种原由,以减少市场恐慌及资本外逃的可能性。而在我国市场,虽然证券法等规则中对此有所涉及,但取消相关交易机制尚不完善。有投资者担忧,如果有恶意资金利用监管漏洞,刻意扰乱市场秩序牟利,将对金融系统带来冲击,制度梳理完善刻不容缓。

“8·16”事件巨额学费不能白交。可以预期,有关部门必将启动对相关制度的研究并出台政策措施“组合拳”。一方面督促行业创新、风控“两手抓,两手都要硬”,重罚违规机构,全面加强证券业全行业风控意识及能力;另一方面深入剖析此次事件背后的市场结构性问题,填补制度空白,切实防范系统性风险。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

进入【新浪财经股吧】讨论