徐一钉:乌龙事件对大盘影响偏负面

特约作者 徐一钉

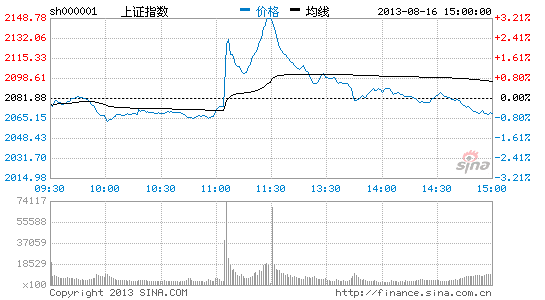

本周五上午,A股市场出现异动,上证综指一度上涨116点,随后传出某券商出现乌龙,最后出现下跌13.43点。不知乌龙事件是否属实,如果属实短期内将对大盘有负面冲击,体现在:1、该券商复牌后,可能出现较大幅度的下跌,对券商板块有一定的拖累;2、为弥补乌龙所造成的头寸紧张,其自营持有的股票面临调整压力;3、本周五上午,跟进的投资者或将止损离场,给A股市场带来新的调整压力。

近期A股市场的格局是涨不易、跌也难,这是目前国内外宏观面综合因素的反映。前期市场关注点是“中国经济底线是多少”,随后明确了7.5%的经济增长底线,也出台了一系列稳增长的政策,但这些政策只是起到了扭转前期中国经济下滑的作用。国内经济增长稳定在7.5%之上后,管理层还会出台进一步的经济刺激政策?我们认为,由于中国经济处于转型关键期,当中国经济增长能满足国内基本就业率,促经济转型、调结构就将成为管理层首要考虑的问题。否则,更快的经济增长下,企业满足于现状不利于促进经济转型。

7月份宏观经济数据普遍超出市场预期,反映出国内宏观经济已逐步企稳。而随着前期已推出的稳增长政策效果显现和国内需求的增加,市场此前的悲观预期开始逆转,进而预计下半年经济增长将持续回升。我们认为,未来一段时间内,除非出现黑天鹅事件,或出现预期外强力政策性利好,国内经济一方面缺乏亮点,另一方面,即便有亮点,亮点也“不亮”。也就是说,今年年底前,中国经济形势较为中庸,好也好不到哪去,差也差不到哪去。而美国、欧洲经济形势出现好转,也将减轻中国余下5个月出口的压力。短期内,A股市场上涨、下跌空间都受到一定的压制。

今年前七个月,银证转账净流入资金2584亿元。如果扣除2000多亿元的融资资金,前七个月银证转账净流入资金十分有限。其实,填补抽逃资金缺口的主力是通过“融资、放大杠杆”进场的资金。7月银证转账净流入804亿元,而7月沪深两市融资余额变动不大,804亿元资金净流入“含金量”较大,从一个侧面反映出,1849点能逆转下跌、反弹至今,与7月净流入资金密不可分。但前两周(7月29日至8月2日、8月5日至9日),银证转账净流入31亿元、净流出79亿元。7月末空仓的A股账户占比依然高达六成,环比略有增加。这反映出目前主导A股市场涨跌的还是存量资金。

统计显示:从上证指数2月18日的高点到8月9日区间,跌幅最大的100只个股本周前三天平均涨幅达到6.82%;而上述区间涨幅最大的100只个股平均涨幅只有0.7%,明显低于同期上证指数2.33%的区间涨幅。可见,目前赚钱效应更多地集中在超跌股的反弹机会中,而周期股恰好属于这一范畴。因此,在成长股面临价值外的忧虑,而市场又出现有利于周期股上涨的氛围时,资金的短期轮动也很正常,但必须清醒认识的是,在没有足够长线增量资金进入的前提下,目前股市并不具备周期股持续上涨的条件。仅由存量资金利用融资、放大杠杆资金,只能提供短期的、结构性的机会。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论