巨丰投顾:主力维稳意图明显 1板块或踩踏

巨丰投顾 丁臻宇

【盘面综述】

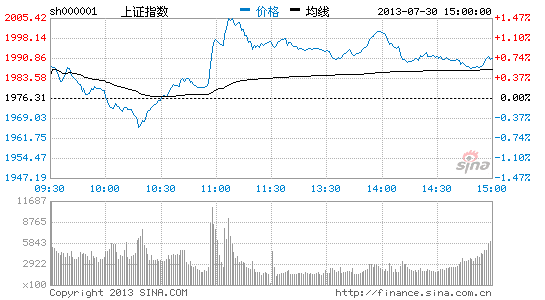

早盘,两市双双高开,随后震荡下行。盘面表现上,主板市场个股表现平平,而以创业板为首的个股出现继续杀跌现象,在此影响之下,大盘整体表现低迷,有继续下挫趋势。但10时18分许,权重板块集体上行,石化双雄、银行、券商大幅拉升,股指强势探底回升,盘中成功翻红,沪指一度站上2000点。

【板块方面】

板块方面,权重板块集体发力,多元金融、券商、保险、银行、有色等均大涨,煤炭、地产、钢铁、酿酒等也涨幅居前,互联网、电信运营、软件服务、通信设备、传媒娱乐等均回调,跌幅居前。概念股方面,稀土永磁大涨,水利建设、金改、黄金概念等也涨幅居前,网络游戏、智能交通、4G概念、电子支付等跌幅居前。

【消息面】

1.流动性紧缩预期亟盼“宽松”纠偏

尽管6月下旬以来银行间市场资金紧张状况逐步缓解,但市场各方对于中短期流动性预期却趋于悲观,并带动近段时间以来资金利率再度上行。而审计署全面清查地方债的消息,再度给原本信心已十分脆弱的资金面带来冲击,进而促使A股市场29日下挫。一时间,国内资本市场似乎笼罩在“钱荒”二次来袭的阴影之下。

2.“审计风暴”震动市场政府债务酝酿前疏后堵

审计署将全面审计政府性债务的消息甫一落地,便引来资本市场对相关金融机构所面临风险的担忧。此次,从中央政府到省、市、县三级地方政府被囊括在内,更拓展到乡镇级政府,凸显债务风险日趋受到重视。

3.上半年全国税收收入近6万亿涉房税收快速增长

财政部29日发布数据显示,2013年上半年全国税收总收入完成59260.61亿元,同比增长7.9%,增幅同比回落1.9个百分点。

4.信托业受托资产规模或急刹业内建言差异化发展

一直以来,业界流传的信托业受托规模的“拐点”论已经显现出端倪。近日,在中信信托主办的“中国信托业高峰论坛”上,前中国银监会副主席蔡锷生直言,今年前5个月信托业的增长速度令其“很担忧”,并表示年底信托业规模到不了10万亿元,估计在8万亿元左右。

【巨丰观点】

今日大盘小幅高开后有一个惯性上冲的动作,短短十分钟后就进入杀跌状态。今天值得一看的还是创业板指,可以说从早盘开无抵抗下跌,截止10点半已经下跌3.4%,其中个股就更是惨不忍睹,汉得信息、迪威视讯、欧比特跌停,向日葵、佳讯飞鸿、宋城股份、永贵电器、任子行、三五互联跌逾8%。再一次印证前两日收评中提到的,一定要规避创业板个股,尤其是涨幅大的。这两天引起关注的博时基金[微博]经理马乐10亿老鼠仓事件对小盘股肯定是有较大的负面影响的。高位获利盘不计成本的抛售,可能形成创业板个股的“踩踏事件”。

早盘11点钟在券商银行的飙升下,指数急速拉升上证指数最高达到2006.23点,两市快速翻红,主板个股表现强劲。但创业板的反弹明显力度不够,走势明显偏弱。

目前A股就是震荡行情,在没有更多利好刺激出台之前,股指难有表现。前期分析上证向上的压力位在2059点、2075点,向下支撑位在1975点、1950点,指数会在这个区域内震荡。

早盘的拉升只能说是维稳的一种表现,未来经济层面主要会强调两个方面:一是民生建设,主要集中在棚户区改造与新城镇化;二是金融改革。从下调贷款利率下限看,其步子依然迈得很小。存款保险制、资产证券化、利率市场化三者实施的目的,还是为了债务去杠杆。

操作方面还是坚持一直的思路,一定要规避创业板中小板中已经涨幅过大的个股,还是在低价、低估个股中寻找机会,在底部区域逢低建仓进行中线布局。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论