11月的行情进入后半程,A股“结构性牛市”格局隐现,一年一度的“高送转”炒作再次成为了市场中的一大亮点。与此同时,持续成长的业绩也通常是牛股的“标签”,年报“业绩浪”将更多地围绕有业绩支撑的优质企业展开炒作。

“高送转”行情风云再起

11月17日晚间,2016年的“高送转第一枪”终于“打响”,永和智控推出了年度拟10转10派5的分红预案。虽然在当前动辄10送转20甚至10送转30起步的年代,2016年的“高送转第一股”显得有点“小家子气”,但从预案推出次日起,公司股价即连续4日收于涨停。

同样是在11月17日晚间,永和智控的送转方案推出后几个小时,天龙集团的控股股东也提议公司2016年度利润分配预案为10转15派0.5,值得一提的是,天龙集团“高送转”推出的同时还发布了冯毅及一致行动人拟巨量减持的公告,但其股价却依旧在公告次日连续2天涨停,可见A股“高送转”的魅力之大。

所谓一浪更比一浪高,以此来形容今年年报初期的“高送转”方案十分贴切,在永和智控、天龙集团并不十分“出彩”的送转预案公布后,11月20日,瑞和股份公告年度拟10转25派2;11月21日优博讯公告年度拟10转25;北信源计划10转20派0.25;11月24日云意电气拟10转28派1,而受此利好消息催化,上述公司无一不在公告次日股价强势涨停甚至多日连续涨停。

A股历史上,年报行情中最令各路资金闻之兴奋的题材总是非“高送转”莫属,2008年的北方导航(原中兵光电)、2009年的神州泰岳、2010年的蓝光发展(原迪康药业)、2012年的联创互联(原联创节能)、2013年的云意电气、2014年的佳隆股份、2015年的财信发展等无一不是凭借“高送转”的预期摇身当年年底乃至来年年初风头最劲的“黑马”,股价相继从“高送转”预期传出一路炒到送转前,在当时热络或并不热络的市场中异动不断。

不过,值得注意的是,投资者还是要充分了解公司的经营业绩、成长性、每股收益等指标所综合体现的内在风险及投资价值,对各家上市公司“高送转”的真实目的进行分析,了解“高送转”背后是否有较好的经营业绩和财务状况作为支撑,而不是一味追求“高送转”行情,不注重公司实质。而对于专业的投资者,长期而言,持续的业绩增长才是成就大牛股的不二法门,年报的“业绩浪”也将更多地围绕有业绩支撑的优质企业展开炒作。

中小板全年高增长不是梦

目前,距离2016年的收官日越来越近,A股今年的业绩冲刺开始进入倒计时,伴随着三季报的“落幕”,市场已逐渐将目光转向年报业绩的炒作。据资讯统计数据显示,截至11月25日,沪深两市已有1158家A股公司提前公布了2016年年报业绩预告,占全部A股比重的38.79%。其中,主板公司269家,板块内披露比重16.9%;创业板公司83家,板块内披露比重14.87%;相比之下,中小板公司的披露态度则十分积极,目前除了美亚光电、国信证券,其余806家公司已全部对年度业绩做出了预测。

分析统计806份中小板公司的年报业绩预告,其中,预喜公司646家(包括预增、略增、续盈、扭亏);预忧公司153家(包括预减、略减、首亏、续亏);另有\*ST东晶、日海通讯、赛象科技、山西证券、国盛金控、西部证券、第一创业7家公司全年业绩盈利或亏损尚不完全确定,预喜公司合计比重高达80.15%,显示出中小板公司2016年整体业绩增长较为确定。

观察显示,目前提前公布了年度业绩预告的中小板公司中,799家给出了较为明确的利润实现区间,结合2015年上市公司的净利润统计,799家中小板公司2016年全年净利润整体预计增长28.8%~62.17%,由此显示,即使全部按预告公布的增长下限匡算,今年全年中小板公司整体也有望实现较快的同比增长。

掘金中小板优质公司

从个股看,806家中小板公司中,562家预计全年业绩有望实现同比正增长,485家预计净利润同比增幅在30%以上;339家公司预计净利润同比增长超过50%;187家公司全年业绩有望实现翻倍增长;23家公司业绩增幅预计在5倍以上;新光圆成、中泰化学、猛狮科技、台海核电、大康农业、景兴纸业、顺威股份、沪电股份、天润数娱、多氟多10家公司更是预计全年业绩将增长10倍以上。

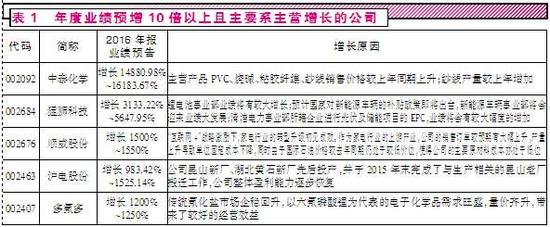

不过,仔细观察上市公司的业绩增长原因发现,并非所有公司快速的业绩扩张均来自于自身的经营出现提升,如目前预增幅度最为彪悍的新光圆成,公告显示,公司预计全年净利润实现1.4亿元~1.52亿元,增长原因为报告期内公司完成了重大资产重组,公司主营业务变更为房地产开发和商业经营为主,回转支承生产和销售为辅的双主业经营模式。2016年度,房地产开发业务成为了公司主要利润来源,因此,净利润的增长额度及幅度较上年同期均有较大提升。此外,台海核电业绩飙增离不开合并报表范围发生了变化;大康农业主要得益于报告期内收购了巴西子公司;景兴纸业拟四季度对部分子公司进行处置;天润数娱主要系公司收购了上海点点乐信息科技有限公司100%股权。相比之下,中泰化学、猛狮科技、顺威股份、沪电股份、多氟多的增长原因则较为稳定,公告显示年度利润增长主要为自身经营性内生增长所致(表1).

分析认为,关注年报高增长的公司,首先要看业绩预告是否同比高增长;其次,四季报净利润是否同比高增长;最后,环比三季度净利润是否有增长。上述三点全部符合才是真正意义上的高增长,而真正业绩快速增长的中小板公司,很有可能在未来的年报业绩浪中率先得到资金的追捧。本刊记者将2016年全年利润同比增幅、四季度净利润同比增幅、四季度净利润环比增幅的筛选条件全部统一为50%以上,同时逐一分析公司业绩的增长原因,目前仅有14家公司是凭借自身主营性增长而增幅达标(表2)。此外,需要注意的是,业绩预增可以作为一条投资主线,不过最终能否出现大牛股,也要配合其他条件。市场总体情况是否持续走好、业绩是否可以持续等都是需要考虑的重要因素。而在挖掘预增品种的同时,不能只看重预增幅度,也要看重行业趋势和成长的延续性。

进入【新浪财经股吧】讨论

责任编辑:张恒星 SF142