来源:微信公众号 三板富

6月20日,国务院总理李克强指出,要多渠道推动股权融资,探索建立多层次资本市场转板机制,发展服务中小企业的区域性股权市场,促进债券市场健康发展,提高直接融资比重。

看到总理提出“探索资本市场转板机制”,新三板上的一些人又展开了想象的翅膀。

在6月24日股转系统正式确定创新层名单之后,由于流动性依然低迷,市场也在巴望新的政策,其中之一就是转板制度。

但又有多少人知道转板制度曾经毁掉了香港的创业板?而香港创业板的梦想也是成为“亚洲的纳斯达克”!

到底是个啥情况,富姐现在就带您去看看。

-1-

纳斯达克市场的辉煌成就一直是很多国家和地区主政者的梦想。

从一开始设立,香港创业板就被寄予厚望。1999年11月25日,香港创业板开埠,首发的7家企业星光灿烂,风头远胜主板IPO新贵。

在地位上,港交所将香港创业板定位为主板市场以外的一个完全独立的新股票市场,与主板市场具有同等地位。也就是说,创业板与主板是彼此独立,不存在任何依附关系!

但好日子总是太短暂。2000年,全球互联网泡沫破裂,科技网络概念股云集的香港创业板也遭遇重挫,在不到三年的时间内,香港创业板指数跌去了90%。

与主板市场相比,经历过互联网泡沫破裂洗礼的香港创业板更显萧条。到底有多萧条?先看一组数据。

在2000年12月末,创业板的总市值为670亿港元,在2001年尽管新增了57家上市公司,但截至2001年12月末,创业板的总市值却只有610亿港元。

从指数来看,截至2001年末,创业板指数报199.42点,下跌36%,远超同期的主板指数。在2000年,创业板指数由1000点下跌至309点,跌幅超过60%。

在这种情况下,有创业板企业就萌生了转板之意。

据《国际金融报》2001年2月份报道,由于市况每日愈下,已有创业板公司开始洽商转板事宜,但具体公司名称该报并未透露。

对此,时任联交所上市委员会委员的李如梁表示,创业板公司要成功转主板公司实非易事,因两者当中存在很大差异,加上转板手续十分繁复,程序亦涉及股权问题,而转板同时会改变公司整体结构,因此,转板等同公司重新上市,必须重新审核该公司之上市条件,方能由创业板公司转为主板。

尽管困难重重,依然有企业前赴后继。

2002年8月份,华翔微电、长远电信宣布将终止在创业板挂牌,并向联交所申请转主板上市。2003年1月29日,德维森正式在香港联交所创业板摘牌,重新在香港主板挂牌上市......

本来么,企业根据自身情况选择去哪个市场上市那是企业的自由。但如果制度的制定者违反一个市场设立的初衷,为企业转板大开方便之门,那么这就开了自废武功的先河。

香港联交所走的正是自废创业板这条道路。

2004年,港交所修改了主板上市规则,新规则规定:只要是市值达40亿港元、最近一个财政年度收入达5亿港元、股东数目达1000名的企业,则无需具备3年盈利纪录也可在主板上市。

也就是说,港交所放宽了主板的上市标准。事实上,一些体量较大的公司正是因为达不到3年盈利纪录才来到创业板上市。

因此,门槛一降低,一些创业板公司就按捺不住了,这其中就有昔日的创业板明星Tom公司。在新规正式生效前一周,该公司宣布:将自行撤去创业板上市资格,去主板上市。2005年7月20日,金蝶国际也撤出香港创业板,成功转投主板上市。

不过由于条件仍较严苛,此后成功从创业板转板至主板的企业并不多。根据港交所2008年年报,2004年-2006年每年只有2家,2007年则有4家。

从截图中可以看出,与之前相比,2008年转板公司数量可谓大幅增长。

原因是什么?因为在这一年,香港联交所对创业板进行了重新定位。

在《有关创业板的咨询总结》中,香港联交所将香港创业板重新定位为升主板的踏脚石:

在发布完咨询总结之后,港交所大幅修订了创业板上市规则,指出,创业板上市公司转往主板,不用先在创业板除牌,可直接“由创业板转板上市”:转板申请人的主板首次上市费将减免50%,转板时公司还可以公告取代以往的招股章程,并且不需要重新聘请保荐人或财务顾问。

这次修订规则算是为创业板企业转板扫除了障碍,也重新定义了香港创业板的地位---主板市场的预备板。

但这也正式敲响了香港创业板的丧钟。

-2-

从2004年修订上市规则到2008年重新定位创业板,港交所的目的只有一个:提升创业板的估值水平和流动性。

那么港交所的这个目的达到了么?答案是没有。

一个市场是否活跃,新增上市公司数量是一个重要的衡量指标。就这点来看,港交所的目的几乎一点也没达到。

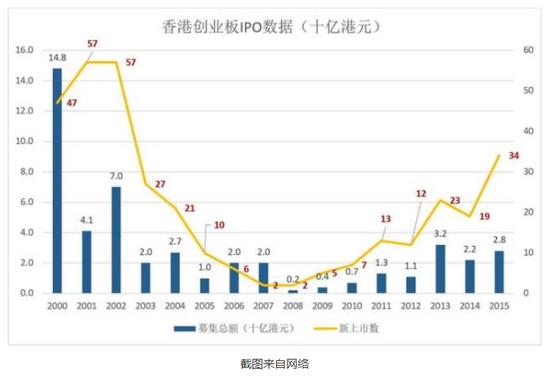

根据港交所2008年披露的数据,2004年创业板上市的公司数量为21家,2005年降至10家,到2006年又降至6家,2007年到2008年则分别只有2家公司在创业板上市。

据富姐统计,截至2015年,香港创业板只有222家公司,就是算上从2004年开始转往主板的87家,香港创业板上市公司的数量也只有309家。(备注:数据来源于香港联交所历年年报)

2008年大幅放宽转板条件后,创业板上市公司数量虽然有所上升,但总体来看跟2004年前相比,仍相差甚远。

事实上,2008年金融危机之后,正是新经济企业蓬勃发展并上市的大时代。深圳证券交易所2009年推出的创业板,至今不过7年时间,实施的是严苛的核准制,企业上市难度远大过香港的注册制,但时至今日仍云集了512家企业。

从上图可以看出,2008年转板制度推出后,香港创业板的融资功能也在减弱。在2000年,TOM公司IPO获得669倍超额认购,当日上涨3.5倍。整个2000年,香港创业板共有47家新公司上市,募集资金148亿,平均每家近3亿港元。而在2015年香港创业板有34家公司上市,募资额只有28亿港元,平均每家仅为8235万港元。

业内人士指出,企业到香港创业板上市的平均成本大概在1000万港元左右。

较高的融资成本及较低的融资额势必打击企业来创业板上市的积极性,再加上转板机制不断把创业板的优秀生输送到主板市场,香港创业板也离“东方纳斯达克”的梦想越来越远。

对一个资本市场来说,一旦没有梦想,它就不会有未来,没有未来就不用谈发展。

因此,失去梦想的香港创业板的估值也非常低。

据富姐统计,香港创业板市场的平均市盈率为10倍左右,有的市盈率甚至低至2-3倍,而A股创业板在经历暴跌之后,仍能达到60倍的市盈率。

从市值占比来看,经过16年的发展,香港创业板总市值占比却不升反降。

根据香港交易所历年年报,在2001年,香港创业板市值占香港交易所上市公司总市值的比重为1.5%,截至2015年末,香港创业板市值为2580亿港元,还不到苹果公司市值的二十分之一,平均每家为11.63亿,约合1.5亿美元,而香港主板市场的市值为24.43万亿港元。

除了市值占比下降,融资功能弱成交低迷之外,香港创业板现在也是“仙股林立,骗子成群”,俨然老千股的天堂!

据富姐统计,截至目前香港创业板239家股票中,有184家公司的股票价格在1元以下,每股价格低于0.1港元的股票有28只。

对于这些仙股,只需几万港元的资金量就能把公司股价搞得鸡飞狗跳!

-3-

看完香港创业板转板的血泪史,那些还在冀望通过转板来解决新三板流动性的人也该醒醒了。

诚然,香港创业板曾经经历过的指数下跌,成交低迷,融资功能差,流动性匮乏等问题,眼下的新三板也都遇到过。

但解决这些问题的手段绝不是推出诸如港交所在2008年那样的转板制度。

关于转板制度对一个市场的作用,富姐可用个比喻来说明:

如果你家孩子上了省级示范高中,你对他的期望就是三年后考个名牌大学。在这三年内,你会以你孩子读的高中出过多少名人贵富而自豪,也会为孩子的成绩名列前茅而到处炫耀,但你绝不会希望他在这个省级示范高中学习的时间超过三年。

至于为什么,原因也很简单:无论多好的高中它也不是大学!

事实上,对一个独立的证券交易所而言,转板制度的危害正在于此:它动摇了整个市场的独立地位,让市场的主要参与者(企业)产生低人一等自我认同,从而努力逃出这个市场!

值得警惕的是,尽管股转系统的定位也是一家与沪深交易所并列的全国性证券交易所,但这个市场的主要参与者(企业)对自己的认同显然跟沪深交易所上市的企业不一样。

眼下不少新三板企业正在走上2008年之前香港创业板企业走过的转板之路:在新三板退市,然后申请主板重新上市。

这个时候,监管层如果像港交所一样也为转板大开方便之门,那么股转系统的全国性证券交易所的定位也势必会被动摇。

至于后果如何,香港创业板就是个活生生的例子。

进入【新三板主题吧】讨论

责任编辑:1800139007 SF182