“云锋有鱼杯”港股模拟大赛火热开赛,报名交易即有可能赢取60万大奖!【点此报名】

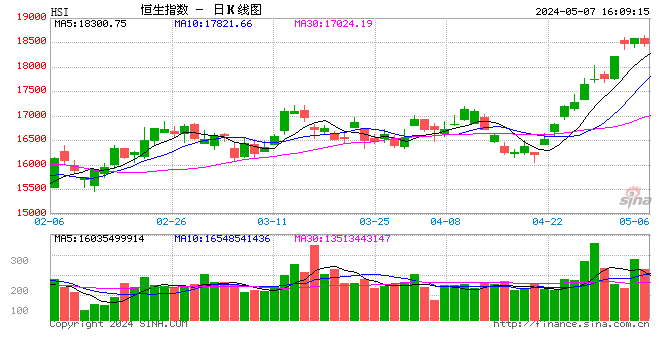

机构看好港股 牛市仍有后劲

中国证券报

□本报记者 叶斯琦

今年以来港股成为表现最好的资产之一,“牛蹄”至今依然有力。11月8日,恒生指数盘中一度上探至29123.44点,逼近2007年10月30日的高位。

分析人士指出,今年四季度港股可能有一定颠簸,但系统性风险不大,中长期来看,牛市有望延续。值得注意的是,对于近期市场热议的H股全流通,业内人士预计真正实现也会是渐进式,至于其对港股走势的影响,机构分歧明显。

资金热情高涨

今年以来港股成为表现最好的资产之一,恒生指数已累计上涨逾31%。

即便录得如此大的涨幅,资金流入港股市场的热情依然高涨。沪港通和深港通数据显示,11月7日、8日,沪港通南下资金总成交额分别为107.271亿港元、104.2715亿港元,深港通南下资金总成交金额分别为45.3591亿港元、48.7045亿港元,均处于近期高位。

“资金方面,9月初以来资金整体是南向净流入,10月以来这一趋势加重,将推涨港股行情。”北京拙朴投资分析师原欣亮说。

景泰利丰董事长、总经理张英飚表示,目前港股的牛市其实是全球资金重新战略配置中国资产的过程,以后将会有更多资金回流。港股市场大市值公司估值有了一定程度修复,但是还未修复到位,中小市值公司的估值刚开始修复,因此港股仍有不少投资机会。

清和泉资本则表示,港股市场对资金流动较为敏感,美联储12月加息基本确定,同时叠加缩表持续以及美元短期反弹走强,资金流出压力较大。

激辩H股全流通影响

值得注意的是,H股全流通成为近期港股市场上一大焦点。日前有媒体发布消息称,监管部门准备批准两家H股上市公司进行H股全流通试点。

其实早在今年6月,内地政府与香港特区政府就签署了相关协议,将H股全流通列入金融合作领域的一个重点。今年7月,中国人民银行发布的《中国金融稳定报告(2017)》明确提出,将拓宽境内企业境外上市融资渠道,推进境外上市企业审批准备案制改革和H股全流通试点工作。

据中国证券报记者了解,H股全流通的真正落地尚需时间,且会是渐进式。

但是,不少机构已将其解读为港股牛市再添利好。张英飚表示,目前H股公司未在市场流通的股份市值巨大,这些股份通常由公司的大股东和管理层持有,角色类似当年A股股权分置改革前的国有股。如果实现H股全流通,公司股价与大股东、管理层的利益一致,有利于改善公司治理结构。因此,全流通给股价带来上升预期,并有利于缩小H股与A股的价差。

景林资产合伙人、香港公司总经理曾晓松认为,如果H股全流通试点获批,对H股、A股都应是利好。首先,股东将有更大动力把企业业绩做好,H股估值能提升,A股估值也有望相应受惠。其次,有利于提升并购的活跃度,而并购是推动股价上涨的积极因素。

另据原欣亮测算,如果H股全流通试点顺利推进,届时将有数以万亿计的内资股在港股流通,将大幅提升港股市场的繁荣程度。

不过,也有机构持谨慎态度。清和泉资本就指出,H股中很多权重较大的蓝筹股都已经通过A+H股构架实行了全流通,因此H股全流通对市场的影响相对有限。

某大型基金公司专注港股的QDII基金经理更是直言,H股全流通与股权分置改革不能类比。从名义上看,H股全流通增加了股票供给,是很大的利空。而且在香港市场,大股东做好市值管理往往不是一个正向指标,甚至存在负贡献。因为港股市场的投资者结构中散户占比很少,而机构投资者不会愿意为大股东埋单。

机构看好港股大势

展望后市,曾晓松对未来6-12个月包括港股和A股在内的中国股票市场都持审慎乐观态度。第一,宏观经济企稳向好,2017年第三季度GDP和9月份的经济活动数据显示出中国经济的韧性,特别是9月零售额同比增长10.3%,高于8月份的10.1%,支持了对中国消费升级的积极看法。第二,政策清晰优化。中国经济结构的转型预计能逐步实现,增长的主要动力将继续从制造业和出口拉动向消费驱动型经济转变,以实现更高质量的增长。第三,外资连续流入。第四,驱动因素轮替,到2017年第四季度和2018年,上市公司盈利的增长将接棒推动市场表现,券商分析覆盖较少、海外投资者相对陌生的大中型绩优公司将能极大受益。第五,中国股票的估值仍然有吸引力。潜在的风险主要是全球宏观风险。

原欣亮认为,未来港股牛市仍有持续性。一方面,港股与沪深两市的互联互通为港股注入了资金;另一方面,港股估值仍处较低水平,相对A股市场有明显的折价。而且随着全球经济回暖,国内经济结构逐步优化,企业盈利改善的能力增强,也将夯实港股牛市基础。

“四季度如果有回调,那就是‘上车’的机会。”上述QDII基金经理表示,四季度港股在指数层面压力不大,而个股层面可能存在一定压力,但是明年还是非常乐观的。因为港股今年虽然涨幅较大,但估值扩张只贡献了1/5,从估值层面看没有太大风险,而且一些权重板块明年的盈利增速预计都是加速的,所以明年指数可能出现加速上涨。

进入【新浪财经股吧】讨论

责任编辑:张海营