本文来自“王雅媛港股圈”,作者:王雅媛

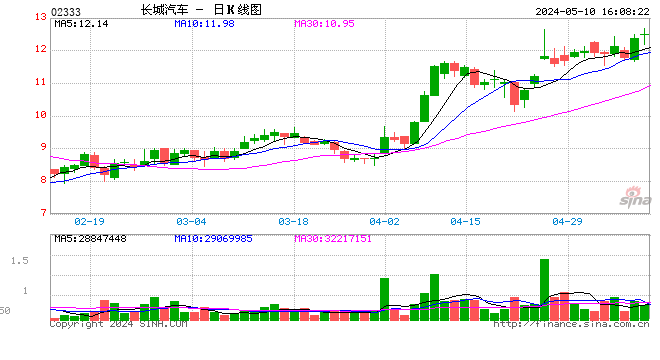

“明枪易挡,暗箭难防”。用来形容今天长城汽车(2333.HK)的股票表现就最适合不过了。

长城汽车被外资长期看空,积压了大量沽空盘,直至上周五,总量达7.06亿股,占流通股本22%。

相反,南下资金持续看好,买下了长城H股的24.9%,形成了非常强烈的对比。

虽然南下资金不断涌进,但直至今年4月份,长城汽车的月度销售数据仍然一般,即使内地资金如何在不同的网站发表万字看好的文章,长城股价还仍是被沽空盘挤压,涨不起来。

大家预期,两者终要堂堂正正大战一场,难以预料的是今天半路杀出个吴三桂。

瑞信,外资的分裂队友?

往往一个帝国的崩解,是先由内部分裂开始的。今天长期看空的老外阵型出现了一个叛徒。

先说我们都知道的矗立在万里边关的长城,长城没有挡住北方游牧民族的例子只有两次,一次是蒙古,一次是满人。

南宋的时候,长城本身就是蒙古的领土,失去了阻挡的意义。

而满人入关,大家都知道,是吴三桂放进来的。

瑞信,一个月前还是看淡长城,当时看淡的依据是即使公司推出红包折扣优惠,但4月的销售数据仍然疲弱,故给予长城中性评级,目标价8元。

但今天瑞信却决定要成为吴三桂,发表由空转多的报告。看好的依据是长城WEY新车的推出,市场反应较理想。相信公司将受惠下半年新车推出,一下子把目标价提升56%至12.5元。

吴三桂重新站队,转投向南下资金,外资被杀个措手不及。部份外资只好平空仓离场。可以看到下图今天买入的主力以Morgan Stanley为主,它也是沽空名单上沽空量最大的选手。

有人就开始忽悠长城将重演恒大(3333.HK)被迫空的情况,吹捧长城在短期内能上演股价翻一翻的大戏。

什么时候许老板的套路变得这么不值钱,连街边卖艺的人都懂了?

下面我会说说长城跟恒大两只股票本质上的不同。

一、长城汽车难以融券?

大家都说长城汽车是一笔极度拥挤的做空交易。长城汽车做空量高达7.06亿股,占流通股本22%。从数据上看,这是不可否认的事实,但是极度拥挤是否代表做空资金就无可反击,无货沽空。

从今天的数据上看,长城汽车可借的股票还是相当多且便宜的。

今天有投资者表示,自己随便在IB试盘沽空1M长城,基本就是只要你想借,就能借到的情况。(祝他好运!希望他只是试盘~)

一般,沽空的股票供应不足,借贷成本会上升,我们可以尝试从沽空成本的实际数据来找证据。

沽空费率,为投资者向券商借券沽空,券商要收取的利息。如果该股票货源充足,甚至供大于求,费率会较低。如果出现相反的情况,券商已没有多余的股票供应给市场,那么也会相应提高费率。

下图是今天中国恒大(3333.HK)和长城汽车(2333.HK)的沽空费率情况。

左边是大家都不敢沽空的中国恒大,它的沽空费率是10.57%,较前两天有所回升。

右边长城汽车的沽空费率是2.74%,仅仅是恒大的四分一。从长城汽车五月以来的历史沽空费率来看,其近一周的沽空费率已是近三个月来的低位。

因此,市场上长城汽车可供沽空的货源是较充足的。

最后,即使长城股价大涨20%,今天沽空比率仍达到12.9%,沽空金额达6.7亿港元。可见增量资金要沽空根本不难,不存在无股票可沽空一事。

二、长城汽车回购概率低

中国恒大(3333.HK)的逼空剧本中,回购绝对是精彩剧情之一。但我认为长城回购股票的机会非常低。

(1) 长城汽车在股东会后连续三次发布授予董事会回购H股的公告。按照中国证监会要求,公司应当自做出减少注册资本决议之日起10日内通知债权人,并于30日内在报纸上至少公告三次。

因此,连续三次发布公告只是依照规矩行事,和公司回购的决心并没有关系,根本不能构成依据。

(2)长城汽车董事长魏建军是出了名的“抠门儿”,他的金钱观就是要把钱都花在刀刃上。不同于激进、果断的恒大老板许家印,无论中国恒大股价高低都疯狂扫货,不顾及成本。

而在过去的半年里,长城汽车股价曾多次因市场环境和公司基本面下滑,导致股价大幅下跌,最低曾在7港元附近徘徊,一天曾大跌近15%。

股价便宜的时候公司都没有出手回购,有什么理由会在涨了50%以后回购呢?

按魏建军的管理风格,如果公司真的有意向要回购股份,他会选择在股价低的时候回购。现在价格都涨到11港元左右了,公司要回购股票的可能性就更低了。

三、做空者是单纯沽空长城吗?

SUV市场是国内汽车市场中,增长最好的一个细分市场,这基本上是投资者的共识,所以做空者是不可能单纯地做空这样一个细分市场龙头的。

大部份做空长城的投资者,其实是在运用了配对交易策略。买入同一个市场内,它们更看好的上市公司,而沽空相对不被看好的上市公司。这样做的好处是可以减少市场风险,只是赚看好的企业成长的钱。

而过往一年最多人进行的配对交易是买入吉利汽车(175.HK),沽空长城汽车。

我们先来看下两只股票过去一段时间的涨幅:

截止6月9日收盘,在过去一年里长城汽车的涨幅为51%,吉利汽车的涨幅却达到惊人的276%。在同样的金额下,配对交易获利达225%。(因沽空长城汽车的成本很低,为方便计算不考虑在内)。

如果以半年时间段来看,长城汽车的涨幅为25%,吉利汽车的涨幅为90%,配对交易获利达65%。

在这里只想说明一点,就是当我们考虑空头的成本时,不可以只单纯地考虑它们的沽空平均价格,它们是以吉利或其他同行与长城两者当作一个组合来看。

长期沽空着长城,只要其他汽车上的多头仓位能跑赢,投资者也能保证盈利。

即使遇到像今天这样的一根大阳线,长城汽车大涨21%,亏损也可能是做空者能承受的。

这点跟当初资金买入其他内房,沽空恒大的逻辑并不一样。沽空者主要是看不顺恒大本身的经营风格,并不是因为恒大在竞争上要输给对手。

而地产基本上就是自己做自己的,竞争关系比较薄弱。所以,一旦恒大股价被逼空,空头根本没有任何理由坚持下去。

四、南下资金没有想象中那么众志成城

长城股价今天大涨20%,Morgan Stanley为第一买家,存量的外资空头明显已弃械投降。

但问题是多头的主力不够齐心,股价才涨20%,今天南下资金就出现净流出的情况。主力迫不及待抛售,单是持货的耐心已不能跟恒大的主力比较了。

五、结语

一个月前,恒大的市值跟长城H股相若,近1000亿。这样的庞然大物能够逼空成功,短期内涨升一倍,在于结合了天时、地利、人和,绝无仅有。

在我看来,现阶段的长城最多只可以说,满足了以上其中一点或一点半而已,就是估值足够便宜,而销售数据出现初步的反转这是天时。

外资大行是一群看数据吃饭的肉食动物,今天愿意缴械投降,主要是看到叛军瑞信提出WEY品牌已经有超过6000个订单这个数据。

但问题是WEY的利好,短期内并不会于月度数据上那么快反应出来。另外,公司今年上半年处于去旧库存的时期,推广红包等促销手段仍会影响上半年的业绩。中期报表一日未出,大家仍不知道影响会怎样。如果股价一下子拉太高,也一定会引来短期不愿意看中报的投资者离场。

更关键的是,长城大股东根本不太在意股价的高低,缺乏了大股东这一关键的“人和因素”,长城根本不可能复制恒大的逼空。

不过,经今天长城股价大涨一役,再加上最近被沽空机构追击的股票,复牌后股价都有反击的能力,相信沽空资金将会适当收敛。

按照沽空数量占总股本(如中资股只计H股)计算,超过一成的除了长汽外,还有四只,分别是平保(2318.HK)、比亚迪(1211.HK)、海螺(914.HK)和中国铝业(2600.HK),淡仓占比分别达14%、12%、13%和14%。

投资者可能是时候小注潜伏一些长期高沽空率的优质股票,博它们趁机平仓。

进入【新浪财经股吧】讨论

责任编辑:白仲平