由新浪财经联合8大券商主办、香港交易所赞助的“新浪港股通模拟交易大赛”即日起开赛!报名即可抽取MacBook Pro、iPhone 7等大奖,比赛还有50万奖金等着你!戳此链接报名!

在沪港通开通两年之际,深港通也将于近期开启。据官方消息,深交所将联合香港联合交易所于2016年11月26日组织全网测试,模拟深港通业务启动后深交所、香港联交所均为交易日但港股通为非交易日时深市交易业务及港股行情转发的运行场景。在本文中,我们将为沪港通投资者简单梳理深港通下港股投资标的并给出投资建议。

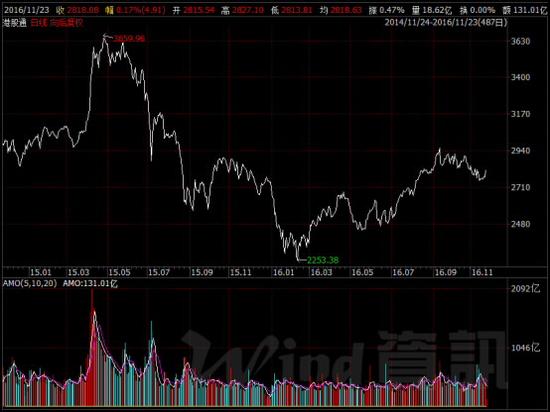

图1. 上证港股通指数

资料来源:Wind,华安证券研究所

资料来源:Wind,华安证券研究所相比沪港通,深港通下的港股通业务新增了中小市值香港市场股票,投资范围有所扩大,包括恒生综合大型股指数的成份股、恒生综合中型股指数的成份股、市值50亿元港币及以上的恒生综合小型股指数的成份股,以及香港联合交易所上市的A+H股公司股票。其中中小市值股票的纳入,我们认为是最大的改变之一。

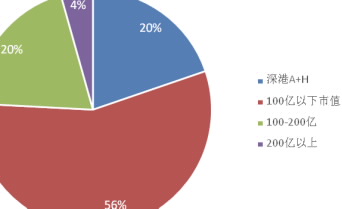

根据Wind统计,深港通港股潜在标的共有406只股票,剔除沪港通315个标的(2016年11月23日)后,91个潜在标的(非正式标的)中,有18只个股是深港两地上市,余下的潜在标的中,除锦州银行(0416.HK)市价超过400亿港元外,有21只个股市值在100-300亿区间,市价100亿以下的有51只。

图2. 深港通港股(潜在)新增标的市值分布 单位:港元

资料来源:Wind,华安证券研究所 (2016/11/23)

资料来源:Wind,华安证券研究所 (2016/11/23)从潜在标的的甄选趋势看,中小市值的股票将成为深港通下港股通的主要角色。中小市值股票拥有体量小、弹性大、业绩成长空间大、操作灵活性高等投资者喜好的特征,但同时也具有风险大、经营业绩和稳定性不如大市值公司的劣势。

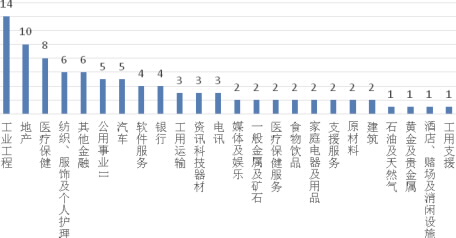

从恒生二级行业分类来看,新扩容的90多家公司中,工业工程类公司最多,其中A/H两地上市的如中联重科(0157.HK)、潍柴动力(2338.HK)、中集集团(2039.HK)等贡献了一半数量。另外如属于支援服务类的福寿园(1448.HK)以及消闲设施类的海昌海洋公园(2255.HK)等都属A股市场没有的或稀缺的行业及公司,届时投资者可额外关注。

图3. 深港通港股(潜在)新增标的行业分布(恒生二级行业分类)

资料来源:Wind,华安证券研究所 (2016/11/23)

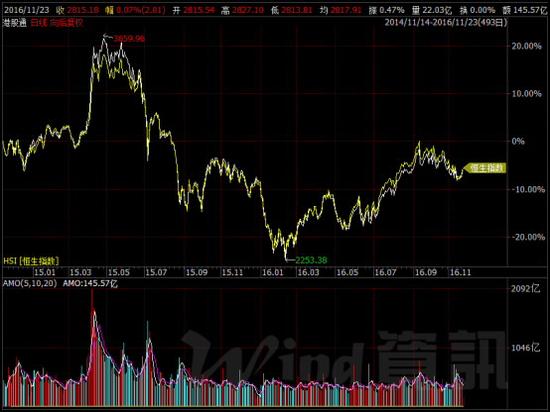

资料来源:Wind,华安证券研究所 (2016/11/23)从沪港通开通后的情况看,沪港通下的港股通标的走势与恒生指数基本相符,主要是因为沪港通下的港股通标的基本与恒生指数成份股重合。

图4. 上证港股通指数与恒生指数走势

资料来源:Wind,华安证券研究所 (2016/11/23)

资料来源:Wind,华安证券研究所 (2016/11/23)相比沪港通,深港通下的港股通选择范围应该会进一步扩大,根据现有的潜在标的看,不但个股数量和行业类别会有所增加,而且相对中小市值的个股增加明显:200亿港元以下市值个股数量预计会超过170个。所以我们认为,深港通开通后,对于港股中小盘股的投资参与度会有提升,配合资金、题材等滚动,深港通对港股市场的影响力应该会比沪港通要更为明显;当然相应的,其市场灵活性也会有所增加,对风险控制的要求也会提升。

A、H股价差方面,沪港通开通两年以来,沪港两地上市公司平均的A股较H股溢价率为181%,而2014年11月初溢价率为137%;同期深港两地上市的公司AH股价格比由两年前的1.65升至最近的1.94。所以说沪港通或深港通的开通对两地同时上市的公司股票价差缩小,形成所谓的“套利”模式,并没有什么帮助,两大交易市场依旧是奉行自己的投资风格和价值理念。

投资建议:

港股市场相对A股市场更注重股票所代表的公司的成长性和安全性,所以筛选的主要标准之一就是每股盈利(EPS)的成长性和市盈率,或者以PEG作为标准亦可,首选成长性高且市盈率低,即PEG<1的标的;另外,不同行业或不同生命周期的公司股票还需综合考虑市销率(PS)(如:零售类企业)、市净率(PB)(如:公用事业类企业)等。

对于港股交易市场独有的行业或者股票,如博彩类、资产管理公司类、某种独特消费产业类等公司,中国大陆的投资者可积极关注和研究,但投资的逻辑或者筛选方法也是相同的。

对于大盘蓝筹股,我们建议跟踪宏观经济走势和行业性的成长机会;而对于中小盘股,我们建议关注其业绩成长的起步点或拐点,确认其业绩兑现的时间表以选定买卖时机,如A股般“无法证伪即是有机会”的想法在港股会面临较大的风险。

还需要注意的是,港股市场的进入与退出机制相比A股要明显成熟和灵活,所以A股盛行的“打新赚钱效应”、“炒壳”等情况不能照搬在港股。出于风险考量,建议经验不足的投资者回避市值在一百亿港元以下的个股标的。

投资方向的选择方面,基于行业成长前景,我们建议关注金融板块下的AMC类和博彩类标的,医药生物板块(尤其是医疗保健与服务类),娱乐及媒体类,以及部分信息技术与服务类企业;选股依据还是业绩成长性与确定性较高的事件推动。

进入【新浪财经股吧】讨论

责任编辑:刘耀东