文 | 黄志鸿

敏华(1999.HK)前一阵成为了市场的焦点,在浑水做空之后迅速澄清复牌,股价应声反弹,屹立不倒。

今天浑水再度出报告攻击敏华,敏华股价更以大升8.41%作回应。诚然浑水的指责质量不高,然而更重要的是敏华自身优质的业绩和优秀的产品:

零售业务来看,芝华仕沙发为行业树立了标杆;

批发业务来看,敏华也是国内最大的对美软体沙发出口商。

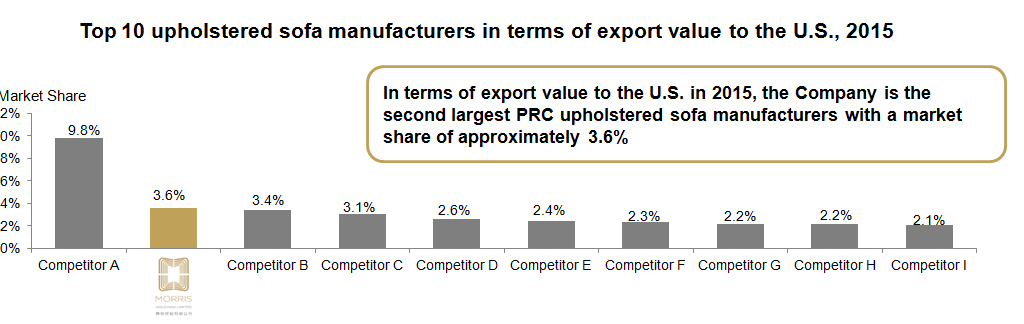

今天我们要讲的慕容控股(1575.HK),是仅次于敏华的第二大对美软体沙发出口商,业务与早期的敏华相同,以沙发批发销售海外为主,占比超过总收入的90%。

虽然说是第二,但事实上慕容对美出口额仅有敏华的30%,收入则只有敏华整体的12%,仍然处于创业阶段。

然而2016年开始,慕容开始野心勃勃的发展:

(1) 效仿敏华的商业模式,积极拓展在华零售业务,双线发展批发出口和零售内销;

(2)同时于国内海外扩张产能,提升产量;

(3)从贴牌OEM模式转为自有品牌OBM (Original Brand Manufacturer) 模式,推动利润率上升。

功夫不负有心人。2016年尽管由于从OEM转型OBM而收入持平,但高毛利的OBM带来了利润率的快速上升,剔出上市费用的核心净收入增长60%左右。

不仅如此,2017年慕容积极推进销售,在1Q17收到订单7千万美元,占2016年全年出口额的50%左右。

根据我们的研究和尽职调查,我们相信慕容在2017-18年预计复合收入率30%;剔出一次性及上市费用的核心净利润增长32-35%。参考慕容目前17倍核心市盈率的估值(敏华在做空下跌前为20倍核心市盈率,1Q17核心净利润增长7%)。

我们认为估值略被低估,即使假设核心市盈率保持不变,那么股价也有1.35^2-1=82%的上升空间。

慕容将在2017年8月将在上海和香港摩利臣山开办新品牌Morrisofa的零售店。摩利臣山下一站是天后,而我们相信慕容的下一站会是现在的敏华。

一、野心勃勃的慕容

慕容控股于2017年1月香港主办上市,是中国第二大对美软体沙发出口商,仅次于敏华。慕容的核心业务是批发销售沙发,95%为海外出口,美国占超过80%。

来源:http://www.morrisholdings.com.hk/Morris%20Corporate%20Presentation_Eng.pptx

来源:http://www.morrisholdings.com.hk/Morris%20Corporate%20Presentation_Eng.pptx 2015年慕容占中国软体沙对美出口的3.6%市场份额,总出口额为1.2亿美金;2016年出口额约为1.4亿美金。相比来看,第一名的敏华占有市场约10%的份额。

产品分类:

(1)软体沙发(占2016年收入的82%)

包括普通沙发和智能家居沙发。智能沙发功能涵盖按摩、USB充电、蓝牙、WIFI、音响功能,还有自动制冷的杯托。而这样一个多功能的沙发,单座仅售200美金左右,性价比极高。

沙发业务早年以贴牌OEM模式为主,利润率较低且处于价值链的下端。野心勃勃的慕容当然不满于足于此,现在慕容已经转向以自有品牌的OBM模式为主:

批发品牌Morris Holdings;

零售品牌Morris Zou和Morrisofa。

自有品牌不仅有助于提高公司品牌认知,毛利也高出许多。2016年沙发的毛利为26%,较2015年的20%提高许多,这主要是得益于慕容转向了高端产品和高毛利的自有品牌。

慕容目前在着重拓展OBM产品的零售渠道。一方面,公司在美国租赁了一万平米的仓库,并聘请了更多的全职销售团队,以支持线下渠道扩展及线上在Amazon等网上商店的销售。

另外一方面,慕容将在2017年着重打造中高端零售品牌Morrisofa,在上海与香港开设体验零售点。我们相信这将有力推动销售和毛利的上升。

(2)沙发套(占2016年收入的17%)

主要为美国最大家具商La-Z-Boy生产皮质沙发套,但出于战略考虑,慕容不愿意长期贴牌生产,所以沙发套的对外销售在萎缩之中。目前慕容只接高毛利的皮制沙发套订单,毛利为31%。

二、财务数据和客户数据真实可靠

慕容的主要客户有Costco,沃尔玛,La-Z-Boy和众多美国地域性家具经销商。我们查阅了2015-16年慕容的所有对美出口记录,核实了慕容坚实的出口记录和稳定的客户群。

2016年,慕容一共有1,475单出口记录,相比2015年的717单增长了接近1倍。在2016年的订单中:

· Costco(美国最大的连锁超之一):287单

· Bob’s Discount Furniture:212单,美国区域性家具销售商,亦为敏华客户

· Living Spaces Furniture: 201单 ,美国区域性家具销售商,亦为敏华客户

· Lifestyle Solutions: 106单,美国区域性家具销售商

· American Furniture Warehouse: 100单,美国区域性家具销售商

· La-Z-Boy: 73单

这些客户都在2014-15年和慕容也有贸易往来,可以看到慕容的客户群坚实可靠。

--慕容子公司Mstar International向Costco出口沙发的单据

--慕容子公司Mstar International向La-Z-Boy出口沙发套的单据

不仅如此,我们也从海关数据核实了慕容的沙发出口数量和价值。根据中国林产品指标机制FPI所发布数据,2016年海关出口金额前100中,慕容控股下属子公司在:

· 皮革木框架坐具(HS编码94016110)中分别排名前43,63和64名

· 非皮革木框架坐具(HS编码94016190)中排名10和40名

来源(需翻墙):

https://www.google.com.hk/url?sa=t&rct=j&q=&esrc=s&source=web&cd=4&cad=rja&uact=8&ved=0ahUKEwiCpNPz06rUAhXFo5QKHbAeBmgQFgg9MAM&url=http%3A%2F%2Fwww.chinafpi.org%2FUploadFiles%2FAdminUpload%2F201703200949052187.doc&usg=AFQjCNGs-UB2qrOTkBBcaWo4micWIfcoYQ&sig2=NoVFbU9QB8B2yj9jtmJc4Q

海宁格林家具:

来源:

http://map.baidu.com/#panoid=09024500011604151356078099I&panotype=street&heading=82.33&pitch=-4&l=19&tn=B_NORMAL_MAP&sc=0&newmap=1&shareurl=1&pid=09024500011604151356078099I

海宁慕容世家家居:

来源:

http://map.baidu.com/#panoid=09024500011604131453533339I&panotype=street&heading=23.74&pitch=-1.45&l=19&tn=B_NORMAL_MAP&sc=0&newmap=1&shareurl=1&pid=09024500011604131453533339I

由于慕容的沙发全为木质框架,这两个类别的产品基本涵盖了慕容沙发出口产品(不包括沙发套;2016年1.4亿美金的总对美出口额包括沙发套)。

我们根据排名和披露的总出额对慕容的出口额进行了推测,结果与财报披露的沙发收入相差仅1%。从此可以看出,慕容的业务扎实,财务数据真实可靠。

三、产能扩张推动新一轮的增长

在现有的优秀业务基础上,慕容在不断拓展新产能。2017年3月已经在浙江海宁投产5条沙发生产线,占目前沙发产能的24%,预计产值2.5亿人民币。

同时公司柬埔寨工厂预计在2017年7月投产,分别占目前沙发产能10%和沙发套产能9%,预计产值共计1亿人民币。

同时,由于2016年慕容战略转型到专注OBM模式,所以现有的沙发/沙发套产能利用率较低,仅72%/60%。而2017年OBM订单状况良好,根据我们的尽职调查,现有工厂利用率达到了80%,下半年有可能更高。

海宁格林家具有限公司第二分厂开幕式,2017年2月28日:

来源:

https://wx.abbao.cn/a/5185-dcc41f8412a788f5.html

2017年预计:假设中国/柬埔寨新工厂在2017年分别达到50%和25%的产能利用率,同时现有工厂从2016年的72%利用率提升到80%,那么2017年预计产量可以增长约30%。

再考虑到由于OBM模式所带来的5%平均售价增长,2017年预计收入增长35%。

尽管由于新工厂会一定程度上降低毛利率,我们预计从毛利从29%降到27%;但2016年上市费用不可抵税,2017年剔出这个影响后,公司指引税率将下降3%-4%,因此2017年预计核心净利润增长30%左右。

2018年预计:新工厂预计达到80%左右的产能利用率,加上一定程度的平均售价增长,2018年预计收入增长25-27%。

同时新工厂效率提升之后,将有效提振毛利回到29%的水平,甚至更高,因此2017年预计核心净利润增长30-35%。

上升的不仅是产能,据管理层披露,慕容1Q17的总订单量为7千万美元,已经占2016年全年出口额1.5亿美元的约50%。管理层预计2017年有望冲击2亿美元的收入。

总体来看,我们相信得益于产能的扩张及OBM模式的发展带来的毛利上升,慕容在2017-18年预计收入复合增长30%,核心净利润增长32-35%。

四、敏华——竞争对手还是未来目标?

可能有投资者会质疑慕容未来需要直接和敏华竞争。我们认为这在中短期不是个问题。虽然慕容和敏华有相同的客户,但我们观察到两点:

(1)慕容的价格定位远低于敏华

慕容的定价约为200美元一只沙发:

来源:

http://furniture.jordans.com/shop/mstar-international

如图所示,美国在线网站销售的慕容(Mstar International为其海外销售子公司)三体沙发700美元,平均每只沙发230美元,这与公司披露的平均售价1,373人民币/只相近。

来源:

https://www.thefurnituremart.com/Manufacturers/5180/Cheers?perpage=15&pagenum=1&sort=0

而敏华的Cheers芝华仕沙发单座价格则为600美元,功能沙发可以到800美元。

因此慕容和敏华并不处于同一个市场。慕容所目标的是美国中低产阶级日常所需的沙发,而敏华则目标的是较为中高端的市场。

(2)同样的主要客户对慕容和敏华的订单一样多

我们仔细翻阅了Bob’s Discount Furniture与Living Spaces Furniture与慕容和敏华的出口记录,发现:这两家公司与敏华的运单数略低于慕容,运货的重量相近。由此可见,即使对同一家经销商,慕容和敏华也并不构成直接竞争关系。

五、总结

Twins在歌中曾唱过:“细心看看我的路,再下个车站,到天后当然最好”。慕容在8月份也即将入驻下一站是天后的摩利臣山。同样的,虽然时光尚早,但我们相信慕容的下一站就是现在的敏华。

综上所述,根据我们的研究,我们有信心慕容在2017-18年预计收入复合增长达到30%左右,净利润复合增长32%-35%。相对目前17倍的估值,略低于1Q17净利润增长率为7%的敏华被做空前20倍的估值。

我们认为即使估值保持目前水平,按照2018年预计净利润水平,股价有至少80%的上升空间。下一站目标是敏华。

免责声明

作者持有本文提到的股票。本文仅供参考。本文并不构成对基金或任何证券购买或出售的要约或游说。在根据信息采取行动前,投资者应根据自身目标、财务状况和需求考虑是否合适。本文不应被解释为招揽或对投资者的建议。根据作者判断发出的所有观点,预测和估计,均截止到发布之日,如有更改恕不另行通知。

作者简介

黄志鸿(Rawen Huang)海燕资本管理有限公司 (Petrel Capital Management Limited) 创始人,基金经理。黄先生于2015年创办海燕资本,主要投资于上海、香港和美国证券市场上市的中国公司股票。

在此之前,黄先生先后在香港两家专注亚洲市场的对冲基金任职大中华区分析师,专注于为中国上市企业进行深入的尽职调查和会计报表研究,并负责相关投资策略。

黄先生早年曾于摩根士丹利的纽约总部担任投资银行分析员,曾参与多项大型投资银行交易项目。黄先生拥有耶鲁大学文学士学位,以及哈佛商学院工商管理硕士学位 (MBA)。

曾彬玮(Boris Zeng)海燕资本分析师,负责于对大中华区上市企业的研究,尽职调查和投资。在多家国际投资银行,风投基金和对冲基金有工作经验。香港大学经济学学位。

【本文来自微信公众号“王雅媛港股圈”】

进入【新浪财经股吧】讨论

责任编辑:黄建华 SF178