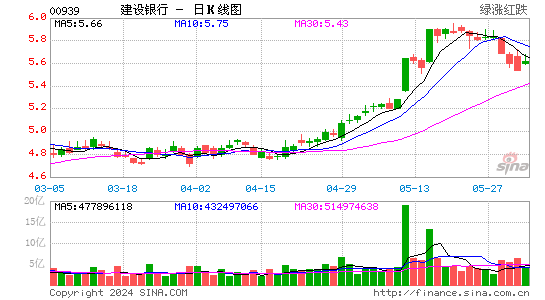

美银清空建行 外资出售四大行股份获利翻倍

孙红娟

[ 自2009年1月份以来,外资行在金融危机背景下开始陆续出售所持有的中资行股份,从财务角度而言,这些外资行通过持有中资银行股份收益丰厚,其中美银收益超过140亿美元 ]

外资战略投资者持有四大行股份的时间正在进入尾声,标志很可能是美国银行(Bank of America,BAC)出售其现有全部建设银行(601939.SH,00939.HK,下称“建行”)股份,至此,欧美系外资行逐渐结束了四大行战略投资者的身份。

瑞穗证券亚洲(Mizuho Securities Asia)驻香港的银行业分析师James Antos称,由于《巴塞尔协议Ⅲ》的推出,全球性银行可以到处收购少数股权的时代已经结束。

有分析人士称,外资行出清四大行股份凸显外资看空中国银行业,但建行昨日发表声明称,美国银行出售建行股份主要是为满足监管层资本充足率要求,而非看空建行。

历史数据显示,自2009年1月份以来,外资行在金融危机背景下开始陆续出售所持有的中资行股份,从财务角度而言,这些外资行通过持有中资银行股份收益丰厚,其中美银收益超过140亿美元。

美银出清建行股份

据境外媒体报道,美国银行已经于9月2日和9月3日在香港股市售尽20亿股建行H股,总额达14.7亿美元,至此,美国银行彻底结束了其在建行的战略投资者身份。

建行9月4日上午发布公告称:“近日,建设银行和美国银行进行了沟通,美国银行表示,鉴于美国银行业监管方面对资本的要求更加严厉,美国银行不得不减持建设银行的股份,以补充自身资本。美国银行强调,减持完全不是由于对建设银行发展前景的担忧,美国银行将继续保持双方长期战略合作关系。”

美国银行自2005年至2008年间先后通过购买汇金股份以及行使期权等方式购得建行19.9%的股份,成为仅次于中央汇金之外的第二大股东。

金融危机爆发后,美国银行开始于2009年1月份逐步出售其手中所持建行股份,截至今年9月3日出清其所有建行股份,价值总额累计241亿美元,而其2005年与2008年两次购入建行股份出资总额为100亿美元,累计获利141亿美元,利润率141%。

外资出售四大行股份获利翻倍

根据数据供应商Dealogic的信息,2002年至2010年,美国银行业收购了总额至少148亿美元的中资银行股份,而在2009年至2013年,美国银行业出售了价值373亿美元的中资银行股份,平均利润水平翻倍。

四大行中最近的一次减持是今年5月份,高盛售罄其手中持有的工行所有股份。

据《第一财经日报》记者统计,高盛6次累计套现近125亿美元,而其2006年入股工行斥资总额不足26亿美元,也就是说,7年内高盛投资工行的利润率接近400%。

与工行和建行相比,中行和农行的海外战略投资者相对规模比较小,大型战略投资者的退出时间也相对比较早。中行海外战略投资者大规模出售中行股份是在2009年,其中瑞银和苏格兰皇家银行分别售罄手中H股。

至美国银行出清建行股份之后,四大行中巨头战略投资者的身影已经寥寥,即便仍然持有,规模也已经大幅度降低。

截至2013年6月30日,四大行中,建行海外战略投资者持股最大,其中尤以淡马锡持股比例最高,淡马锡持有178.8亿股H股,占建行所有股份的7.15%;第二大海外战略投资者为美国银行,占比0.8%;工行中最大的海外战略投资者为淡马锡,持股70亿股,占工行所有股份的2%,第二名则是摩根大通,持股1.74%,第三名是黑石集团,占比1.47%;中行最大的海外战略投资者为黑石集团,持股56.76亿股,占中行总股份的2.03%,排在第二位的为摩根大通,持股0.42%;农行目前最大外资股东为卡塔尔控股,持股68.2亿H股,占比2.1%,持股第二的是资本研究与管理公司,占比1.14%,持股总额37亿股。

一位美系银行业分析师对本报记者表示,原本这些海外战略投资者希望通过入股中国四大行能够在中国金融市场中拓展份额,“入股这些银行当时主要看到的是背后的市场,但几年过去,这些外资行在中国的市场份额仍然有限,加之海外金融危机导致监管标准提升,这些银行都面临提高自身资本充足率的压力,因此及时获利了结也不为过,几年的持股基本上利润率都比较可观。”

2013年将是这些国际大行们执行巴塞尔协议Ⅲ的关键一年,包括资本充足率、流动性覆盖比率以及杠杆率都亟待改善;在今年的二季报或者2013年上半年年报中,多家银行都披露了下半年将大规模削减非核心资产的计划。

据苏格兰皇家银行预测,为达到巴塞尔协议Ⅲ的规定,全球性银行未来出售的资产规模约为3.2万亿欧元。

中小银行显优势

与国际性银行逐渐出清四大行相比,“外资们”在中国城商行和部分股份制银行中身影频现。

据本报记者统计,兴业银行(601166.SH)的第二大股东是恒生银行,占比10.87%,仅排在兴业银行大股东福建省财政厅之后;而北京银行(601169.SH)的大股东则是荷兰ING集团,尽管相比入股初期有所减持,但仍然持有13.64%的比例,为北京银行第一大股东;新加坡华侨银行持有宁波银行(002142.SZ)13.74%股份;巴黎银行持有南京银行(601009.SH)12.68%股份。截至昨日收盘,4家外资行持有上述中资银行A股股份总市值为311亿元。

上述4家作为战略投资者引入的外资行在所持股份上市之后,均获得了巨幅增值,浮盈平均5倍以上。

股份制银行中目前作为战略投资者仍然持有大量股份的只有德银。华夏银行最大的海外战略投资者德意志银行卢森堡有限公司和德意志银行股份有限公司分别持股9.28%和8.21%,分列华夏银行第三和第四大股东席位;民生银行(600016.SH)是外资行持股综合占比最多的银行,但非常分散,进入前十的股东只有摩根大通。在民生银行前20大股东中,这些国际大行们占了9席,其中外资战略投资者中,摩根大通占比最多,截至2013年6月30日,持股比例为2.38%,相比去年12月31日的财报增持0.33%;持股第二的是摩根士丹利,持股1.46%,增持0.12%。

另外,招商银行(600036.SH,03968.HK)中淡马锡控股持股1.99%,摩根大通和黑石集团分别持股1.45%和1.32%;而花旗银行已经于2012年3月20日将其所持有的浦发银行(600000.SH)2.71%股份全部出清。

随着利率市场化的推进,四大行相比中小银行的优势有所降低,尤其是在息差方面,有分析认为,在利率市场化背景下,股份制银行和城商行业绩尽管出现分化,但“船小好调头”,适时转型,业绩增长空间明显。

(本报见习记者吕值淼对此文亦有贡献 )

进入【新浪财经股吧】讨论