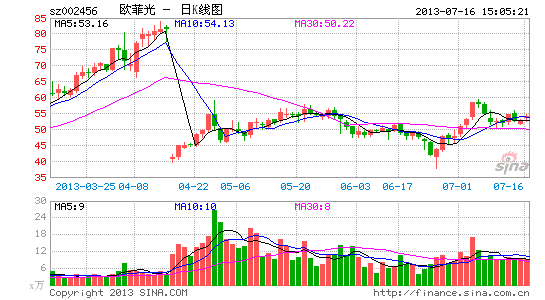

欧菲光:中尺寸触摸屏和镜头模组助高增

新浪提示:本文属于个股点评栏目,仅为证券咨询人士对相关个股或板块的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。一切有关该股的准确信息,请以沪深交易所的公告为准。

兴业证券 刘亮

投资要点:

近日我们调研了欧菲光,与公司高管进行了深入的沟通。公司基本情况及我们的观点如下:

受益于小尺寸薄膜屏爆发,2012年实现成功转型:2012年营收39.3亿元,同比增长216%,净利润3.2亿元,同比增长1450%,EPS=1.67元。其中,触摸屏营收34.7亿元,成为营收和利润贡献主体。光纤头镀膜营收1.7亿,维持稳定,红外截止滤光片1.5亿,下滑25%。2013年1季度实现营收12亿元,同比增长230%,环比下降18%,实现归属上市公司股东净利润8527万元,同比增313%,环比降32%,淡季及春节效应影响开工,毛利率略有下滑。作为国内触摸屏最大厂商,公司今年的重点在中尺寸触摸屏扩产、metal mesh投产以及镜头模组的放量。

公司未来两年成长逻辑较为确定:去年以来,薄膜式触摸屏成为中低端智能手机的主流技术,使公司凭借小尺寸触摸屏成功实现转型。今年,平板电脑是增速迅猛且增长最为确定的移动终端,低价化趋势使薄膜式成为大众之选。同时镜头模组开始放量,成为今年的另一增长点。Metal mesh技术进展领先,有望在大尺寸领域异军突起,随着镜头模组扩张和大尺寸触摸屏渗透率提升,二者将成为明年增长点。

小尺寸触摸屏跟随中低端智能机爆发而增长:2012年全球智能手机出货7亿部,增长46%,我们预计2013年出货9.5亿部,增速36%。增量主要体现在中低端智能手机上,高端机增长乏力。2013年1季度,中国智能手机销售5930万台,环比增长13.2%,表现靓丽,超出市场预期。三星[微博]以17.9%的市占率位居第一,但领先优势较2011年缩小。国产品牌中,联想、酷派、华为、中兴出货量份额分别为12.0%、11.8%、11.2%、9.3%。我们预计今年中国智能手机出货量将翻倍,鉴于公司的主打薄膜屏是中低端市场的主流技术路径,且与国内一线品牌华为、联想等建立了良好的供货关系,份额稳定,公司小尺寸触摸屏出货量亦有望跟随客户大幅成长。

中尺寸触摸屏受益于平板爆发及薄膜式占比提升:2012年全球平板电脑出货1.2亿部,我们预计2013年2.5亿部,增长100%以上。平板电脑无疑是今年增长迅猛且确定性最高的移动终端。我们判断,今年平板电脑有两大趋势:1)低价化,7寸成为主流。我们预测将占到70%。2)薄膜成为主流。我们预测薄膜与玻璃的比例约为7:3。公司是目前全球前列的薄膜屏大厂,且拥有良好的客户基础。去年中尺寸出货量不大,当前中尺寸出货量2kk/月,我们预测中尺寸将成为今年最大增长点,较去年增长200%左右。

Metal mesh Q3量产,可能在大尺寸领域异军突起:Metal Mesh属于一种导电材料,是把金属线做在触控sensor上,用来取代传统ITO薄膜等导电材料。并被视为是下一阶段的重要触控技术,主要是Metal Mesh具备低阻抗优势、其阻抗大约仅5-10Ω,而玻璃触控感测器的阻抗大约是50-100Ω,薄膜触控感测器阻抗甚至达到150Ω。阻抗过高一直是film没能在大尺寸领域被看好的主要原因。目前来看,OGS仍然是大尺寸触摸屏的主流技术,metal mesh有望与之对抗,但仍存在良率以及干涉等诸多问题。Metal mesh的核心在于metal mesh触控sensor的生产技术,目前有能力供应Metal Mesh感测器的厂商包括Fujifilm、三菱等等,从事metal mesh技术的厂商包括台湾洋华、介面、大陆欧菲光,欧菲光是进度最快的厂商,预计3季度量产。未来几年可能成为分享笔记本及AIO触控盛宴的一股新兴力量。

镜头模组已经放量,助今明两年增长:公司当前产能5kk/月,规划产能13kk/月。当前出货2kk/月,用了一年多的时间相继量产500w和800w镜头模组,当前800w占比有显著提升。镜头模组市场足够大,但近两年新进者众多,导致竞争变得愈发激烈。我们认为,公司在该领域的核心优势在于客户资源。凭借在触摸屏业务上积累的深厚客户关系,以及规模扩张后的成本优势,镜头模组有可能复制在触摸屏领域的成功。但与触摸屏不同的是,公司是国内触摸屏模组的先行者,在客户抢位上有先发优势,而镜头模组领域已然有龙头大厂把持住了优质客户,公司是一个“抢地”而不是“圈地”的过程。

核心假设:1)触摸屏价格逐年下降,规模效应下,毛利率维持稳定;2)镜头模组放量顺利,价格逐年下降,800w占比持续提升,毛利率维持稳定;3)metal mesh今年少量出货,明年放量。

盈利预测及投资评级:中小尺寸触摸屏和镜头模组是公司今年两大增长点,小尺寸受益于中低端智能机爆发,中尺寸受益于平板爆发及薄膜成为主流。Metal mesh进度领先,有可能在大尺寸领域异军突起。触摸屏领域公司全产业链布局,是覆盖产业链上下游最长的公司,也是技术路径最多元的公司。这使其较竞争对手有更强的快速响应和抗风险能力。客户关系是公司的核心优势,借此有望在镜头模组领域实现新的增长点。我们给予公司2013-2015年EPS分别为1.34、2.28、3.17元的盈利预测,“增持”评级。

风险提示:下游需求不及预期;触摸屏技术路径风险;人民币升值压力。

进入【欧菲光吧】讨论