五粮液(000858)品牌优势 瓶颈突破 | ||||||||

|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2005年06月16日 13:22 证券导刊 | ||||||||

|

国内最大的浓香型白酒生产商,年销售量14万吨左右,主要产品有五粮液(资讯 行情 论坛)、五粮春、金六福、浏阳河等系列白酒。 市场对公司高档酒的增长较为悲观。但我们认为,制约公司短期业绩增长的主要瓶颈来自于年轻窖池优质酒出酒率低和中低档酒销量增长较慢,而公司目前的生产激励措施、品牌策略和经销商政策针对如何提高中低档酒的销售,从而突破高档酒产销瓶颈。由于公司品

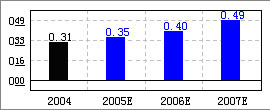

股价表现的催化剂 公司品牌结构优化提升主体品牌(五粮液、五粮春、五粮醇等)的价值,将有望带动中档及中档以上酒的市场销售;公司06年仍存在提价的可能性;05年进入餐饮终端改变该渠道市场竞争格局,五粮液作为强势品牌有可能获得较大份额。 生产瓶颈:“五粮液”酒产能饱和。公司主品牌高价位酒“五粮液”酒产量从95年的4237吨到2004年的7800吨,占据了国内高档白酒市场三分之一强的份额。但是02年以来,公司“五粮液”产量连续第三年保持在7800吨左右的水准。从历年产量的增长率看,也由96年的19.86%逐年递减到02年的2.63%,再到04年的零增长。 公司目前有五粮液系列酒基础酒生产能力22万吨左右,主要来源于10个基础酒生产车间,其中521、523车间的设计基础酒产能为10万吨,但是目前仅利用了1/3,即约3.5万吨的产能。五粮液现有窖池优质酒的平均出酒率在5%-7%,我们估计04年高档酒五粮液的产量(商品量)约8000吨左右。 工艺瓶颈下的销售对策:拖带酒销售 公司的销售主要采取自销和经销商买断经营两种模式。自销模式中既包括五粮液酒和尖庄酒所采取的各地分销商分销为主的销售方式,也包括五粮春、五粮醇等五粮系列酒以总经销商代理销售为主的方式。金六福、浏阳河等则采取经销商买断经营的模式。五粮液独特的工艺决定了低档品种的产量很难压缩,由于品质差异,这部分产品定价通常在中低价位,并多采取经销商买断经营的模式。 事实上,低价位酒的盈利能力很弱,公司价位最低的酒——尖庄、火爆等出厂价格每吨6-7万元,20%多的毛利扣除25%的从价消费税和每吨1000元的从量消费税,以及运输和渠道费用,根本无法给经销商带来利润空间。如尖庄、火爆04年产销量合计近10万吨,而历史最高时期曾经达到过12万吨,对于公司而言,这些低价酒生产出来就必须销售,而对于经销商而言,若无利可图,必将影响其积极性,因此,公司采取了“拖带”销售的策略: 即对PET尖庄、火爆等中低价酒配销“五粮液”酒,年终给予“返利”,以保证经销商获利。公司“拖带酒”的销售策略几经变化:最初的“拖带”销售政策门槛较低,销售额满100万元的经销商可以获得1吨低价“五粮液”酒的配额,但却在流通环节对五粮液的价格却产生一定的负面影响,尤其是03年底提价后,部分地区出现出厂价和销售价倒挂的现象。04年底公司一度取消对低价位酒配销“五粮液”酒的政策,05年重新恢复“拖带”销售,规定经销商的销售额需要满400万元才可以获得1吨“五粮液”酒的配额,但在价格上给予更大的优惠,500ML/瓶不足100元。 品牌结构优化带来整体毛利率提升 02年以前,五粮液集团和股份公司旗下的子品牌(包括买断品牌)多达100多个,其中集团服务公司的买断品牌主要通过外购基酒勾兑生产。01年消费税调整后,原本子品牌外购基酒25%的消费税抵扣被取消,低档买断品牌的利润空间大大下降,而且过度繁殖的子品牌也造成五粮液在中高端消费者中的品牌定位变得模糊,影响主品牌的排他性诉求,从而降低主品牌的内涵价值。 03年底,五粮液服务公司停止各买断品牌的经营和开发,这些品牌主要是情酒、岁岁乐等38个区域性白酒品牌。在股份公司层面上,公司同样收缩品牌线,着重发展“1+9+8”品牌:即1个世界性品牌——五粮液;9个全国性名牌——五粮春、五粮醇、金六福、浏阳河、尖庄等;8个区域性名牌——包括8大片区品牌,如华南、华北地区的“现代人”、江浙沪地区“长三角”、湖南湖北地区“两湖春”等等。 但从整体上看,五粮液的品牌收缩以集团层面为主,对股份公司下属品牌的影响相对较小,金六福、浏阳河、京酒等股份公司的买断经销商更能从五粮液主品牌价值的提升中受益。 品牌结构调整,产品线向五粮系列为主的中档酒集中,将使公司吨酒价格以及整体毛利率有所提高,预计05年、06年毛利率逐年提高0.5-1个百分点。 优质酒产量稳中略升 尽管优质酒出酒率很大程度上取决于窖龄,但生产管理的改进仍能使优质酒产量有所提高。据我们调研了解,公司生产管理一度较为粗放,而目前所有副总级以上领导下车间强化优质酒生产管理,并对生产先进人员加强激励,05年公司对每生产1吨“五粮液”基础酒的奖励较04年增加了1倍,而对最高品质调味酒的奖励更高达每吨14万元。公司高层的重视,以及对生产人员的激励是短期内提高优质酒产量的最主要驱动力。 我们认为,由于工艺管理的强化,并且伴随窖龄的增长,优质酒——“五粮液”酒的产量近几年徘徊在7800-8000吨水平的局面将会突破,预计“五粮液”酒05、06年产量有望达到8400吨、9070吨,同比增长分别为5%和8%。 2.3中低价酒:结构调整,销量上升将拉动主品牌放量 由于品牌结构的调整,04 年尖庄、火爆等低价酒的产量下降了近一半。04年底经销商会议后,五粮液旗下的白酒品牌开始由五粮液品牌事业部、开发品牌事业部和自销系列品牌事业部进行运作,三个事业部的机构设置集生产组织、销售规划、售后服务等功能于一身,具有很强的独立性。 品牌的事业部运作将直接导致亏损品牌产品产量的下降,可以预见,05、06年包括五粮系列、尖庄、火爆等低价酒在内的所有中低价位酒的内部结构还将出现较大幅度的调整,在品牌策略和经销商政策改革推动下,中档酒的销售会得到进一步提升,进而带动高档酒的生产和销售。 我们预计,新窖池的老熟和中高档酒销量的提高将带动主品牌“五粮液”酒放量,从而带动公司整体业绩的增长。 终端市场带动中高档酒销售增长 公司的营业费用率在白酒类企业中一直较低,而在餐饮终端市场的投入则更少。但是从水井坊、国窖1573等品牌较为成功的终端运作看,终端对于高档名酒而言仍有很大潜力。公司05年拟投入4.5-6.5亿元用于终端建设,占04年未分配利润的30%,搭建起由流通渠道、专卖店以及餐饮终端构成的较为完备的销售网络,同时进一步提升市场竞争力与品牌地位。 我们认为,一旦五粮液(包括茅台)加大终端投入力度,必将打破终端市场的现有格局,水井坊、国窖1573等依靠终端取胜的高档白酒的市场份额会受到较大的冲击。我们认为,公司很有可能在近期推出专门针对餐饮终端的中档以上产品,通过高价策略,强化其强势品牌和奢侈品牌的定位,从而迅速扩大在餐饮终端的影响和回报。 预期的终端市场份额的提升将成为公司“五粮液”酒、五粮系列酒的新的增长点。我们预计从06年开始对中高档酒销售起到较大的推动作用。目前国内高档酒市场容量约为3万吨,其中约50%集中在餐饮消费终端,若公司在餐饮终端的销量逐年提高该市场容量的1%-2%,则未来2-3年每年提升的五粮液高档酒销量为150-300吨。 但终端建设需要一定的投入期,且运作费用十分高昂,短期内会造成公司销售费用率大幅度上升,将成为公司发展的潜在风险之一。 投资建议 公司05、06年预测每股收益分别为0.3390元、0.398,根据6月2日6.75元的股价测算, 05年、06年动态市盈率分别为19.6倍、16.3倍,而目前食品饮料行业龙头企业平均估值在20倍左右,公司估值尚在合理区间,短期建议“观望”。但公司是白酒行业内的龙头企业之一和浓香型白酒的代表,品牌、网络、产能、技术等优势非常明显,具有较强的定价能力和渠道掌控能力,在品牌结构优化和营销体系调整之后,公司出现新的一轮稳定的较高速度的增长应在期待之中。基于公司存在长期稳定增长预期,长期投资者可以“增持”,作为中长期资产配置。 基本面评分 55分 销售收入增长率 五 粮 液 行业 盈利预测 |

| 新浪首页 > 财经纵横 > 公司研究 > 正文 |

|

| ||||

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 怎样迅速挖掘网络财富 |

| 短线最大黑马股票预报 |

| 海顺咨询 安全获利 |

| 风情小布艺店生意火爆 |

| 首家名牌时装折扣店 |

| 如何加盟创业赚大钱? |

| 品牌服装 一折供货 |

| 火爆粥铺 四季稳赚 |

| 开冰淇淋店赚得疯狂 |

| 美味--抵挡不住的诱惑 |

| 新行业 新技术 狂赚! |

| 投资3万元年利100万! |

| 05年开什么店好赚钱? |

| 05年投资赚钱好项目! |

|

|

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|